去年的私募冠军,今日何在?

作者:Lambo 来源:博策远略

本篇您将看到

1. 从“快刀八侠”到“挨刀扒瞎”的私募冠军

2. 今年高收益基金不会告诉您的背后秘密

3. 如何才能做市场上聪明的投资者

写在前面:到了年底,又该是写总结的时候了。今天来稍微梳理一下去年风光无限的私募冠军,今年到底如何?顺带和大家交流一下如何为手中的资产寻找合适的管理人,对自己的资产负责。

1 一夜成名的媒体宠儿

蓝海韬略成立于2013年6月,其最负盛名的基金“蓝海一号”在经历了熔断暴跌大起大落的2016年,以180.92%力压群雄。

在这个“净值就是一切”的时代,看看这“完美”的精致曲线,是不是感觉捡到宝了?

一年资产翻两倍,不要太爽有没有?

再看看当时的媒体报道:

“蓝海一号”在某网的宣传材料上写道:

“泽熙旧部,重出江湖;快刀八郎,唯苏思通。操作手法,快进快出,极稳极狠。”

这位所谓“草根出身,清华毕业”基金经理在其个人简介上也写道

“资本市场一刀客,老夫聊发少年狂”

2 从“快刀八侠”到“挨刀扒瞎”

然而,资产管理行业精英们挤破脑袋的“收益排行榜”,往往在业内被称为“杀猪榜”,即上榜的基金大部分后续不会有好结果。

资管行业就是这样,一年三倍的常见,三年一倍的少之又少。

有良心的基金经理,会在认为是高点的地方劝客户不要申购,大力分红,甚至劝说客户赎回。

下面看看这位16年冠军后续的业绩表现:

有人会说,虽然后面回撤了很大,但是仍然有70%左右的盈利啊?

非也,作为投资人,基本都是看着基金业绩出来了,媒体宣传到位了才选择买入的。

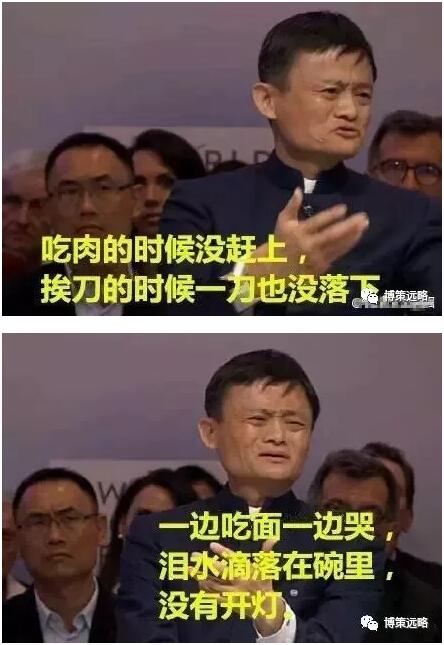

也就是说,赚钱的时候没你事,亏钱的时候你全赶上了

看看后面新发基金的表现,是不是有一种下图的感觉?

甚至有投资人表示,因为过往业绩太好,蓝海后续的产品业绩提成多在30%~40%,而行业一般收取20%。不仅如此,基金份额还“很难抢到”。

3 不寻常的高收益源自不寻常的高风险

稍微对投资有接触的朋友都知道“鸡蛋不要放在一个篮子里”这个分散风险的方法。

但是在投资领域,作为资产管理人来说,你越分散投资,获得的收益就越平庸。

而平庸就意味着募集不到资金,媒体和散(jiu)户(cai)对“冠军基金”的追捧和崇拜更加助长了这种净值和排名至上的风气。

赢了会所嫩模,输了下海干活。

反正是客户的钱,赢了我名利双收,输了嘛……

市场有风险当初你买的时候都跟你说了啊!!!

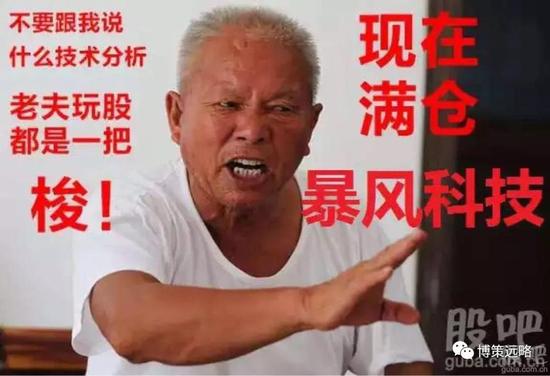

蓝海的苏思通也坦承:“去年的夺冠有一个偶然因素,在熔断发生时,我们的产品还没有获批。由于体量较小,并且可以全仓买卖一只股票,所以有一些领先优势。”

其实本质上和下图没什么本质区别:

4 只有集中才能与众不同

你以为今年其他业绩好的基金就不是这样了么?

来给各位举两只今年备受追捧的基金:

第一只,3400多点需要配号才能抢到的基金,

前十大持仓集中度56.91%

第二只更甚,

前十大持仓占比接近70%!

以这两只基金为例,一个规模接近100亿,一个规模35亿。

一旦发生系统性的风险,以这个仓位集中度,还有时不时就不让净卖出的窗口指导,它们(你的钱!!!)能独善其身么???

熟悉这里的朋友都知道,我经常讲要做到“风险调整后的收益越高越好”。而不寻常的高收益,往往是冒着巨大的风险敞口获得的。

5 好投不好募,好募不好投

资产管理这个行业就是这样,面对变化无常的市场以及追涨杀跌的新客户,

“好募不好投,好投不好募”这个真理从来没有改变过。

2700点你说见底了没人信,3400点跑去银行问能不能走后门弄点XX基金的份额。

即便如此,这仍然是一个值得投身一辈子的行业。

客户虐我千百遍,我待客户如初恋。

6 总结

1 买入一项资产的主要甚至唯一逻辑是因为它过去涨的好,这是极其荒谬的想法。

2 只看着净值和排名买基金,和追涨杀跌买股票没啥本质区别,本质上都是被市场牵着鼻子走,而不是在寻找市场的机会。

3 看一个资产管理人的业绩,净值很重要,但是净值的取得方式更重要,也就是说他到底承担了多大的风险来获得这样的收益,以及未来能不能维持下去,是不是为市场的风格切换做好了准备。

4 一个优秀的资产管理人,应该首先站在客户的角度考虑(CFA standard,虽然可能被公司解雇)。

忠言逆耳,有营养的食物从来都不好吃。

但是世界上哪个成功的事情不是逆人性的呢?运动员需要和懒惰斗争,创业者和安逸的生活做斗争,投资更是如此,和人性的抗争从未停止。

进入【新浪财经股吧】讨论