私募周报:7家私募解读十九大,科技创新、消费产业升级成私募关注重点

来源:格上研究中心

【市场观点】私募解读十九大,科技创新、消费产业升级成私募关注重点

【调研动向】节后私募调研热情回升,“京东方A”受私募关注

【周度业绩】“十九大”前一周全市场飘红,股票策略表现最佳

【行业动态】315家上市公司公布三季报,私募机构增减调仓;与国际接轨,私募积极布局海外业务;管理规模再创新高,股权证券规模分化;大型私募发行回暖,行业二八分化严重。

【备案数据】本周新备案证券类产品300只,无新备案私募管理人

一、私募解读十九大,科技创新、消费产业升级成私募关注重点

2017年10月18日,“十九大”在人民大会堂开幕,政府工作报告指出:“我国经济已由高速增长阶段转向高质量发展阶段,正处在转变发展方式、优化经济结构、转换增长动力的攻关期,建设现代化经济体系是跨越关口的迫切要求和我国发展的战略目标”,给中国未来经济发展方向指明了道路。那么,会议给中国经济、资本市场到底会带来哪些影响,会给投资者带来哪些投资机会?格上研究中心调研了多家私募机构,对“十九大”做出解读。

(一)宏观经济乐观向好

明汯投资认为,未来宏观经济总体保持稳定,风险可控。由高速增长阶段转向高质量发展阶段,未来更关心经济的质量,经济发展主线将主要围绕供给侧结构性改革和先进制造业,财政方面主要扶持高增长的高科技,低能耗制造业行业,同时货币政策也会尽力引导资金脱虚向实,预计不会有大规模刺激政策,总体保持稳定风险可控。

证大投资认为,报告总结了供给侧改革以来的成效,继续深化改革的明确将对中国经济的发展驱动方式带来从传统要素驱动转向创新驱动的改变,为经济基本面健康向好发展提供基础。

(二)金融监管趋严,长期利好资本市场

10月19日,中央金融系统代表团在人民大会堂新闻发布厅召开讨论会。中国人民银行行长、中国证监会、银监会主席等金融系统领导人纷纷发言。其中,中国银监会郭主席表示,今后整个金融监管趋势会越来越严,监管部门会严格执行法规。

星石投资认为,郭主席的表态是首次为未来金融监管的方向和力度做了明确定调,意味着之前市场对金融监管放松、去杠杆力度减弱的预期落空。由于要坚守住不发生系统性风险为底线,防范重大风险,那么货币扩张的可能性不大。结合前几日央行行长提到金融稳定发展委员会未来会关注四方面问题(影子银行业务回归、理顺和精简对资管行业的监管、互联网金融带来的竞争问题和金融稳定风险、部分金融控股公司的违法行为),星石判断,未来在金融监管过程中,金融稳定委员会将发挥更大的作用。

证大投资认为,会议传递出的一个比较明确的信号就是要健全金融监管体系,守住不发生系统性金融风险的底线。随着制度的不断完善,监管力度的不断加大,中国资本市场将会越发规范化。短期可能会对市场造成一定的冲击,但长期来看,监管趋严带来的积极效应将逐步显现,最终利好整个市场。

盈阳资产认为:(1)关于金融监管,短期难现放松。从郭主席的表态看,金融监管短期内不可能放松,但也不必过度理解,一方面监管层有对市场喊话进行预期管理的意味,另一方面,根据银监会的计划,未来的确有一些监管制度政策会制定和执行。(2)关于中国金融市场进一步开放,短期来看央行并没有扩大人民币波幅的意愿,进一步开放不仅包括汇率的浮动和汇率改革,也包括市场的开放,如沪港通、深港通、债券通,一带一路,金融市场准入开放等。(3)关于去杠杆,家庭部门杠杆率不高但增长很快,预计短期内家庭部门加杠杆主要途径——房贷政策不会放松。

(三)科技创新、消费产业升级成私募重点关注板块

报告中对中国经济的判断,意味着未来趋势的转变,也预示着投资的新方向。多家私募机构认为未来高新技术产业、消费升级、产业升级、环保等板块和行业值得关注。

科技创新引领未来。

弘尚资产认为,报告提出现代化经济体系并将供给侧结构性改革作为主线,用多数篇幅强调先进制造业、互联网、现代服务业等新兴产业及其基础设施网络建设的重要性,同时在现代化经济体系中,创新被定位成“建设现代化经济体系的战略支撑”,后续与自主创新相关的高新技术产业值得重点关注;

盈阳资产认为,在新时代,增速已经不是主要的发展目标,老经济将逐渐衰落,新经济将发挥引领作用。那些符合科技创新的行业,将在中国梦的护航下,为投资者带来最为丰厚的回报。推荐的科技投资方向,包括人工智能、物联网、脑机接口、基因测序等十大领域。

明汯投资认为,供给侧结构改革的深化,推动互联网,大数据,人工智能,绿色低碳,人力资本服务等概念与实体经济的融合,同时紧紧抓住“三去一降一补”,优化资源配置,在未来几年先进制造行业将会获得高速增长。

鼎锋资产认为,政府工作报告中,八次提到互联网,要推动互联网、大数据、人工智能与实体经济深入融合,预计政府将不断采取政策来引导市场深入开展工业革命,相关概念股有望受提振。

消费升级、产业升级是大势所趋。

弘尚资产认为,对于社会主要矛盾转变的概括,意味着未来宏观政策将更为关注总量均衡基础上的结构失衡,未来生产力发展在区域间、行业间需要更加平衡充分,消费升级、产业升级是大势所趋,对于与消费及产业升级密切相关的大消费、医疗健康、环保节能板块整体影响正面;

盈阳资产认为,那些符合消费升级、产业升级趋势的行业可以重点关注,包括必需品中的高端食品、高端服装、高科技家电,以及医疗、教育、体育等人力资本投资的领域,和可选消费中的休闲娱乐、时尚等行业。

除此之外,明汯投资认为,加快生态文明体制改革,建设美丽中国会推进能源生产和消费革命,构建清洁低碳、安全高效的能源体系,并着力解决突出的环境问题,因此环保行业仍然会受到市场追捧,但同时产能过剩,高能耗并且对环境污染较重的传统周期行业将会逐步退出。

尚雅投资认为,应该关注会议对于我国相关政策产业升级转型的领先意义,例如本次会议强调”制造强国”、“美丽中国”等方向,为未来经济结构调整奠定基调,同时也为未来的投资提供一定的线索。、新能源的长期趋势与供给侧改革的中期红利效应均没有发生改变。

另外,格上研究中心调研发现, “一带一路”、“国企混改”、“雄安新区”、“土地流转”等主题也是部分私募机构关注的重点。

二.阳光私募机构调研动向:节后私募调研热情回升,“京东方A”受私募关注

本周,沪指下跌0.35%,深成指跌1.41%,创业板指跌2.38%,沪深300微涨0.15%。沪指节后基本维持在3370点到3400点之间震荡运行。板块方面,仅食品饮料(1.66%)、交通运输(1.37%)、银行(0.49%)三个行业本周出现了上涨行情。

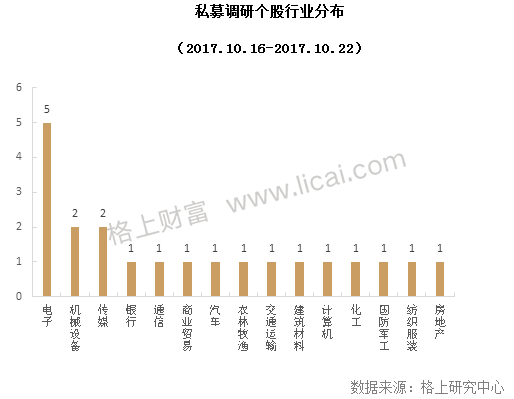

格上研究中心统计发现,本周私募机构调研次数102次,调研上市公司21家,比上周环比上升31.25%。私募关注板块方面,分布较为平均,主板占比38%,中小板占比33%,创业板占比28%。行业方面,本周私募关注度最高的为电子行业,有5只个股被调研,而机械设备和传媒行业各有2只个股被调研。

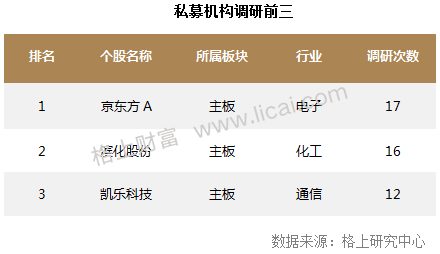

格上研究中心发现,本周上市公司中,“京东方A”受到最多私募机构关注,参与调研的私募机构数量为17家,其中不乏展博投资等知名私募。据格上研究中心了解,京东方A是物联网技术、产品与服务提供商,核心业务包括显示器件、智慧系统、健康服务。数据显示,2017年上半年,京东方智能手机液晶显示屏、平板电脑显示屏、笔记本电脑显示屏市占率全球第一,显示器、显示屏市占率全球第二,液晶电视显示屏市占率全球第二。

今年前三季度,公司业绩改善明显,高附加值产品导入速度和出货比重显著提高,整体盈利能力稳定在较高水平。2017 年 9 月 30 日预计归属于上市公司股东的净利润盈利约为 62 亿元-65 亿,2017 年第三季度单季预计归属于上市公司股东的净利润盈利约为 19 亿元-22 亿元,较二季度持续提升。在技术创新方面,京东方2017年上半年研发投入31.69亿元,同比增长62.99%,新增专利申请量突破 4000 件,累计可使用专利数量超过 5.5 万件。未来发展方面,10月19日,公司发布公告,拟向下属全资公司京东方健康投资管理有限公司增资 36 亿元,投资建设京东方(成都)数字医学中心项目,积极布局医疗健康领域。

三、阳光私募周度业绩表现:“十九大”前一周全市场飘红,股票策略表现最佳

上周上证综指上涨1.24%,创业板指数上涨3.17%。板块方面,医药、电力及公用事业、家电整体表现居前,而煤炭、有色、餐饮旅游等板块表现较为低迷。

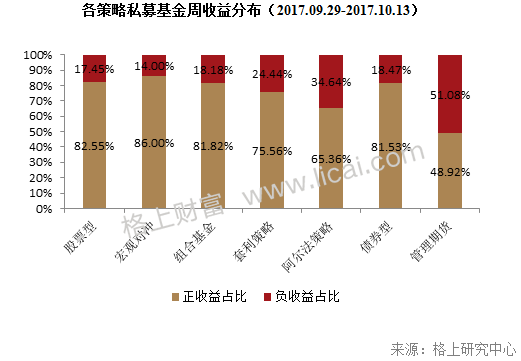

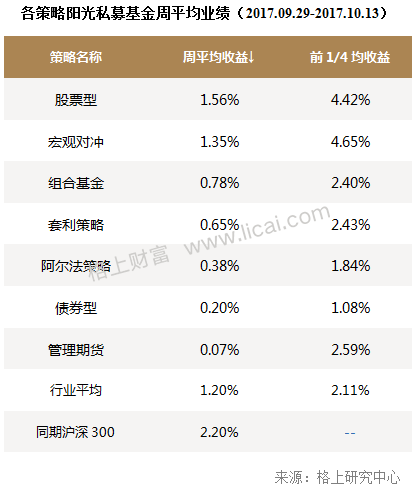

从各策略的业绩表现来看,上周所有策略均取得正收益,行业平均水平为1.20%。股票策略表现最佳,周平均收益为1.56%,正收益占比超8成。管理期货策略分化依旧严重,策略平均收益0.07%,处于垫底水平,而前1/4收益为2.59%,位列所有策略前1/4收益前三。

四、私募行业动态

1.315家上市公司公布三季报,私募机构增减调仓

截至10月21日,共有315家上市公司公布了三季报。其中,电子、信息设备等板块受到私募基金的追捧。成泉资本,三季度进入新股凌霄泵业、海峡股份;淡水泉持有歌尔股份、光迅科技、小幅减持歌尔股份,并大幅减持万华化学兑现盈利,退出前十大,加仓中材科技。民森投资在三季度新进海伦哲,中欧瑞博和江苏汇鸿则不约而同新买入三棵树,鸿道投资减持双杰电气。

2. 与国际接轨,私募积极布局海外业务

在国内私募与国际接轨的趋势中,一些私募管理人觉察到海外投资者对中国市场兴趣渐浓,积极在海外申请牌照资格、发行基金。近两年,重阳投资、乐瑞资产、大岩资本、华夏未来资本等国内知名私募都在积极布局海外业务,吸引海外机构资金进入中国市场。

3. 管理规模再创新高,股权证券规模分化

10月20日,中国基金业协会发布私募行业数据显示,截至9月底,私募基金管理规模达10.32万亿元,其中私募股权、创业投资基金成为规模贡献主力军。协会数据显示,今年以来私募股权、创业投资基金规模呈逐月递增趋势,年内基金管理规模大增49.87%至6.48万亿元,占比超六成。私募证券类投资基金规模自今年2月登顶后,规模逐月递减,截至9月末,证券类私募基金管理规模达2.22万亿元,较年初规模减少近两成。

4. 大型私募发行回暖,行业二八分化严重

随着三季度A股市场升温,股票私募基金的发行也水涨船高。中国证券投资基金业协会备案数据显示,2017年三季度新备案产品7171只,较上一季度新备案产品环比增加24.13%。格上研究中心数据显示,今年私募基金新发产品数“二八分化”现象明显,规模越大的机构发行产品数越多,发行节奏越稳定。今年以来私募机构新成立证券类产品8790只,在数量上占比不到2%的50亿以上规模的大型私募机构,其发行的产品数量却超整个行业的8%。格上研究中心发现,50亿以上规模的大型私募今年以来平均每家每月新发产品1只以上,而10亿以下的小型私募每家平均4到5个月才新发行1只产品。

五、阳光私募行业数据:本周新备案证券类产品300只,无新备案私募管理人

基金业协会最新数据显示,本周证券类产品新备案300只,比上周上涨27.66%;在管理人备案方面,本周没有新增备案管理人。

进入【新浪财经股吧】讨论