一年前的6月15日,沪指自高点5178点掉头直下,国内资本市场由此开启多次暴跌。至此一周年之际,格上理财开始盘点阳光私募基金的生存现状。据格上理财统计,2015年6月15日至今,共有2249只私募基金清盘,2989只产品不再公布净值,同时满足2015.6.15-6.30和2016.5.15-5.31公布净值的私募基金仅2782只。其中,仅598只基金取得正收益,平均收益为13.59%;2182只基金收益为负(占比78.49%),平均跌幅为19.82%;截至2016年5月31日,满足上述条件的基金中,共有65只基金最新单位净值低于0.5;208只基金最新净值低于0.7。

经历多次市场调整之后,私募扛压能力得到进一步考验,据格上理财统计,成立满1年但不足2年的证券私募管理人(下称“新管理人”)旗下基金平均收益仅3%,而运行满三年的阳光私募机构存活率降至为66.26%,与2015年的存活率69.60%相比有所下降。

“新管理人”平均收益3%,收益翻倍基金中事件驱动策略居多

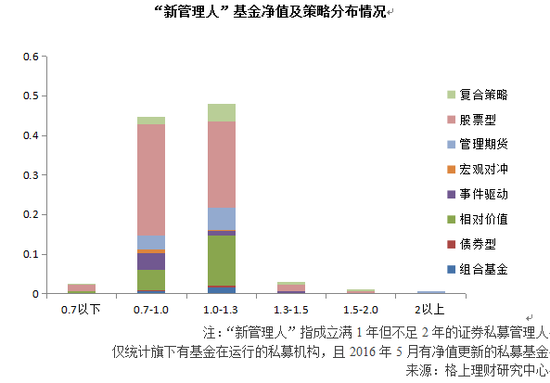

据格上理财统计,截至2016年5月31日,基金业协会登记备案的私募证券管理人已达10925家,其中7704家成立于2014年之后,占比高达70.52%,可见很大一部分私募机构成立于近两年。格上理财特别针对这些机构生存现状进行了研究分析,统计发现,“新管理人”旗下私募基金净值平均为1.03,净值主要分布于0.7-1.3之间。其中,44.74%的基金净值位于0.7-1.0之间,48.00%的基金净值在1.0-1.3之间。

格上理财发现,近5成“新管理人”旗下产品净值低于1,整体业绩分化较大。格上理财认为,造成这种现象主要有三方面因素:首先,部分新机构策略相对单一,多为股票策略;其次,自2015年6月以来,A股经历多次调整,不少偏股型基金相继受到市场冲击,致使净值波动较大;再者,这些基金管理人多为“新管理人”,在投资策略及风控方面尚不完善,难免会面临折戟沉沙的局面。

净值介于1.0-1.3之间的阳光私募基金占比最高,其中以股票策略、相对价值策略及管理期货策略为主,占比分别为45.44%、26.00%、11.88%。此外,有0.59%的基金净值在2.0以上,其中新兴策略占主导地位,尤其是事件驱动策略策略。

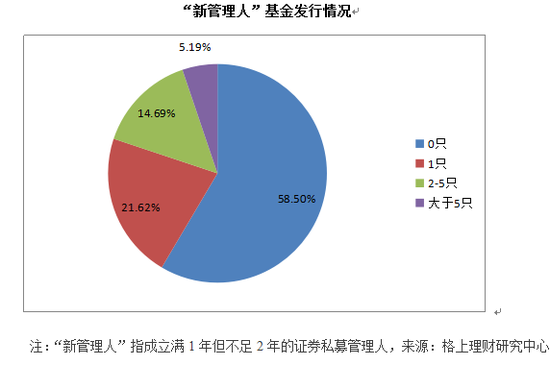

未发行产品的“新管理人”占比高达58.5%,或将成“僵尸”机构

从“新管理人”发行基金情况来看,有58.5%的“新管理人”自成立以来未发行任何私募基金,这些机构中大部分或将成“僵尸”机构。此外,有21.62%的机构仅发行1只基金;14.69%的机构发行产品数量在2-5只之间;5.19%的“新管理人”自成立以来发行基金在5只以上。

运作满三年私募存活率仅66.26%,高位布局存隐患

成立时间越久,私募机构经历市场考验越多,其投资理念、风控体系更加成熟,核心团队也更稳定,存活及抗压能力更强。将时间拉长,格上理财对运行满三年的阳光私募机构存活率进行统计发现,运行满三年的私募存活率降至为66.26%,相较于2015年69.60%,下降3.34%,停止运作私募机构的平均存续期为6.22年。在停止运作的私募机构中,管理规模低于10亿的机构占比高达96.20%,较2015年92.74%明显上升。此外,格上理财发现,在成立满三年且停止运作的私募机构中,有59.88%成立于2007-2011年之间,其中,成立于2011年的机构占比最多。

从特征上看,2007年、2011年A股处于两个阶段性牛熊拐点处,同时也是成立满三年且停止运作机构成立的2个阶段性高点,分别占比11.25%、14.65%,可谓是成立在风口处,但存活率令人担忧。

此外,牛市行情在助推私募布局的同时,也间接成为新一轮优胜劣汰的开端。如2007年及2009年小牛行情启动,容易引发追逐市场的热情,而满三年且停止运作的机构在这两年成立的占比均在10%以上。格上理财认为,站在高点布局风险相对会较大,市场处于低迷阶段恰恰才是布局的好时机。

需要注意的是,这里仅考虑发行公开产品的私募机构,以单账户、专户等形式开展业务的私募机构并未纳入统计,包括众多管理期货型私募机构,而此类私募停止运作的并不在少数。

进入【新浪财经股吧】讨论