基金经理老鼠仓,说好保本变巨亏,买基金被坑请到【基金曝光台】!信用卡无故遭盗刷,银行存款变保险,理财被骗请猛戳【金融曝光台】!

每经记者 朱丹丹 每经编辑 姚茂敦

刚刚过去的这个周末,一纸监管部门的商请函将已经在1月初下线的京东“白拿”业务推向了风口浪尖。

昨日(2月19日),《每日经济新闻》记者梳理发现,虽然京东金融方面表示未收到该文件,但业内对京东“白拿”这一产品的争议依旧存在。主要的争议在于:公开发行的是私募产品还是理财产品?相关产品的资金流向了哪里?

对于这些争议,京东金融方面向《每日经济新闻》记者回应称,“白拿”产品所对接的理财产品全部来自于金融资产交易中心所对接的各类金融机构发行的资产。持牌金融资产交易中心所发行的理财产品并非是私募证券,所以京东金融并未参与所谓的“私募公募化”以及“承销证券”。同时,理财产品投向存款、票据、债券等金融资产。

值得注意的是,目前京东“白拿”已于1月初下线,而京东金融也表示一直积极与监管层沟通,因而对待京东“白拿”相关涉嫌违规的问题尚待监管层定性。这无疑是互联网公司创新与监管的一次碰撞。

对此,北京金诚同达(上海)律师事务所合伙人储小青表示,金融创新要在现有的法律框架内,不能突破法律的底线,不能抛弃履行对投资人严格的如实披露义务,同时,还需履行对融资方进行一定形式的资信审查。

焦点一:私募公开发行,还是理财产品?

2月17日下午,监管部门一份《关于商请京东“白拿”业务定性的函》引发广泛关注。

《每日经济新闻》记者注意到,上述函件附件显示,京东金融“白拿”业务的主要问题包括“广金中心(广州金融资产交易中心)涉嫌未经核准擅自公开发行证券”和“京东金融涉嫌承销未经核准擅自公开发行证券”。

“根据广金中心产品说明书记载,理财产品仅通过京东金融平台定向募集,我们初步判断京东金融承担了理财产品的承销商角色。京东金融涉嫌承销商未经核准擅自公开发行证券。”上述函件分析指出。

一时间,对于“白拿”是私募产品公开发行还是理财产品的争议引起业内关注。

记者注意到,北京大学金融法研究中心的微信公众号在2017年1月18日发表的一篇署名为孙天驰的《京东白拿不白拿》文章指出 ,其通过京东金融“白拿”购买了广金中心的管理发行的“京穗月月盈七号理财计划二”,指出该产品分多期发行,单期产品持有者人数不超过200人,每期产品单独备案。认购起点金额为人民币100元,超出部分以1元的整数倍递增。不保本,不保收益。

由此可见,100元的金额显然远远低于集合资金信托、私募投资基金、资产管理计划等各种私募产品,但却又约定了单期产品持有者人数不超过200人。

对此,不少人士认为其存在“公募无牌照,私募不合规”的问题,即产品若定义为“公募”,则并无牌照;若定义为“私募”,则又不符合投资单只私募基金不少于100万元金额的合格投资者制度。

“私募的风险与公募的风险不同,所以监管规则不同,如果将受私募监管的金融产品公募化,势必导致有很多风险不在监管范围内,风险一旦发生,会给社会造成危害。”储小青坦言。

京师律师事务所高级合伙人左胜高向《每日经济新闻》记者表示,私募基金相对公募基金监管要求相对宽松,但对募集对象和起投金额有最低要求,门槛高,为资金募集带来难度,而公募基金的牌照资源有限。为了解决私募基金的募集难问题,规避公募基金的牌照监管,“白拿”借道广金中心,由消费者直接购买广金中心发行的理财产品,规避私募不得公开募集的监管要求,是打擦边球,间接实现私募产品间接公开募集的目的。

上述孙天驰的文章中更是指出,单是这家广金中心就没有“一行三会”的批准,不具备金融机构的资格,不得向公众募集资金。在基金业协会备案系统上也没有查询到广金中心的备案情况,理论上广金中心也不得开展私募业务。

不过,京东金融方面则称,一般私募债是指各类中小企业发行的企业债券未经金融机构的信用背书直接发行给投资者;P2P是指各类企业或者个人债权直接通过互联网信息平台售卖给投资者。而“白拿”产品所对接的理财产品,全部来自于金融资产交易中心所对接的各类金融机构发行的资产,因此与私募债和P2P存在着本质区别。持牌金融资产交易中心所发行的理财产品并非是私募证券,所以京东金融并未参与所谓的“私募公募化”以及“承销证券”。

中央财经大学金融法研究所所长黄震对《每日经济新闻》记者指出,就他所看到的,这是一款广金中心管理的理财产品。产品上线挂牌通过京东金融引流,用户有意向成为其用户之后,采用会员制,嵌入一个合同,把不特定的人变成了特定的人。中间有一定的风险隔离和技术处理,避免了公募产品的法律问题。

焦点二:募集资金到底投向了哪里?

除了“私募公募化”的质疑外,对于投资者而言,最为关注的无疑是理财产品的资金投向和是否存在风险。

“京东金融仅要求与‘白拿’的消费者是平台注册用户,未对其风险承受能力测评,也未揭示理财产品风险。”上述函件也明确指出了这一点。

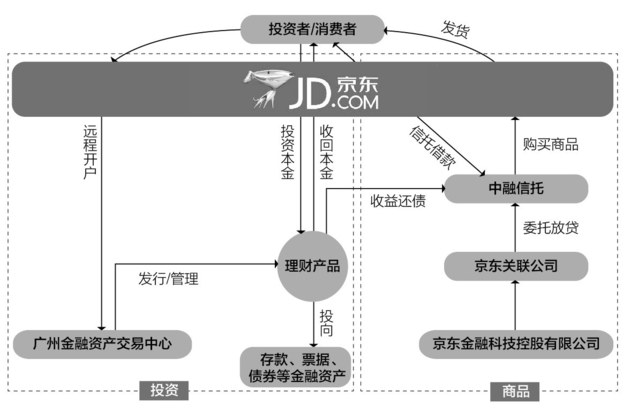

《每日经济新闻》记者梳理“白拿”的交易结构发现,从整个投资部分来看,投资者通过京东金融平台和京东支付将投资款交付给产品发行方广金中心。

根据广金中心官网资料显示,该中心是经广东省人民政府批准设立、国有控股的金融资产交易场所,于2014年4月18日正式开业运营。主要业务范围涵盖金融股权、金融不良资产、地方小贷公司资产收益权、担保资产增信、定向债权投资工具、票据收益权、资产权益流转、投融资顾问服务、类资产证券化产品等各类交易。

对此,孙天驰上述分析指出,京东平台仅仅是信息中介对接理财产品和投资者,拿钱的是广金中心,但这家公司虽然股东背景为广东省政府投资的广东股权交易中心,其本身并不具备银行、保险等金融牌照,且其发行的“京穗月月盈七号理财计划”并未披露具体的备案批准情况,最终资金投向和基础资产更是无从知晓……理财产品持续期间作为管理人的广州金融资产交易中心也并未向投资人披露投资产品的净值水平、投资情况、风险状况等因素。

左胜高表示,理财产品是通过广金中心发行的,资金并未进入京东体系内部,资金的去向对于购买理财的消费者投资者而言,是完全不透明的,信息披露严重不足,宣传中低风险,存在虚假宣传。该情形的出现,与京东、广金中心的合作中角色定位、职责划分是分不开的。

京东金融方面则向《每日经济新闻》记者回应称,“白拿”模式所对应的理财产品全部来自于金融资产交易中心所管理的理财产品,该理财产品投向存款、票据、债券等金融资产。“截至目前,白拿已到期理财产品100%安全承兑。”

进入【新浪财经股吧】讨论