私募圈“淡水泉时刻“再度灵验!多数私募踏空开年行情

摘要 开年仅2个月,不少私募已经完成了20%+的收益,一扫2018年阴霾,迎来近年来最完美开局。但是踏空也是不少私募的烦恼。“截至3月1日,今年我们的所有产品净值平均上涨30%左右,最多的上涨48%。”南方一家中型私募盘后发来捷报。格上理财最新的净值数据也显示,截至2月22日,已有14只产品翻倍,其中�Z

开年仅2个月,不少私募已经完成了20%+的收益,一扫2018年阴霾,迎来近年来最完美开局。但是踏空也是不少私募的烦恼。

“截至3月1日,今年我们的所有产品净值平均上涨30%左右,最多的上涨48%。”南方一家中型私募盘后发来捷报。格上理财最新的净值数据也显示,截至2月22日,已有14只产品翻倍,其中�Z行资产旗下的一只产品收益已达4倍。

从私募1月份末仓位来看,股票策略型私募基金的平均仓位为 60.85%。具体来看,仅22.48%的私募处于满仓状态;72.09%的私募在5成仓或者5成仓以上,27.91%的私募处于半仓以下,2.33%的私募处于空仓观望状态。整体而言,私募的仓位处于适中状态。

有私募研究人士表示,就目前整体仓位来看,私募仓位水平基本处于进攻状态。私募排排网数据显示,目前股票策略型私募的平均仓位为71.99%,相比上个月同期的60.85%,环比上升了接近11%的仓位,相比于去年9月份的最低52.61%上升了将近20%的仓位,整体平均仓位迅速放大到过去一年的最高水平。

值得注意的是,今年年初,不少私募都坚定A股底部位置的判断,但实际上真正看多做多的却不多。截至2月15日,综合WIND、朝阳永续和中信证券(600030,诊股)研究部的数据显示,今年以来,股票型私募的平均收益为5.19%,远远落后于沪深300指数的涨幅(10.90%),显然不少私募仍以较低仓位运行,踏空了本轮行情。

私募圈素有“淡水泉时刻”的说法,即当淡水泉旗下产品净值大幅回撤时,就往往是资金加仓买入的好时机,这次再次验证。

私募迎完美开局

“截至3月1日,今年我们的所有产品净值平均上涨30%左右,最多的上涨48%。”南方一家中型私募3月1日盘后发来捷报。

上述私募负责人告诉记者,这是他们旗下成立时间最长的五只产品的净值情况,从图中可以看到,上述五只产品今年以来收益均超过40%,其中,产品的周涨幅更是超过18%,显示了本轮市场的火爆。

目前,不少私募还没有上报本周的最新的净值,不过从上述向记者传来捷报的私募业绩表现来看,这一周应该是大多数私募提升净值的好机会。

据记者了解,此前旗帜鲜明看多的榕树投资,近期产品业绩也出现明显攀升,旗下产品平均收益已经超过20%。

格上理财最新的净值数据显示,截至2月22日,已有14只产品翻倍,其中�Z行资产旗下的一只产品收益已达4倍。

淡水泉时刻再度灵验

2018年,A股超预期的下跌,使得市场上百亿股票私募几乎全线亏损,其中赵军执掌的淡水泉的净值回撤几乎达到30%,可谓惨烈。

然而私募圈,素有“淡水泉时刻”的说法,即当淡水泉旗下产品净值大幅回撤时,就往往是资金加仓买入的好时机,这次再次验证。

格上理财最新的净值数据显示,截至2月22日,今年以来淡水泉共有20只产品的收益超过15%,在百亿私募中摇摇领先,成为规模较大私募里净值整体表现最为亮眼的私募。要知道这还没有算上涨幅最大的本周,即2月25日-3月1日,上证综指大涨6.77%。

2007年,赵军离开嘉实基金,创立淡水泉投资,始终坚守价值投资和逆向投资。

对于逆向投资,赵军曾表示,市场中没有绝对好或者绝对坏的行业和公司,选择什么时候去买这个行业或者这个公司取决于两个因素:一个是市场的情绪,一个是基本面。逆向投资其实是价值投资的分支,因为逆向投资最终要赚钱还是要靠公司的基本面驱动,但和传统价值投资的区别在于对市场情绪的重视。

行业人士称,“淡水泉时刻”的形成,是与其投资策略和投资风格密不可分的,提前布局一些价值被低估的股票,意味着必然要进行左侧交易。

近两个月净值的快速攀升也表明,淡水泉在去年净值大幅下行的压力下,不但没有减仓、甚至选择了逆势加仓。

多家百亿私募净值攀升

除了淡水泉以外,知名百亿私募星石投资,今年的净值也出现了大幅攀升。

截至2月22日,星石有2只产品的收益达到20%,多达25只产品收益超过10%。自去年底开始,星石投资就坚定底部的判断,高喊复兴牛市,看好科技类别的核心成长股。从目前净值表现来看,星石应该是看多做多,在本轮上涨前夕就早早完成了加仓。

星石投资首席执行官杨玲表示,复盘A股市场二十几年的走势,每次确定性最强的大行情,都是来自于与新的经济动能将相关的产业。在杨玲看来,未来重点关注四条主线,配置以科技为核心的成长股。

值得注意的是,去年业绩同样不佳的上海知名百亿私募朱雀投资,今年也完成逆袭,截至2月22日,朱雀旗下有多达20只产品的收益超过15%。

此外,景林、和聚、福建滚雪球、凯丰等知名私募旗下多只产品也均有不错表现。例如,景林旗下有数只产品的收益超过20%,深圳凯丰投资最具代表性的一只股票产品,截至2月22日,收益也超过15%。

糟心莫过于踏空

有人欢喜,自然也有人忧!这轮快速反弹中,最糟心的莫过于踏空。而踏空者或者以较低仓位参与的私募数量,显然也不在少数。

截至2月15日,综合WIND、朝阳永续和中信证券研究部的数据显示,今年以来,股票型私募的平均收益为5.19%,远远落后于沪深300指数的涨幅(10.90%),跑不赢指数是一方面,但不少私募显然仍是以较低仓位运行,踏空了本轮行情。

私募排排网1月底数据也显示,从私募的仓位来看,股票策略型私募基金的平均仓位为 60.85%。具体来看,仅22.48%的私募处于满仓状态;72.09%的私募在5成仓或者5成仓以上,27.91%的私募处于半仓以下,2.33%的私募处于空仓观望状态。整体而言,私募的仓位处于适中状态。

偏保守的不乏一些百亿私募。从净值来看,截至2月22日,知名百亿私募源乐晟的旗下产品今年平均收益在5%左右,几乎没有产品超过10%。从净值来看,重阳投资也较为保守,旗下产品大多低于10%,多只产品在2%-4%之间,远没有跑赢指数的涨幅。胡建平掌舵的拾贝投资平均收益7%左右,但最好的产品的业绩仅为12.01%,也没跑赢大盘。

再来看高毅,整体来看表现好于上述几家百亿同行们,其中王世宏、卓立伟、邓晓峰等旗下部分产品超过10%。

除了私募外,不少公募基金也踏空了本轮行情。

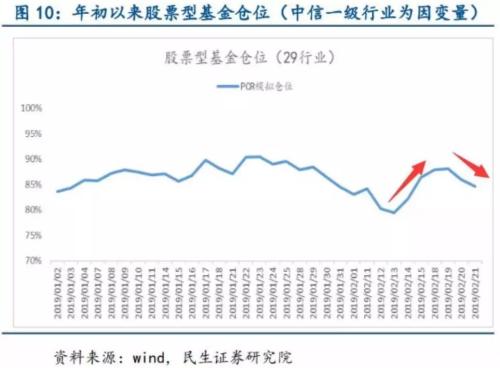

民生证券表示,2017年第三季度末至2018年年末,普通股票型基金的仓位从86.3%略降至84.4%;偏股混合型基金仓位从84.1%降至75.8%,近一个季度降幅显著。灵活配置型基金仓位从2018年上半年末的58%降至年末的44.2%。

从下图可以明显看出,2月初,即春节后,股票型基金的仓位降至近年来最低的位置。

刚刚过去的2月份,私募进行了一轮大幅加仓买入,整体的仓位增幅超过一成。

私募排排网数据显示,目前股票策略型私募的平均仓位为71.99%,相比上个月同期的60.85%,环比上升了接近11%的仓位,而相比于去年9月份的最低52.61%上升了将近20%的仓位,整体平均仓位迅速放大到过去一年的最高水平。

有私募研究人士表示,就目前整体仓位来看,私募仓位水平基本处于进攻状态。

拾贝投资在月度观点中表示,今年初以来的上涨扭转了惯性的悲观,同时政策的相机决策也确实改变了中期的预期,虽然反应到经济数据上还有些时滞,但是最差的时候已经过去。

更长的时间来看,中国资本市场大概率已经开启了一个新的故事:中国经济增速下降,但是质量上升,上市公司的ROE由于竞争烈度的下降而上升的情况在很多行业会出现,尤其是龙头公司;居民大类资产配置在地产和金融资产之间的大逆转正式开始,在资本市场更加市场化的情况下,承接能力也将有根本性的变化。

“短期的颠簸不掩中期的趋势,我们准备立足长远、选好股,积极参与到这个大的变化中去。”拾贝投资表示。

不过,也有私募在大涨后保持谨慎。

朱雀投资称,A股市场换手率已临近15%的牛熊分界线。从短期角度,他们认为主导市场上涨的利好已经相当程度反应在近期市场中,且接近明朗兑现时刻,因此投资者下一个阶段可以考虑逐步转向兑现前期收益较大的板块。

在估值相对低位、流动性较为宽松、已经呈现一定赚钱效应、政策对市场上涨暂时还有容忍度等条件下,资金层面的动向成为后续市场能否继续上行的关键变量。后市来看,当换手率下降之时,即有可能是反弹终结之日。