淡水泉景林高毅产品净值“上蹿” 私募“子弹在手”却存分歧

摘要 猪年开年以来,A股三连阳后迎来小幅盘整,外资加速流入,市场异常兴奋。华尔街见闻发现,百亿私募普遍仍按兵不动,小私募在春节前择机加仓,对后续短期走势仍处于观望期。值得注意的是,今年1月以来,淡水泉投资、景林资产、高毅资产为代表的头部私募产品净值“爆发”势头明显。子弹随时上膛?上海一家“公募派”私募总经

猪年开年以来,A股三连阳后迎来小幅盘整,外资加速流入,市场异常兴奋。

华尔街见闻发现,百亿私募普遍仍按兵不动,小私募在春节前择机加仓,对后续短期走势仍处于观望期。

值得注意的是,今年1月以来,淡水泉投资、景林资产、高毅资产为代表的头部私募产品净值“爆发”势头明显。

子弹随时上膛?

上海一家“公募派”私募总经理对华尔街见闻表示,该机构在春节前加仓操作,集中在高科技和制造业板块,坚信未来A股的大牛股诞生在上述领域。目前,该机构管理规模在10亿元左右,认为成长风格将在中长期占有优势。

“加仓了!”深圳一家五亿规模的私募总经理今日对华尔街见闻透露。2018年,该机构重仓多只医药股,基金净值一度下滑明显,多次表示“懵圈”。

华尔街见闻摸底发现,头部私募的操作策略存在一定分歧。

以北京地区机构为例,有的百亿私募偏好银行股、保险股,另有部分头部机构在节前加仓消费、电子通讯、新能源汽车、公共事业、医药股,但彼此侧重不同。

虽然春节后行情出现爆发,但发现未有头部私募选择大幅加仓。

华尔街见闻与头部私募交流发现,机构之间对金融板块布局存在一定分歧,有的认为券商股的弹性会非常大,存在进攻空间;另有机构仍会以银行股、保险股为主。

比如,高毅资产邱国鹭表示,看好银行与保险股。“银行之间的分化非常明显,好银行和坏银行的质量差了3倍、4倍都不止,但估值只是差50%-60%,中间的预期差非常大。”

北京一家百亿私募市场人士表示,“目前还未听说主流私募同行大举押注券商股”。

另以景林资产为例,该机构仍坚持长期高仓位运作策略,所以不会因为行情爆发而做择时,更强调深度价值投资。

据悉,2018年年初以来,景林资产旗下多数产品均设置了3年封闭期,更多以2-3年时间维度追求确定性回报。

本周,百亿私募拾贝投资表达了乐观情绪,认为”低利率对于提升股市估值和改善经济预期有很大帮助,也是短期支撑股市走强的主要动力。”

据悉,拾贝投资2018年2月份仓位开始下降,6月份仓位60%,之后持续快速减仓至四成。9月底开始小幅加仓,但10月份行情再次突遇不确定性,截至2018年底仓位保持在四成左右。

淡水泉、高毅、景林产品净值“上蹿”

朝阳永续显示,2019年开年以来,淡水泉投资、高毅资产、景林资产等机构产品净值走势喜人。

2018年,百亿私募可谓“全军覆没”,仅有高毅资产冯柳、保银投资王强管理的产品收益为正,其余机构的产品遭遇大幅回撤。

以赵军执掌的淡水泉为例,截至2月11日“平安财富-淡水泉2008”今年收益8.69%,超过同期上证指数(6.42%)和中证500指数(5.63%)走势。另一只代表产品“淡水泉成长一期”,截至2月1日的年内收益为5.80%。

景林旗下多只产品年内收益超过10%。截至2月1日,蒋彤管理的“景林丰收3号”年内收益13%,大幅领先同期的上证指数、沪深300、中证500等股指。高云程管理的多只产品年内收益在10%-12%之间。

值得注意的是,平台型私募高毅资产的六位基金经理最新座次中,去年拔得头筹的冯柳“暂居末位”(年内收益1.96%),今年遥遥领先的是王世宏和邱国鹭。截至1月31日,上述两位基金经理的产品年内收益分别为10.06%和9.46%,全面跑赢多个股指。

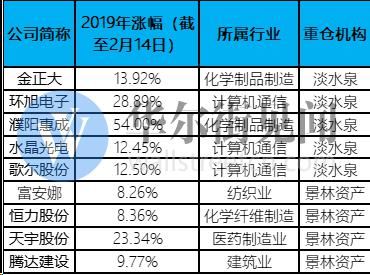

由于百亿私募普遍持股周期较长,我们来看看2018年三季报中的私募重仓股的近期股价表现。以淡水泉和景林资产为例,重仓的通信和制造业板块涨幅明显。

责任编辑:lwy