2018证券类私募年报:贝塔效应明显 清盘风险正在释

摘要 2018年证券私募行业年度报告:贝塔的冰与火之歌来源:格上研究中心私募行业主要观点:期货、股票冰火两重天,私募行业整体收益能力仍有明显贝塔效应。截至2018年12月末,十大策略中有5项策略平均录得正收益,分别是:主观期货、程序化期货、套利策略、阿尔法策略、债券策略。我们认为,全行业私募平均收益分策略

2018年证券私募行业年度报告:贝塔的冰与火之歌

来源:格上研究中心

私募行业主要观点:

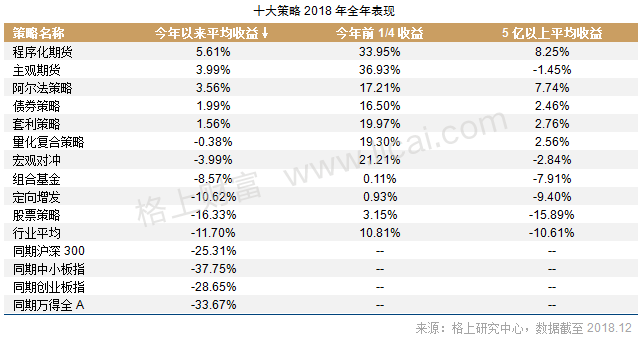

期货、股票冰火两重天,私募行业整体收益能力仍有明显贝塔效应。截至2018年12月末,十大策略中有5项策略平均录得正收益,分别是:主观期货、程序化期货、套利策略、阿尔法策略、债券策略。我们认为,全行业私募平均收益分策略来看,与各个资产所在的市场行情紧密相关,其中,2018年期货市场与股票市场可谓冰火两重天,债市整体也走出了一波向上行情。这表明,国内私募行业整体收益能力,仍然存在较大贝塔效应(与特定资产市场发展情况紧密相关)。

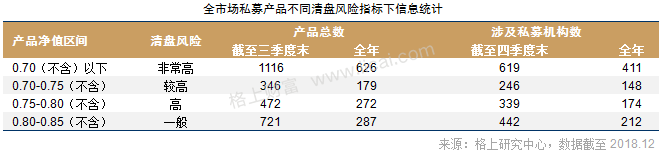

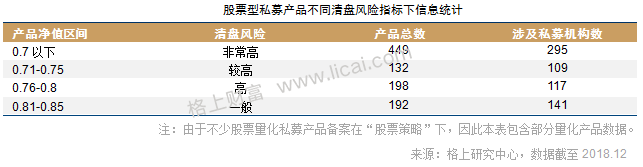

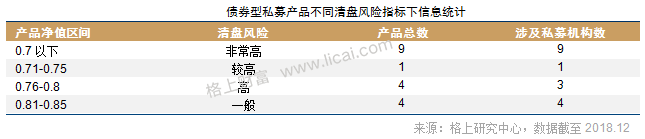

清盘风险正在释放,对市场流动性的担忧或可降低。2018年三季度,我们曾对全市场私募产品的清盘风险进行分析,并认为,市场下行背景下,基金净值过低面临较大被动清盘风险,或将导致市场资金大量流出,尤其是A股,要警惕流动性骤停风险。但从四季度表现来看,四季度A股发生2018年最大跌幅,其他资产市场相对较为稳定,在此背景下,净值在0.7以下(清盘风险最高)的产品量几乎降至一半,其中既包括净值回升的产品,也包括清盘的产品。从结果来看,四季度资本市场流动性未遭受过大冲击,且政策面利好消息频出,对资本市场起到提振作用。因此我们认为,资本市场(主要是A股)清盘风险正在释放,对市场流动性的担忧可稍作降低。

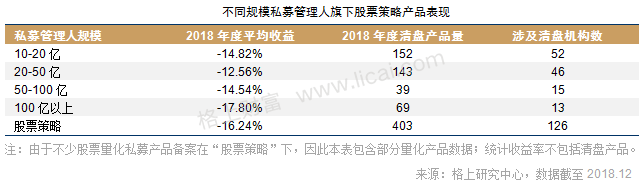

熊市出清效应明显,近九成清盘股票产品集中在10亿以下管理人中。2018年,全部股票策略清盘产品为2897只,其中,10亿以上规模管理人中出现403只(占比),10亿以下规模管理人中出现2494只(占比86%)。我们认为,小机构的清盘产品总量较多,主要因为:一方面,小机构管理人能力参差不齐,且不少机构由于规模较小,风控管理存在不严谨;另一方面,仍有不少小规模私募管理人非常优秀,但由于成立年限过短,规模还未起来,资金持有人天然地对其品牌信任感较低,容易在出现回撤时,发生赎回踩踏,对私募产品本身和资本市场,都会带来负面影响。

资产配置方面:

2019国内经济不会筑底复苏。我们认为2019年中国经济仍将维持悲观行情,一方面由于支撑2018年经济反弹的4个因素——1)棚改货币化带动的居民加杠杆买房;2)大资管繁荣带动的地方政府加杠杆;3)供给侧改革带动的企业加库存,从而引起上游行业与国企利润提升;4)国际经济复苏带动出口,从而挽救下游行业和民企利润——均在失效;另一方面,从消费、净出口、投资来分析2019年经济,得出的结论仍然是悲观预期:1)PMI指数的不乐观表现已经明确显示出国内需求不足、消费难起;2)净出口本身的走弱叠加贸易战背景下的对外贸易挫伤,难有明显机会;3)投资方面,房地产大概率维持平稳水平,固定资产投资可能是主要拖累,基建充其量在年内触底复苏,2019年整体投资增速有所下滑。

资产配置建议:信用冲击继续,股市仍然承压(存在阶段性行情),债市将有行情。

一、2018年私募行业整体情况

1.1、全市场私募概况

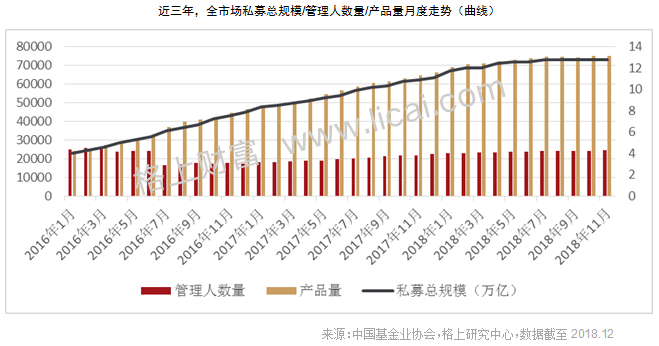

私募行业增长放缓,但成长生机仍在。1)从私募行业管理规模来看,近3年月度曲线走势渐平,尤其是2018年下半年开始,管理规模曲线逐渐接近水平线,这与2018年资本市场环境不佳有关,使得私募全行业增长进入放缓阶段;2)另一方面,私募管理人数量在政策驱使下,2016年下半年骤减,后经过两年半的修复,管理人数量在2018年末逐渐恢复到2016年最高水平。从数据对比来看,私募总规模与管理人数量两项指标的增速差距逐渐扩大,这代表单个管理人的平均管理规模不断扩大,一方面说明管理人的管理能力在整体上不断提升:另一方面说明行业跨越稚嫩期,进入到相对平稳发展的阶段,也即,固有的管理人行业格局吸金能力逐渐提升,不再是靠机构量带管理规模量的草莽竞争期。

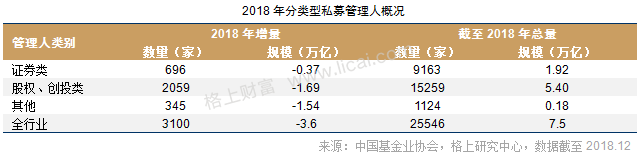

管理规模缩水背景下,新入者热情仍不灭。从私募管理人增加的情况来看,二级证券类私募管理人增加696家,增速8.22%;一级股权类私募管理人增加2059家,增速15.60%。尽管资本市场情况不容乐观,但仍有不少新生私募管理人具备入场热情。分类型看管理人数据,2018年一二级市场都进入了资本冬季,管理规模缩水严重,其中,一级股权私募管理规模缩水23.84%,二级证券私募管理规模缩水16.16%,其他类私募管理规模缩水90.06%(主要受基金业协会对管理人专业化经营的要求影响)。

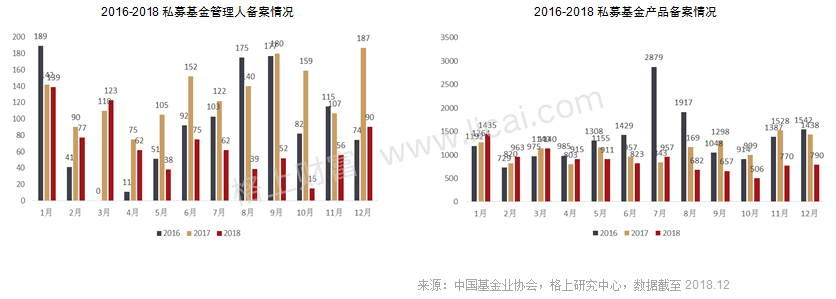

私募行业全年情绪走低,一季度是主要分水岭,四季度随股市探底备案热情有回暖。2018年私募管理人和产品的备案走势趋同,由于年初及一季度全市场对2019年经济持有乐观预期,私募行业备案热情相对2017和2016年较高;但是二季度开始,随着经济承压、去杠杆执行、中美贸易关系变化等负面因素发酵,证券市场震荡走低,带动私募行业备案进入减速时代。但随着A股跌幅逐渐加大,在2018年底私募管理人和产品备案量有所回暖,意味着市场资金有入场抄底预期。

1.2、证券类私募概况

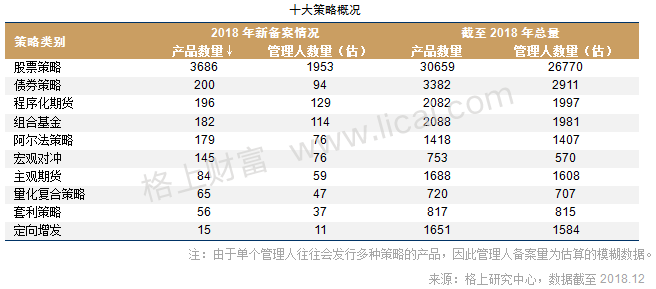

股票策略仍是主流,且遥遥领先其他策略。尽管2018年国内外股市表现并不乐观,但股票策略产品的新备案量及总量仍然遥遥领先其他策略,是私募行业投资主流。

期货、股票冰火两重天,私募行业整体收益能力仍有明显贝塔效应。截至2018年12月末,十大策略中有5项策略平均录得正收益,分别是:主观期货、程序化期货、套利策略、阿尔法策略、债券策略。我们认为,全行业私募平均收益分策略来看,与各个资产所在的市场行情紧密相关,其中,2018年期货市场与股票市场可谓冰火两重天,债市整体也走出了一波向上行情。这表明,国内私募行业整体收益能力,仍然存在较大贝塔效应(与特定资产市场发展情况紧密相关)。

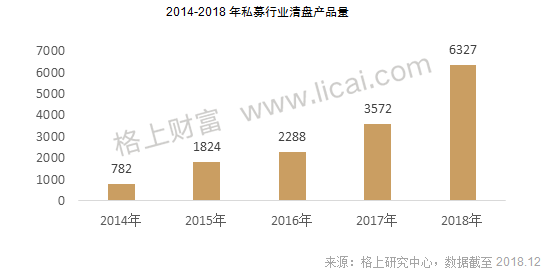

全年私募清盘量近2017年两倍,股票相关策略占比近一半。2018年私募行业全市场清盘6327只产品,创5年新高。从具体策略来看,股票相关策略共清盘3061只产品,占全市场清盘总量48.38%, 2018年股市表现不佳是导致相关策略产品清盘的主力因素。从北上广三地来看,地区清盘产品量从高到低排序依次为上海/北京/广东。

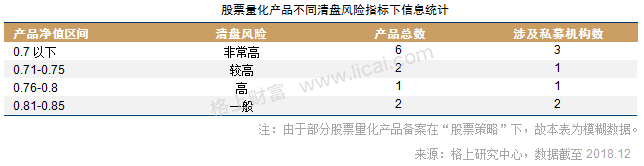

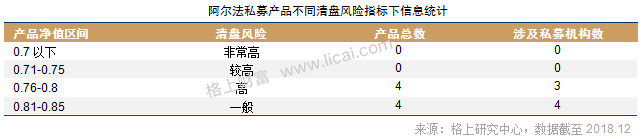

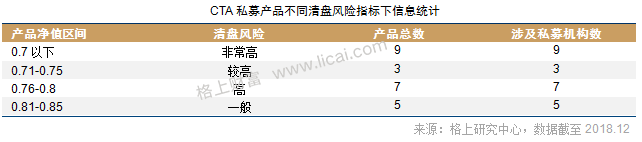

清盘风险正在释放,对市场流动性的担忧或可降低。2018年三季度,我们曾对全市场私募产品的清盘风险进行分析,并认为,市场下行背景下,基金净值过低面临较大被动清盘风险,或将导致市场资金大量流出,尤其是A股,要警惕流动性骤停风险。

但从四季度表现来看,四季度A股发生2018年最大跌幅,其他资产市场相对较为稳定,在此背景下,净值在0.7以下(清盘风险最高)的产品量几乎降至一半,其中既包括净值回升的产品,也包括清盘的产品。从结果来看,四季度资本市场流动性未遭受过大冲击,且政策面利好消息频出,对资本市场起到提振作用。因此我们认为,资本市场(主要是A股)清盘风险正在释放,对市场流动性的担忧可稍作降低。

二、各大类资产市场表现与相关策略运行情况

2.1、国内宏观

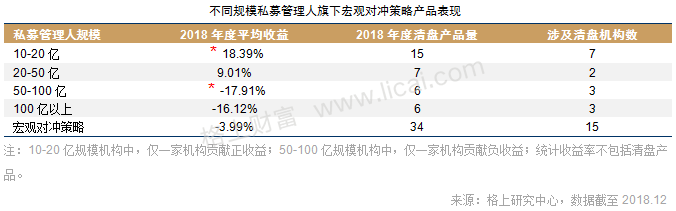

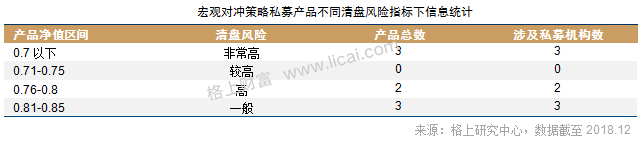

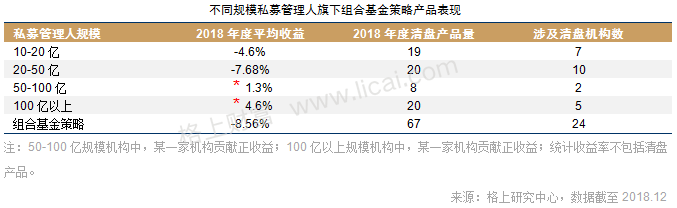

宏观经济确定下行,资本市场风险偏好明显降低。2018年初宏观经济数据表现较好,市场整体对国内经济持乐观态度,但伴随着中美贸易战演化、去杠杆超预期等内外因素对资本市场带来的风险加大,国内经济情况的不容乐观也逐渐浮出水面,尤其是2018三季度开始,一系列经济数据的出台都在确认下行。而正是前述因素的相互叠加,导致投资者的风险偏好一路走低,从而影响资本市场的资金充裕度和流动性,对资本市场走向又形成压制,发生负循环作用。直投股、债、期等大类资产的宏观对冲策略,以及结合宏观判断、类FOF的组合基金策略,全年平均收益均不容乐观。

宏观对冲

组合基金

2019国内经济不会筑底复苏。我们认为2019年中国经济仍将维持悲观行情,一方面由于支撑2018年经济反弹的4个因素——1)棚改货币化带动的居民加杠杆买房;2)大资管繁荣带动的地方政府加杠杆;3)供给侧改革带动的企业加库存,从而引起上游行业与国企利润提升;4)国际经济复苏带动出口,从而挽救下游行业和民企利润——均在失效;另一方面,从消费、净出口、投资来分析2019年经济,得出的结论仍然是悲观预期:1)PMI指数的不乐观表现已经明确显示出国内需求不足、消费难起;2)净出口本身的走弱叠加贸易战背景下的对外贸易挫伤,难有明显机会;3)投资方面,房地产大概率维持平稳水平,固定资产投资可能是主要拖累,基建充其量在年内触底复苏,2019年整体投资增速有所下滑。

信用冲击继续,股市仍然承压,债市将有行情。

信用方面:可能面临信用事件冲击。从信用结构来看,银行资金仍然偏爱相对安全的居民短期贷款和企业票据,对中长期企业贷款更显谨慎。而表外监管强化使得非标融资萎缩,大量严重依赖表外融资的企业陷于流动性陷阱中,信贷需求与货币增速走弱。加上信用债到期的压力也在加大,信用违约的压力将继续上升。

股市方面:A股难言上涨,但存在阶段性机会。股价取决于估值和盈利状况,即P=PE*EPS。宏观经济下行和中美贸易战直接影响企业整体利润,EPS整体走低;PE方面,目前国内经济下行趋势较为明确,金融领域无风险利率继续下行、风险资产违约率继续提升,国际外围冲突压力继续,风险偏好不见底则A股估值难见底。但A股在调整的过程中,随着阶段性利好的释放,仍然可能存在阶段性短期机会。

债市方面:国债收益率持续下滑将带来投资机会。我们认为,以国债利率为代表的无风险利率易跌难涨,尤其是长期限的债券。随着1)经济减速趋势明确,2)地方政府举债能力降低,3)以FDI为代表的国际资本流入逆转,4)消费物价增速继续滑落,5)央行从紧缩态度上后退,10年期国债收益率将会震荡下行。2019年仍然是债券市场持续的牛市,只不过将以震荡慢牛的形态存在。

2.2、股市

2.2.1、股票多空

上证综指跌破2500点,普跌背景下,择时基金表现优于持股基金。2018年A股市场整体下跌,上证综指从1月的高点3587点最低跌至2449点,创下近四年新低。截至2018年末,A股整体情绪低迷,市场成交低迷,成交金额和换手率位于历史低位。由于2018年几乎是全市场下跌,九成个股下跌,七成个股跌幅超过-20%,所以偏持股的基金(交易不频繁,仓位一般保持较高水平)表现差,平均收益在-20%到-30%之间,择时型基金(交易较频繁,仓位调整灵活)表现较好,平均收益在-10%到0之间。

熊市出清效应明显,近九成清盘股票产品集中在10亿以下管理人中。2018年,全部股票策略清盘产品为2897只,其中,10亿以上规模管理人中出现403只(占比),10亿以下规模管理人中出现2494只(占比86%)。我们认为,小机构的清盘产品总量较多,主要因为:一方面,小机构管理人能力参差不齐,且不少机构由于规模较小,风控管理存在不严谨;另一方面,仍有不少小规模私募管理人非常优秀,但由于成立年限过短,规模还未起来,资金持有人天然地对其品牌信任感较低,容易在出现回撤时,发生赎回踩踏,对私募产品本身和资本市场,都会带来负面影响。

股票策略

2.2.2、股票中性

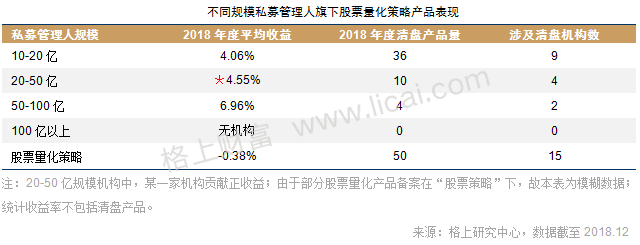

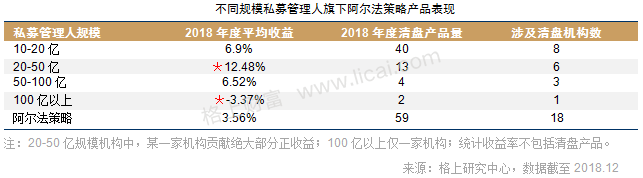

“一九行情”松动为始,量化中性策略全年表现尚可,但产品表现分化明显。格上研究中心在2018年初就指出,由于A股“一九行情”有所松动,市场波动加大为量化策略制造基础,其分散化优势有发挥余地;此外各大期指大幅贴水的状态明显改善,基差逐步收敛,有利于降低对冲成本。2018年全年,股票中性策略平均斩获-0.38%收益率,但产品表现分化,前四分之一收益高达19.30%,主要由高频策略贡献,但下半年高低频策略之间的业绩差异已有所收窄,原因一方面在于高频领域持续的超额回报吸引了众多参与者,导致该领域出现拥挤,阿尔法收益被摊薄。另一方面,市场热点匮乏、持续性极差,且市场交投意愿不强,个股活跃度偏低,导致高频策略的优势难以施展。

股票量化策略

阿尔法策略

2.3、债市

利率债走出牛市,信用债分化明显。利率债走势除4月中旬至5月中旬和8至9月份有一定波折外,整体走势较为流畅,10年期国债和国开债收益率均创年内新低,走出小牛行情。信用债内部分化较大,短端表现优于长端,高等级好于低等级。今年以来,在金融监管的信用紧缩效应下,信用市场违约事件频发,叠加“资管新规”的出台,市场普遍对信用债持谨慎态度,尤其是低等级民营主体发行的债券,配置需求逐渐转向短久期、高等级债券,导致等级利差在上半年不断扩大。下半年随着央行“宽信用”政策的出台和支持民企融资政策的持续推进,信用债的市场环境有所企稳,等级利差压缩。最终,AA级和AAA级等级利差呈现先扬后抑的走势。

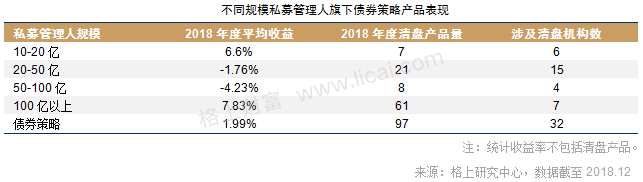

信用违约频发、银行委外收缩,债券型私募机构腹背受敌,压久期、降杠杆、配高等级债成主流。受2018年信用违约事件频发影响,私募行业不少机构踩雷,其中不乏百亿规模基金持个券违约,对业绩形成拖累,甚至有的产品提前清盘。另外,受“资管新规”和“理财新规”影响,银行收缩配资和委外规模,部分债券型私募机构的管理规模也相继出现缩水。在操作上,上半年私募机构普遍较为谨慎,采取压缩久期、降低杠杆的方式,有的机构将久期降到1年左右、不放杠杆。在品种配置选择上,高等级信用品种成为“抱团取暖”的方向,部分机构也在适度参与利率债或国债期货。下半年,随着经济的明显下滑,“宽信用”政策的逐步推出,部分私募机构开始拉长久期,甚至布局一些城投和民企龙头债券。

债券策略

2.4、商品期货

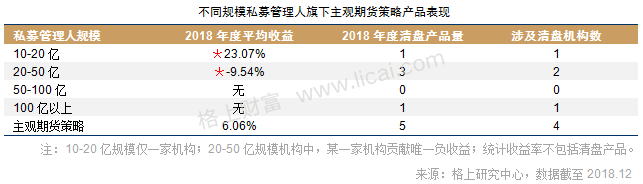

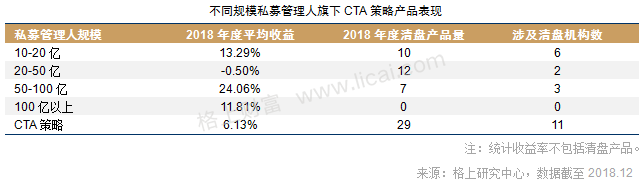

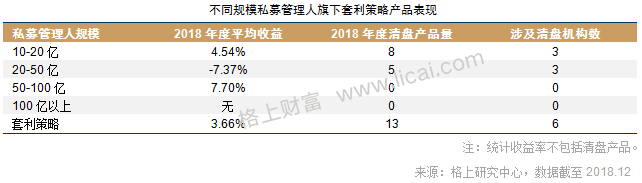

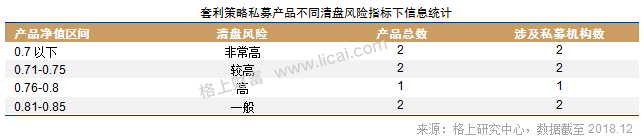

波动率回升创造投资机会,与A股弱相关有效分散风险。2018年wind商品指数上涨1.2%,虽然市场整体趋势性行情不明显,但波动率较去年有明显回升,板块内部存在一些机会,包括能源、焦煤钢矿、化工指数。另外,受中美贸易因素影响,豆粕、豆油等品种出现单边下行走势;苹果受减产预期推动,涨幅接近48%。波动率加大和单边趋势性机会,都为商品期货策略带来了投资机会,2018年商品期货策略平均收益位列私募全市场前端。另一方面,由于商品市场同股市的相关性较低,在资产组合中能起到较好的风险分散效果,对于部分投资者来说,有效对冲了自己组合内部股票投资带来的损失。

主观期货策略

程序化期货策略(CTA)

套利策略(商品期货/股指期货/ETF等套利)

?

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:常福强