从公务员到优秀基金经理,神奇操盘手牛春宝的传奇经历

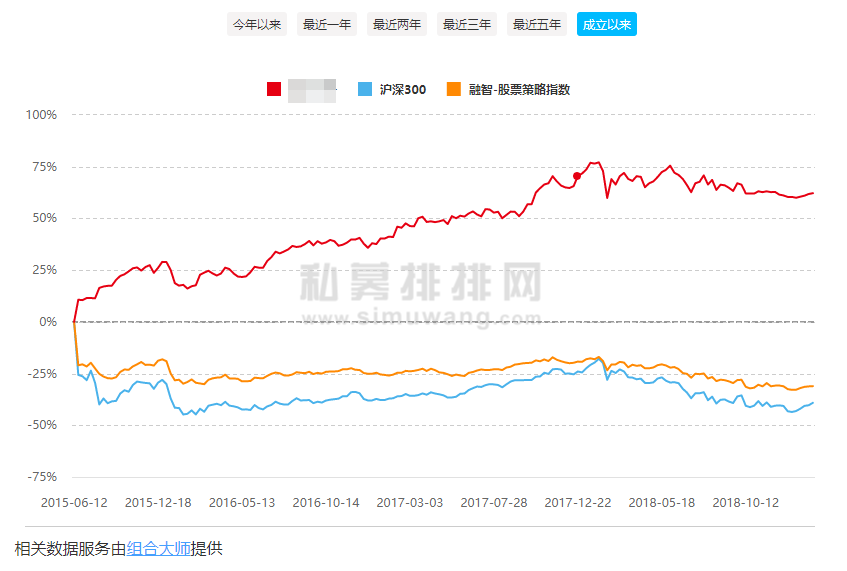

摘要 生于股市高点,业绩比肩百亿私募。2014年A股开启了轰轰烈烈的大牛市,次年3月万霁资产成立。2015年6月12日,上证指数更是创出5178.19高点,也正是这天,万霁资产旗下首只基金成立。随后A股很快迎来了重要性的拐点,股市的下跌速度完全出乎市场意料之外。虽然首只基金生不逢时成立于大盘的最高点,

生于股市高点,业绩比肩百亿私募。

2014年A股开启了轰轰烈烈的大牛市,次年3月万霁资产成立。2015年6月12日,上证指数更是创出5178.19高点,也正是这天,万霁资产旗下首只基金成立。随后A股很快迎来了重要性的拐点,股市的下跌速度完全出乎市场意料之外。虽然首只基金生不逢时成立于大盘的最高点,但是却走出了与大盘截然相反的走势,成立至今净值从未低于1,截至目前累计收益率达到60%,跑赢沪指108个百分点,还在与百亿私募同期成立产品的PK中大获全胜,收益率和夏普比率均名列前茅,最大回撤仅10%。

如此优异的业绩是如何做到的?

从公务员到私募,两次离职开启投资新征程

2008年,已经在证券市场摸爬滚打七年之久、并且几乎完美避开熊市大跌的牛春宝果断放弃了在当时看来的“铁饭碗”——离开公务员队伍,加入东北证券。在东北证券工作的7年间,牛春宝继续夜以继日研究股票,不断思考和完善价值分析体系。

2015年3月,牛春宝谢绝券商领导让其管理资管产品的美意,离职创办上海万霁资产,开启私募传奇之路。

昔日朋友问及“管理资管产品不也是挺好,为什么要创立私募”等问题时,牛春宝表示,再次离职有两个原因:一是年龄不饶人,年过不惑的他担心再过几年将失去创业的勇气;二是经历三次转型,确信自己有能力把控风险。

从最初的炒短线到价值投资,在牛春宝近二十年的证券投资生涯中,共经历三次转型。

2001年前后,初涉股市的牛春宝与大部分股民一样,主要进行技术分析和短线交易,三年时间却折戟沉沙的事实告诉他此路不通。此后牛春宝开始转向大势判断和宏观分析,并借此成功判断出2007年的行情顶部。但是成也萧何、败也萧何,2009年之后很多个股脱离大盘走出持续牛市,这让牛春宝意识到大势分析的局限性。痛定思痛的他决定逐渐淡化指数,全力研究公司,进行深度价值分析。也正是这三次大的转型,为他成为一位优秀基金经理奠定了坚实的基础。

通过私募排排网组合大师数据分析可知,万霁资产产品具有收益率高、稳定性高与准确率高的“三高”特点。在收益率上,与国内头部私募同期成立的产品相比毫不逊色,甚至有所超越;稳定性上,经历A股市场2015-2016年3次暴跌和2018年全年大熊后,公司最大回撤仅12%;准确率高体现在个股的成功率,三年多来,万霁资产止损的股票仅有中国生物制药(港股)。

优异的业绩表现来源于多年来牛春宝对“确定性”、“安全性”和“反向投资”的追求。“确定性”是指公司未来几年业绩增长的确定性高,不会出现“黑天鹅”;“安全性”是指尽可能以低估的价格买入优质股票,以减少产品净值回撤;“反向投资”是指人弃我取、人抢我予。

守正也要出奇,反向投资追求高胜率

世界上没有永远的成长股,随着2018年通用电气被剔除出道琼斯工业平均指数,意味着道琼斯指数的最后一只创始股也成为历史。即使在A股市场,历史上优质白马股云南白药、上海家化等近几年业绩也陷入低谷。因此在牛春宝看来,单纯买入优质企业无法长期获得超额收益,在“守正”基础上必须适当“出奇”。

牛春宝认为,全球投资大师都是典型的反向投资者,包括巴菲特、邓普顿、戴维斯(“戴维斯双击”)等。复盘万霁资产三年多来的操作,不难发现就是“反向投资”的出色实践。

众人疯狂我冷静。2015年5-6月份,市场疯狂上涨,垃圾股连续涨停。而万霁资产5月份就基本退出市场。但此后市场继续上涨,沪指一个月大涨17%。身处当时的牛春宝也承受了巨大压力。

人弃我取。在2015年6月12日万霁一号基金成立之后,牛春宝仍然找不到可以投资的股票。当时市场仍然在追捧“高收益”的分级基金B和垃圾股,而分级基金A一上市即被打入地狱。在牛春宝看来,正是这种极端不理智造就了高收益的契机。6月下旬万霁一号果断配置银行A、国防A、军工A三只基金,大盘暴跌后分级基金B纷纷下折,而分级A在2个月内均取得了20%以上的收益。

千股跌停时抄底。2015年7月初,在杠杆资金崩溃的冲击下,大盘持续大跌,7月8日早盘千股跌停再现,投资者情绪几近崩溃。此时万霁资产却果断出手,抄底东方雨虹、伟星新材等成长股。当天10点之后,就有股票打开跌停板走出V型反转,收盘接近涨停。此次抄底让万霁资产短期内即收获了三个以上涨停板。当然出于对大盘反弹的判断,他们不敢恋战,7月中旬即平仓离场。

谈起此次抄底,牛春宝表示:之所以敢在千股跌停时抄底,完全是出于对个股价值区间的判断,大盘分析反而在其次。在他看来,即使大盘再跌,这些股票也具备了价值投资,下行空间极小,而上升空间巨大。

在无人看好时重仓港股。2015年在A股收获了18个点收益后,9月份开始万霁资产将主要精力转向港股。随着恒指的下跌,2016年2月14日恒生指数一度跌破7倍市盈率。在牛春宝看好,这是千载难逢的好机会,7倍市盈率在全球都属于绝对低估。万霁资产重仓了港股的金融保险、医药消费、燃气新能源等板块,截至2018年上半年,复星医药收获2倍涨幅,石药集团收获3倍涨幅,港股对基金的净值贡献超过40个百分点。

回想当初投资港股的经历,牛春宝感慨颇多。即便他当时在博客和微博等媒体反复呼吁港股“遍地黄金”,然而应者了了,市场充满了悲观气息。有人认为香港经济不行了,有人说港股已经边缘化了,甚至有人恐惧港元与美元的联系汇率制度不保。牛春宝说:每一次行情底部,都有无数悲观的声音阻止你买入;然而市场越悲观,机会越大。邓普顿就说:要做拍卖会上唯一的出价者,当“遍地黄金”来临时,细心而胆大的投资者只需弯腰捡起即可——因为大部分人认为那是“垃圾”!

把握反转。2016年4月底,根据五粮液一季报收入及预收账款大幅增加的事实和同行业表现,牛春宝判断白酒行业反转,果断建仓五粮液,至2017年底获利2倍退出。在周期股投资上颇有心得的万霁资产,2016年7-10月持续建仓中集安瑞科、中国建材等,收获了行业反转的丰厚收益。

沙里淘金。2018年A股可谓是极其黑暗的一年,百亿私募集体亏损,万霁资产17只基金平均回撤仅为12%,这一方面得益于万霁资产的仓位管理和严格风控,另一方面得益于万霁建仓的部分股票2018年仍然大幅上涨。如某水务公司涨幅接近1倍,某羽绒服公司涨幅更是达到了1.6倍!

牛春宝在2018年总结中说,“在反向投资的时候需要做足功课。很多边缘化股票看起来很便宜,但是只要业绩没有起色,就会长期边缘化,甚至越跌越多,直至成为“仙股”。所以沙里淘金的时候,要恪守几个准则:必须是优秀的公司,至少2年以上被人遗忘(如此才能足够便宜),必须具备业绩反转的基础,股价必须具备坚实的安全边际。四个原则缺一不可。”

敢于舍弃。牛春宝并不是一个僵化的价值投资者,他认为对于中小型私募而言,由于资金规模不大,适当的低吸高抛可以取得更好收益。

“2016年万霁建仓港股的复星医药和石药集团时,不到20倍市盈率。经过三年业绩增长和估值提升,2018年6月份医药股市盈率普遍已经超过40倍。牛春宝组织研究团队讨论,果断决定卖出。”事后看,此笔操作几乎卖在医药股的最高点,完美避开医药股此后的连续大跌。

人才是公司最大资产,一流追求促发展

每天除了大量研究之外,牛春宝常年坚持晚上阅读投资经典、经济管理和人物传记类书籍。他经常引用一句古语:求乎其上,得乎其中;求乎其中,得乎其下。也就是说,只有放宽视野,定高目标,才能取得令自己满意的成果。通过长期分享自己的投资理念与投资心得,牛春宝在社交平台积累不少忠实的用户,仅在新浪微博就有30万粉丝的关注。

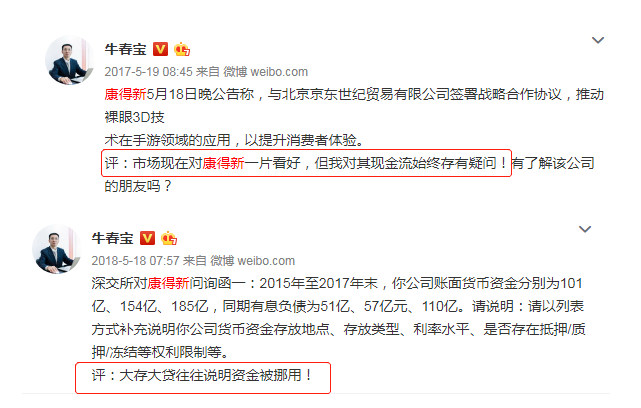

在牛春宝看来,投资就是一个终身学习和不断自我挑战的过程,18年如一日的研究就是为了追求一流事业。正是由于万霁资产严格的选股标准,公司与A股市场上大量“伪白马”完全隔离,万霁资产也是第一家指出康得新财务造假的公司。牛春宝还说,目前A股市场还有不少“伪白马”,提示投资者宜远离。

虽然过于严格的选股标准和对“安全边际”的追求,也会错失一些好公司,但牛春宝称从未后悔过,“投资本来就是一个遗憾的事业,在安全的基础上追求收益最大化才是长久之道”。

在公司管理上,牛春宝也秉承“用一流人才,给一流激励”的原则。目前万霁资产已经聚集了一批在研究上颇为资深的专业人士。在他看来,人才是公司最大的资产,公司要发展壮大,成为百亿甚至千亿私募,必须坚持与员工共同发展。牛春宝不止一次提出,“我们追求一流业绩,不仅是对信任我们的客户负责,也是对员工负责;产品业绩做好了,万霁资产的首要任务就是让每位员工尽快在上海实现买房梦。”