新规当下,群壳并起,一文教你如何看懂壳股

摘要 2018年10月19号周五,当日上证指数创下了2449点的新低,看得小编我拔凉拔凉的。也许是市场已见利空底部,也许是高层终于想到了温暖一下广大股民,这个周末10月20号证监会就发布了重磅利好消息。当晚,证监会新闻发言人常德鹏就IPO被否企业作为标的资产参与上市公司重组交易相关政策进行了答问,支持优质

2018年10月19号周五,当日上证指数创下了2449点的新低,看得小编我拔凉拔凉的。也许是市场已见利空底部,也许是高层终于想到了温暖一下广大股民,这个周末10月20号证监会就发布了重磅利好消息。当晚,证监会新闻发言人常德鹏就IPO被否企业作为标的资产参与上市公司重组交易相关政策进行了答问,支持优质企业参与上市公司并购重组,会将IPO被否企业筹划重组上市的间隔期从3年缩短为6个月。

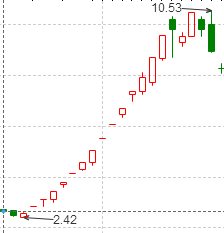

消息一出,立马就在二级市场上激起了千层浪,次星期首个交易日上证指数就一路高歌猛进上涨了4.09%,可谓近期少见的“牛日”。不过当日表现的最为抢眼的板块却是广大股民一直闻之色变的ST概念、小市值股、垃圾股、壳资源股……其中ST概念30余股涨停,壳资源概念大涨5.85个点,属于壳资源概念板块的恒立实业(000622.SZ)更是在11天内10涨停,暴涨156%,被封一代“新妖”。为什么突然市场一反常态,青睐这一类平日里大多数人不怎么看好的股票呢?这里面又有怎样的故事呢?

恒立实业走势图(图片来源:东方财富网)

首先,我们从政策面上进行剖析,证监会发布新规中最重要的消息就是“IPO被否企业筹划重组上市的间隔期从3年缩短为6个月”。这句话咱们翻译一下就是,那些因为种种原因上市失败的企业如果想再次通过借壳上市,其中必须间隔3年时间,而现在只需要6个月了。众所周知,上市对于一个企业而言就如美女嫁入了豪门,不仅提高了企业的社会知名度、认可度,还有助于拓宽企业的融资渠道,增加行业竞争力,这里小编就不一一细数了。

而国内发审委对新股IPO审核之严格也让市场刻骨铭心,2018年至今,发审委共计审核160家企业首发申请,其中89家企业成功过会,11家被取消审核,56家审核未通过,4家暂缓表决,过会率为55.6%,IPO审核通过率创出新低。IPO上市不仅通过率低,失败后还有3年“惩罚”,这可急煞国内一些企业,于是资产重组,借壳上市的方法就应运而生了。

国内有些知名的借壳上市的案例,如“三六零”借壳“江南嘉捷”,“众泰汽车”借壳“金马股份”,“贝瑞和康”借壳“*ST天仪”……而现在新规明确表示IPO被否的企业借壳上市的间隔期只需6个月,失败成本的降低大大激发了整个市场“寻壳”的嗅觉。

什么是借壳上市?

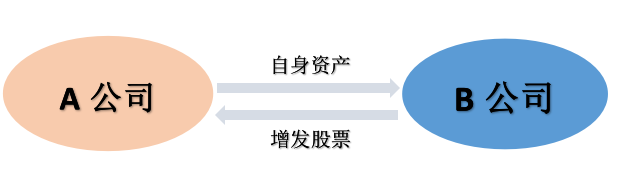

借壳上市是指一家私人公司通过并购、重组、资产置换等方式把资产注入一家市值较低的已上市公司,得到该公司一定程度的控股权,利用其上市公司地位,使母公司的资产得以上市,通常该壳公司会被改名。

举个通俗点的案例吧,现在有一家财大气粗的拟上市公司A公司和一家经营不善,业务萎缩的上市公司B公司,A公司相中了B公司是一个上市公司的身份。于是就跟B公司一商量说“B兄呀,要不你来买我的资产吧”,B公司一琢磨道“老A你家财万贯,我怎么买的起呀”,于是A公司心生一计,说道“你可以向我增发你们公司的股票来购买呀”。于是,B公司买的A公司的资产越来越多,A公司拥有B公司的股票也越来越多,直到拥有了大部分B公司的控制权,然后将B公司的名字改成A公司,A公司也顺利完成了资本注入,借壳上市成功。

相较于IPO上市的排队企业多,审核时间长,审核标准严格,借壳上市具有审核程序简单,审核时间短,审核标准较宽松的特点。

那么借壳上市优势这么多,为什么不都借壳上市呢?是因为借壳上市也有其弊端,比如资产注入的过程中一般要保持隐秘性,如果被市场上的一些投机客提前知晓,就会影响公司重组,提高借壳上市的成本,所以上市公司一般会通过停牌来保证资产的成功注入。其次借壳上市的公司虽然节约了大量的时间成本,但是却需要支付一定的“壳费”给壳公司。

壳公司的选择标准?

什么样的公司才能作为壳公司呢?一般而言,一个优质的壳公司具有以下几个特点

1. 壳公司的业务规模及整体市值一般较小。就如上文所提的案例一样,一般B公司的市值会比较小,这样A公司可以轻易的注入自身公司的资产换取B公司的控制权。如果B公司市值过大的话,那就不是A公司借B公司壳上市,而成了B公司收购A公司了,实属本末倒置。而且低市值的壳公司的购壳费用也会低一些,值得一提的是港股市场中有大量低市值的“仙股”都是不错的壳资源。

2. 壳公司股东人数不宜过多。而股东人数过多,则新公司和这些人的联系费用会是很大一笔支出,也不利于拟上市公司对其进行收购和控股。

3. 壳公司的负债状况良好,即使有负债,也不能太高。壳公司不应涉及任何既有、现有法律诉讼,不应有任何经营、法律、财务上的历史污点。毕竟咱们是花钱借壳的,不是接锅的。

购买壳股后又是怎样盈利的?广大投资者又该如何挑中壳股呢?

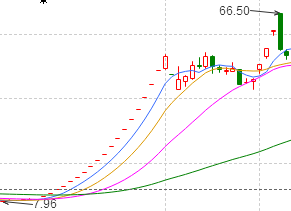

因为一般壳股都是一些市值较低,业务不怎么显眼甚至亏损的股票,那么它的股价一般是比较低的,而那些借壳上市的公司都是一些拥有优质资产,具有发展潜力的公司,它的股价一般是要高于原来壳公司的。从一定意义上而言,借壳上市只是让公司换了一个名字,你原持有壳公司B公司的股票摇身一变成了A公司的股票。如果投资者们刚好提前购买了一个壳股,而这个壳股刚好也被某个巨头企业借壳上市了,那么就相当于以超低价格买入了巨头企业的股票,从而获得盈利。比如,“三六零”借壳“江南嘉捷”上市成功后,股价一路从7.96元飙升至66.50元。

三六零借壳上市后走势图(图片来源:东方财富网)

那么我们该如何慧眼识壳股呢?我们应该把握壳股的特点从而进行挑选。

1、筛选全A中市值最小的前300名(剔除不能借壳上市的创业板企业)。

2、壳资源多分布在传统产能过剩行业。壳资源的行业包括基础化工、纺织服装、建材、交通运输、轻工制造、商贸零售、食品饮料、钢铁和家电行业。传统产能过剩行业发展前景黯淡,传统产能过剩行业发展前景黯淡,特别是在近年传统行业亏损更严重,而扭亏遥遥无期,故传统行业企业卖壳意愿更高,成为壳资源概率更大。

3、ROE小于10的上市公司。由于一般壳公司的盈利能力堪忧,所以多集中ROE小于10的上市公司。

4、净利润一般为负的公司。

5、第一大股东持股比例小于50%和前十大股东持股比例不超过70%的上市公司。壳资源公司股权结构一般比较分散,壳资源公司股权较分散时,上市公司实际控制人持股比例低,股东对公司的控制能力变弱,上市公司卖壳意愿就更强。

总的来说,提前“埋伏”中壳股无疑会获得巨额的收益,但是众多A股中一眼挑中壳股也不是一件易事,排排君还是希望广大股民三思后行。