17家银行股破净,四大行也未能幸免,私募劝诫别着急进场!

摘要 金融股被称为市场中的蓝筹股,这类公司一般经营管理良好、创利能力稳定、能连年回报股东,风险较小,在行业景气和不景气时都有能力赚取利润,并且流通市值通常超过千亿元。作为金融股的一部分,银行股在2018年表现颓靡,截至7月18日,26家A股上市银行中已经有17家目前股价在净资产下方。其中“破净”最为严重的

金融股被称为市场中的蓝筹股,这类公司一般经营管理良好、创利能力稳定、能连年回报股东,风险较小,在行业景气和不景气时都有能力赚取利润,并且流通市值通常超过千亿元。

作为金融股的一部分,银行股在2018年表现颓靡,截至7月18日,26家A股上市银行中已经有17家目前股价在净资产下方。其中“破净”最为严重的个股是华夏银行,其市净率仅有0.61倍。四大行也全面破净,市净率最高的是建设银行仅为0.91倍,最低的是中国银行为0.73倍。目前市净率最高的两家银行是招商银行和宁波银行市净率也仅有1.38倍和1.51倍。

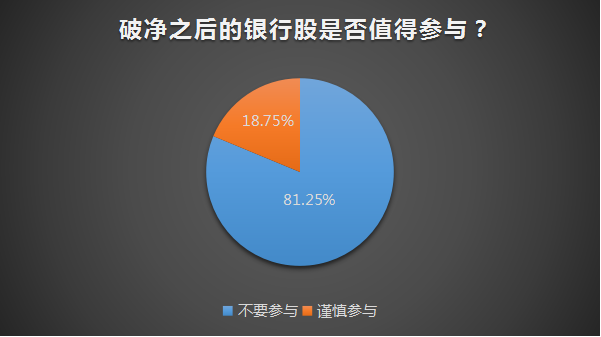

私募排排网就便宜的银行股是否值得购买对国内私募机构展开调查,调查结果显示,高达81.25%的私募认为目前并不是介入银行股的时机,剩余18.75%私募则提示谨慎参与。

此外就为何银行股纷纷破净,以及银行股作为蓝筹股却集体破净,目前低估的银行股是否值得入场?私募排排网还采访了雷根基金、天谷资产策略总监钱戋鑫、泓铭资本研究总监兼投资经理王士振 、卓凯投资袁志强、千波资产研究员黄佳与伊洛投资投资总监许传华。

多重因素导致银行股低估,破“净”重圆难

截至当前,已有17家上市银行“破净”,银行板块A股估值也下降至历史最低水平,究其原因,雷根基金认为银行股破净主要是由于市场对于去杠杆背景下银行坏账的担忧,以及银行未来业绩增长的不确定性。雷根基金还指出,其实A股很多银行股常年处于破净状态,并且美股的花旗C,荷兰国际ING,也是处于破净状态。

天谷资产策略总监钱戋鑫表示,随着年初资管新政落地,去杠杆进入实质性加速阶段,银行股出现了明显下跌。二季度来,宏观经济增速放缓,市场对银行不良资产的担忧加剧,使得股价在深度调整后,继续萎靡,估值进一步承压,导致了现在大规模破净的局面。

泓铭资本研究总监兼投资经理王士振分析,今年以来宏观形势严峻,经济指标下行压力较大;去杠杆导致信用风险不断暴露,市场对银行资产质量信心不足;下游对信贷投放的需求偏弱,银行业绩放缓,都是银行股纷纷破净的原因。

卓凯投资袁志强认为大量银行股破净首先与资本市场整体调整幅度较大有关,以上证指数为例,2018年以来,截止到7月18日,上证综指跌了16%,市净率跌了14.71%,银行板块市净率整体跌了14.92%,调整幅度相当。其次,去杠杆的深化,在表内资产方面,导致银行资产增速低于M2的增速,表外资产方面,将随着存量资产的到期,多数银行采取不续做的做法,将加速收宿。最后,从银行的收入构成来看,息差收入方面,利率市场化趋势保持不变,息差预计在底部继续盘整,中间业务收入方面,受资产新规的影响,明显下降。

千波资产研究员黄佳认为银行股的下跌最主要是受今年上半年以来“金融去杠杆”政策的影响。具体来说,商业银行的利润来源于其信用扩张,而去杠杆则限制了银行的信用扩张空间,市场担忧银行股的业绩稳定性。其次,国际市场的不稳定和贸易战的不确定性加剧了市场的波动,股市处于单边回调中。

伊洛投资投资总监许传华认为去杠杆资导致金面紧张,没有大资金和国家队,银行股很难有行情,此外银行的不良贷款和表外业务是市场不太看好的因素。

估值低不是投资首要因素,不建议参与破净银行股

大量银行股破净之后是否值得参与?雷根基金表示银行股的PB并不是一个特别好的指标,主要还是需要看银行未来的业绩增长在哪,以及当前环境下银行的潜在不良贷款能否有妥善的解决方式。以PB作为指标来投资,风险是净资产减值导致股价没涨情况下的PB升高。

袁志强不建议抄底银行股,他也认为估值低不是投资的首要因素,投资最应该考虑的是增长。银行板块长期增长乏力。息差收入是银行的主要收入,银行的负债端将面临余额宝为代表的各类理财产品的冲击,资产端受制于经济结构优化,地产、基建等主要资产告别高速增长,资产荒将是一个长期的现象。同时,卓凯投资建议投资人把资金配置到未来最有增长潜力的行业,如移动互联网、保险等。

展望后市,钱戋鑫认为在整个政策面未明显改观前,银行在短期内看不到整体性的机会,尤其是规模偏小、过去业务激进的中小银行,他们的不良率会在后面几个季度集中体现,即便是中大型的股份制银行,近几年也是频频踩雷。他表示银行的估值虽然比年初降低了不少,但从历史看,以建行、招行、工行为例,目前估值离极点依然有一定距离。建议投资者不要急着入场银行股,即便进一步下跌的绝对空间不大,但很有可能以时间换空间,在底部徘徊较长时间。

王士振在接受私募排排网时表示,尽管银行股目前估值处于历史低位,随着去杠杆的推进,信贷风险暴露,阶段性流动性紧张以及资产质量恶化预计会持续发生,银行盈利增速和质量短期内难以明显改善,因此建议保持谨慎。

千波资产研究员黄佳认为目前银行股的投资机会还没到来。判断银行股的投资机会是否到来要从导致银行股下跌的利空因素是否出尽为出发点。简单来讲,“金融去杠杆”告一段落,“外部摩擦”缓和,增量资金入市流动性温和这三点是判断银行股投资机会是否到来的主要因素。在此之前,银行股还将继续回调寻底。

许传华认为,对于银行股长线投资,定投布局可以考虑,如果短期投资则需要谨慎,虽然估值比较低,但没有新进大资金,难有大的行情。