师从林园,三年杀进百强,这家私募敢于重仓买入的股票只有3只!

摘要 格林施通音译自“GreenStone”(绿宝石),在格林施通创始人余军看来,做投资不仅仅是买股票,而是选择与企业同行,并长期持有。好的企业像钻石一样稀有珍贵,格林施通的投资理念就是找到这些“珍稀”行业中的种子股票,长期持有获利。师从林园,价值投资的拥趸余军1993年涉足证券行业,2003年开始跟随林

格林施通音译自“Green Stone ”(绿宝石),在格林施通创始人余军看来,做投资不仅仅是买股票,而是选择与企业同行,并长期持有。好的企业像钻石一样稀有珍贵,格林施通的投资理念就是找到这些“珍稀”行业中的种子股票,长期持有获利。

师从林园,价值投资的拥趸

余军1993年涉足证券行业,2003年开始跟随林园学习、调研、投资,2010注册成立格林施通。在过往的投资经历中,余军所管理的产品也呈现出低回撤、高收益的特征,长期收益远远跑赢市场指数。

(创始人余军)

2009年10月-2012年6月,余军管理的绿宝石价值基金(香港)年收益率达 115%;2017年,凭借旗下产品的良好收益,格林施通从数千家私募公司中脱颖而出成为前1%,位列私募排排网2017年度私募百强公司第29名。

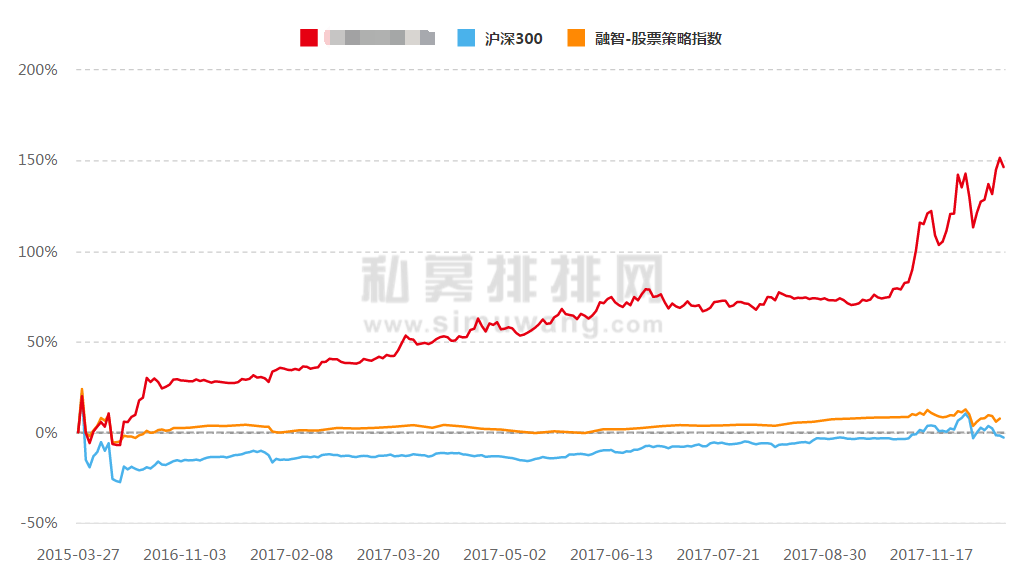

格林施通旗舰基金收益走势图

余军从2003年开始,与林园一起学习调研的时间已经有15年,在香港是合伙人关系,投资理念也与林园相承。

余军本人遵循价值投资的投资理念,追求长期投资的复合收益。余军所发行的大鹏湾财富基金,从2015年到2017年,仅用了3年时间,就将公司业绩做到全国前1%。

居大鹏湾畔,只为远离市场喧嚣

格林施通旗下产品均以“大鹏湾财富”系列命名,余军介绍,这是因为公司注册在深圳大鹏湾的七娘山下。

私募排排网数据显示,在私募重镇深圳,大部分私募注册和办公均在福田、南山两地,而格林施通却选择了环境更为清幽的大鹏,这与公司遵循价值投资与长期持有的理念有关。格林施通关注的是企业内在价值,企业盈利能力的确定性,在余军的办公室中没有电脑,因为他并不关注短期市场的波动。

“这样可以远离市场,不受市场的干扰,也就没有那么多的噪音。我的手机上没有行情软件,短期的涨跌与我的投资没有太大关系。市场不能创造价值,只有优秀的企业会创造价值。在大鹏这种空气好的地方,我们的身体会更加健康,投资思路也会更加清晰。”

此外余军还是帆船运动的爱好者,航海也是他远离市场的一种方式。

把眼光放远,挖掘未来需求量最大的行业

格林施通的投资理念很简单,只专注投资未来需求大的行业;只专注投资于行业内的龙头、垄断、大品牌、盈利确定性高的种子企业;只专注投资于长线。格林施通的商标寓意着种子成长为大树的过程,这也体现了格林施通十二字投资理念:“未来需求、寻找种子、长期投资”。

(格林施通logo)

在投资前期,格林施通会花费较长时间,对未来需求量大的行业进行反复研判,最终选择出未来需求量最大的行业,再在未来需求大的行业里寻找种子。

在过去的十几年间,格林施通投资了白酒、快速消费、医药三大行业,并挖掘到贵州茅台,涪陵榨菜,云南白药等大牛股。

师出名门,余军也非常注重投资的确定性,所以在他看来,只有盈利确定性高的,股本小的、市值小、风控能力强、增长确定性高、盈利确定性强的企业,才是好的种子。

一旦找到好的种子以后,格林 施通会选择长期持有,以此回避因市场的短期价格波动造成的市场风险,最终取得因企业的内在价值得到体现而产生的收益。

“投资实际上就是做企业,如果你今天买,明天卖,是无法享受企业带来的长期收益。”

追求各阶段确定性,投资可以很简单

确定公司的长期盈利能力,在合理价位买入,然后长期持有。格林施通认为实际上是包括了三个方面,简单来说就是买什么?什么时候买?买多少?

买什么?买未来需求大的行业里面的好企业。判定一家企业是否满足买入的标准,格林施通表示可以观察企业过去的经营历史、管理层,财报情况,以及看企业是否有定价权等方法,去进行挑选。

什么价格买?估值打折的时候、熊市里面,PE低的时候,都是买入的时机。

买多少?确定性高的企业配置量要大,市盈率与确定性低的配置量低。

余军举例说,“比如说茅台,你认为它的确定性很大,但是如果你当年只买了一百股,也毫无意义。”

深入市场,全方位调研控风险

格林施通的风险控制分为三个步骤,分别是投前调研、投中评估与投后监控。

投前调研做得越扎实,市场相关工作做得越到位,风险也就会越低。

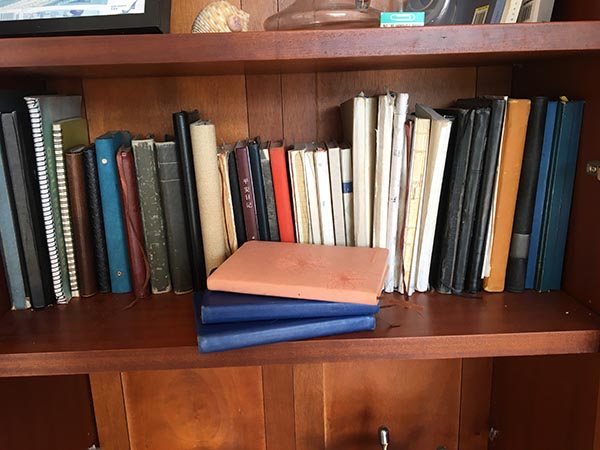

余军介绍,公司在投前研究特别舍得下功夫。先做市场分析,再做市场调研,足迹遍布全国各地,在市场上感受企业的品牌和质量。

在调研形式上,除了去上市公司所在地,比如考察贵州茅台去了贵州遵义,还会去商场、超市看商品所在货架位置是否显眼,判读该商品是否好卖;从商品占位多少看市场占有率高低;从生产日期看产品是否畅销。

(格林施通多年研究积累下来的投资笔记集锦)

投前调研很重要,但是对一家企业的选择除了看市场和企业内部情况外,财务、法律、天灾等风险也需要关注。

在投中评估过程,格林施通风控部审核投研部提供数据和指标,进行独立、全面、细致的评估;并推演风险、提出建议。即便贵州茅台,格林施通早期也只配置了35%的仓位。

“茅台这么好的企业,我们也不是百分百买入,只配置了总资产数量的35%。为什么?茅台存酒放在瓶瓶罐罐里面,一旦发生人力不可抗的地震天灾,对茅台打击巨大。经过风险评估,这么好的企业也只敢买35%,就是因为一旦出现极端的天灾,我们还有另外的65%,投资还不至于失败。”

就像巴菲特所说,把资产放在为数不多的几个篮子里,然后需要做的就是紧紧地看住它。在买入股票之后,格林施通投研部会持续对这些企业进行调研,跟踪,风控部则继续监控企业相关指标,并负责反馈异常指标,做出卖出决策。

从投前到投后,每一步都细致入微,这样的风险控制措施,也为格林施通“大鹏湾财富”系列产品创下了八年来净值下跌幅度基本不超过10%的成绩,真正做到了“低风险、高收益”。

结语

私募基金投资不是短跑冲刺,而是中长跑,比拼的是企业的长期可持续收益。格林施通在过去三年中秉承价值投资理念,寻找优质种子股,长期持有取得可观收益。投资股票就是投资公司,只有公司具有了长期盈利能力,投资其股票才能够最终获利。具有市场垄断地位和竞争优势的公司往往具有长期投资价值,只要能确定其未来盈利能力长期存在,格林施通会一直持有,为投资者获得长期稳定的收益!

问答语录

1、A股市场还有能翻十倍的种子股吗?

格林施通:肯定有,但是不多,这种企业的比例千里挑一,也就是现在3000多家企业中,我们敢重仓买入的不到3、4家。

2、如何找到翻十倍的种子股?

先选行业,再在行业里面进行筛选,最终是专业化的问题,专业的的事还是由专业的人去做。

3、是否做短线和波段操作?

不做。我们是标准的价值投资者,价值投资应该是长线,因为价投应该跟企业的成长挂钩。如果做价值投资离开了企业,那肯定不属于价值投资,而是投机。投机实际上就是赌博一个代名词,十赌九输。

4、基本面选股还是技术选股?

看基本面。一定是去市场上、去企业,把情况调研清楚、了解清楚。凡是有不确定的地方,一定要让它变得确定,把问题落实清楚了以后,才敢下手去买。

5、未来看好什么行业?

还是需求大的行业,比如快速消费、医药、大健康等。