可转债吸引力上升,一文教你在转债市场掘“基”

摘要 好买说自2018年1月以来,债券市场的“鸡肋行情”一直在持续,虽然配置的绝对价值已经较高,但是利率走势依然缺乏趋势性的行情机会。另外,监管政策逐步趋严叠加海外市场如欧美国债的上涨预期承压,同时国内经济基本面的韧性仍在,短期内国债利率仍易上难下,目前债市长端利率依旧在历史高位徘徊,而比起传统债券市场的

好买说

自2018年1月以来,债券市场的“鸡肋行情”一直在持续,虽然配置的绝对价值已经较高,但是利率走势依然缺乏趋势性的行情机会。另外,监管政策逐步趋严叠加海外市场如欧美国债的上涨预期承压,同时国内经济基本面的韧性仍在,短期内国债利率仍易上难下,目前债市长端利率依旧在历史高位徘徊,而比起传统债券市场的低迷,转债市场伴随股市回暖而大幅上涨吸引了众多投资者的目光,1月份标普可转债指数一度上涨近10%,而同期中证全债指数基本持平,今年一月转债型基金的收益也是排在所有债券类基金的前列,虽然后续有所回落,但转债在投资者眼中的重要性愈发的明确, 接下来给大家介绍转债投资的价值何在。

首先介绍一下什么是可转债

可转债全称“可转换公司债券”,是指在一定时间内可以按照既定的转股价格转换为指定股票(即所谓“正股”)的债券。转股权是转债持有者的权利,而非义务,投资者可以选择转股也可以选择继续持有转债。

一种常见的简化理解是将转债看作“债券+股票期权”的组合,有着“进可攻退可守”的属性。“守”源于转债的债底价值,转债的票息虽然低,但一般转债会设置逐年抬升票息的这一条款,持有越久所收获的票息越多,转债静态的YTM可以近似为债券部分的到期收益率。“攻”来源于转债的股性,由于存在未来可实现转股的可能,在不考虑下修和回售等复杂条款的前提下,决定转债边际走势的根本还是其正股的走势,历史上来看转债走势与其正股走势的相关性是非常高的,一旦正股遇到趋势性行情,转债也会相应大涨,而它的波动性和收益性也位于债券和股票之间(2015年~2016年转债市场一度发行量骤减,市场容量萎缩明显,指数走势无法完全反应转债特性),对于投资者而言是一种非常好的间接参与权益市场的工具,而目前来看,在整体转债市场扩容的背景下,未来转债市场的投资机会会逐步增多。

三大指数走势对比

数据来源:wind资讯

数据区间:2011年5月-2018年1月

随着2014年底“疯牛”来临,存量券种相继触发赎回而转股。而新券发行则远远跟不上赎回进度,转债规模一度缩水至150亿元附近,在2015~2016年转债市场经历了一波低迷期。而进入2017年,随着《关于修改上市公司非公开发行股票实施细则的决定》横空而出,明确规定了上市公司申请非公开发行股票的,拟发行的股份数量不得超过发行前总股本的20%,并且时间上需距离前次募集资金到位日原则上不得少于18个月,市场一片哗然,而在定增融资受到限制的情况下,可转债这类低息且具备期权性质的融资工具自然而然的受到了追捧,成为了市场上新的宠儿。2017年以来可转债发行预案的公司数量急剧上升,预计未来一两年整体转债市场将扩容到接近5000亿的市值,越来越多的基金公司也在储备转债研究员和发行转债基金准备随时进入这一市场。

转债市场发行量/偿还量

数据来源:wind资讯

数据区间:2010年1月-2018年1月

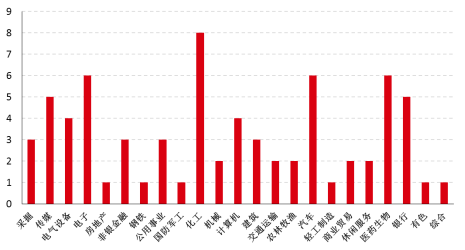

另外转债市场不仅是从市值上在扩容,从行业分布的完备性来说,转债市场也越来规范化和合理化,目前转债所对应的正股所在的行业分布逐步多样化,已经涵盖了申万行业分类中的23个行业,对于投资者而言,可选择的标的种类也在增加。

转债对应正股的行业分布

数据来源:wind

数据日期: 2018/01/31

不过得提醒投资者的一点是,转债由于正股驱动的属性较强,多数时候涨跌趋势和正股关联度很大,这在一定程度上绝对了其波动的不确定性,可以看到从2017年以来至今,转债市场经历了2次快速上涨阶段,一次是2017年6月到9月,另一个次则是2017年12月底到2018年1月中下旬,涨幅和涨速都很快,随后逐步回落,这在一定程度上对投资者进入市场的时点提出了挑战,进入市场的时点不同很可能会导致业绩的分化,但是从中长期的角度来说,历史转债大部分是会转股,并且转债对于正股基本面较强的个券的在未来一定程度上有所保障,从配置的角度来说,选择优质标的的转债,在性价比较高的时候配置从长期来看也是会有不错的收益。

对投资者来说,由于转债操作的难度较大,不太建议个人开户直接操作,可以间接通过投资债券基金来参与。

目前市面的债券型基金中,有的是名字中带有转债,有的是名字中没有带转债,对于基金名没有带转债字样的基金来说,他们一般属于中长期纯债型基金,但是它的投资范围也是包括转债的,比如海富通纯债,之前由于抓住转债牛市时机,加仓转债,在2014、2015年转债市场上表现优异,这类基金一般波动性相对较小,但是由于其对转债配置比例没有硬性要求,投资者只能从其披露的季报以及观察其走势来判断它是否配置了转债。还有一些基金属于混合型二级债基,名字中带有转债,比如长信可转债,这类基金的股性更强,可以有不超过20%的仓位投资股票,另外,需要有80%以上的仓位(固定收益部分)投资转债,这种类型的基金一般波动都会更大,并且投资的转债的集中度会非常高。 最后还有一类是偏债混合型基金,比如兴全可转债,投资范围里30%~95%投资转债,另外,不超过30%的仓位可投资股票,这种投资范围给了基金经理更多的操作空间,相对灵活,这类基金的波动性也相对较大。

而上述基金中,中长期纯债型基金较难判别出其配有转债,或者说配的仓位如何。我们接下来着重看基金中名字带有转债的基金的对比,目前市场上名字中带有转债字样的基金基本信息如下:

数据来源:wind

从上表可以看到,转债基金由于股性驱动其业绩短期波动还是相当大的,但是近一年来看,表现较好的基金收益性还是可观的,对于转债基金的筛选我们认为需要满足以下几个条件:

1.基金规模相对大而稳定

2.投资标的相对分散,单一重仓券占比不宜过高

3.投资的个券对应正股标的资质较好,有基本面支撑。

根据这些标准来看,我们认为兴全可转债基金是较好的转债投资标的。

首先是其规模较大,目前28.57亿,申购赎回情况相对稳定。另外,从其历年的持仓集中度可以看出,整体基金转债持仓较为分散,其单只券的权重比例还是控制的相对较为合理,不少转债基金的持仓集中度严重失衡,容易形成较大的波动,另外,从其每个季度的重仓个券来看,其重仓标的正股的资质都较好,比如17宝武EB,三一转债等等,为其业绩上涨提供了基本面支持,再结合股票仓位部分的增厚收益,兴全可转债的历史业绩表现较为平稳,回撤控制相对较好,净值稳步上升,成立以来年化收益率达16.18%,累计收益率692.81%。

兴全可转债历史业绩

数据来源:wind资讯

数据区间:2014年5月-2018年2月

可转债的投资价值上升,一些私募基金已在提升这块的配置。比如兴聚投资王晓明,他曾是兴全基金第一代基金经理,掌管过兴全可转债基金。2018年1月底,王晓明在好买路演时称,在大类资产配置上,兴聚增加了可转债的配置。王晓明不认为通胀或者资金利率会一直维持在很高的水平,可转债和上市可交债的投资吸引力上升。