囚徒困境下的白马股踩踏,这一轮暴跌的原因在于我们所有人

摘要 (一)“本次上证综指的双周跌幅(12.04%),在2000年以后排在第14名,与2015年股灾、2016年熔断、2008年大熊市并列前20,也可以说是触目惊心了。”过去两周,上证综指回调了12%,尤其是前期最强的上证50和沪深300指数,同样回调了12%。值得注意的是,代表小市值公司的中证1000指

(一)

“本次上证综指的双周跌幅(12.04%),在2000年以后排在第14名,与2015年股灾、2016年熔断、2008年大熊市并列前20,也可以说是触目惊心了。”

过去两周,上证综指回调了12%,尤其是前期最强的上证50和沪深300指数,同样回调了12%。值得注意的是,代表小市值公司的中证1000指数,虽然上周的跌幅仅为6.7%,低于主板,但是如果考虑上上周(1月29日-2月2日)8%的跌幅,两周的累计跌幅其实依然高于主板,而且创出了2015年1月以来的新低。

所以,这一次是扎扎实实的市场全面回调,没有任何板块和风格是幸免的,只有仓位控制是躲避系统性风险的唯一手段。

不过我想要用“五十步笑百步”来安慰一下大家,两周这么点跌幅,在A股市场上,连前40名都排不进。上证综指历史上最大的双周跌幅,出现于96年12月、93年3月和92年11月,分别跌了27%、26%和24%。

不过双周暴跌幅度的前40名主要发生在2000年以前,我们把时间限定在2000年以后,我们发现:本次上证综指的双周跌幅(12.04%),在2000年以后排在第14名,与2015年股灾、2016年熔断、2008年大熊市并列前20,也可以说是触目惊心了。

堪比股灾、熔断和2008年熊市,所以也怪不得大家如此激动了,在微博上甚至发生了许多网友去其他官方号留言导致评论关闭的离奇场景。

为什么会发生这样的巨幅回调,很多人认为是海外市场的影响、国内去杠杆的推进、资管新规、场外期权等原因。但是所有人都忽视了一个重点:

白马股(比如上证50)竟然也像中证1000的成份股一样,在卖压出现的瞬间,没有流动性了。

(二)

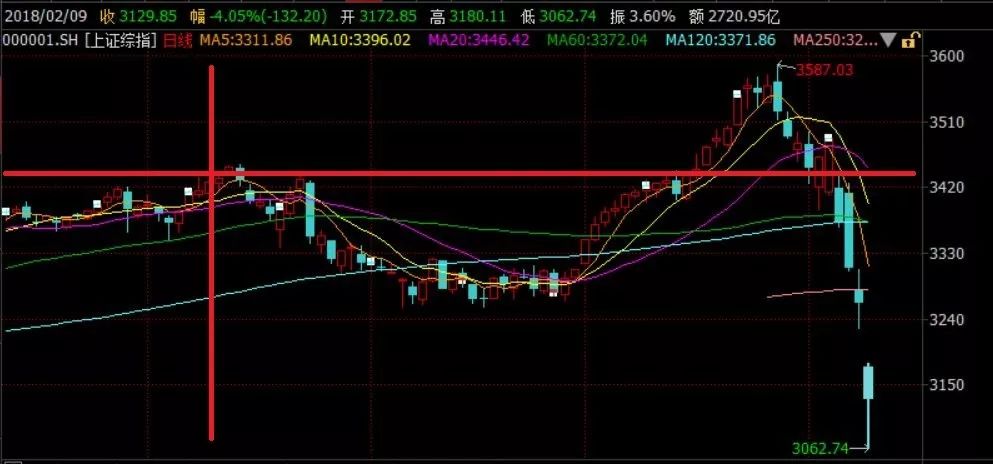

2017年11月8日:东方红系列再现爆款,2分钟卖10亿,半天卖100亿元,配售比或创纪录!

2018年1月17日:兴全合宜300亿+冲击波!自家网站客服"瘫了",隔壁公司快赎额度没了!......

最近权益型基金大热,股票多头策略突然发现自己现在好受欢迎好高大威猛,有点难以置信,股灾才刚刚过去两年呢。仔细一看才发现,原来去杠杆背景下,债券、量化、套利、衍生品、CTA、FA中介这些策略以及房地产全部躺在地上装死了。

加上过去一年,价值投资开始深入人心,所以我们看到了东方红、兴业全球基金的火爆,许多价投型的私募规模也快速扩张,甚至传闻有知名私募创造了3年时间从0到700亿规模的神话。

但是有一个问题开始慢慢显现出来,就是这些风格的基金,持仓风格是高度一致的:

以东方红的林鹏总为例,2017年年末的重仓股包括:复星医药A+H、伊利股份、美的集团、海康威视、分众传媒、华域汽车、安踏体育、福耀玻璃、海大集团、工商银行、海螺水泥。

而兴业全球的谢治宇总,2017年年末的重仓股包括:中国平安、伊利股份、五粮液、中国太保、口子窖、工商银行、建设银行、国电南瑞、光线传媒、隆基股份、中兴通讯、新华保险、保利地产、中际旭创。

回顾其他规模近期快速上升的机构,无论是公募、券商资管还是私募,整体的持仓风格也是基本一致的,均集中在金融股、消费股和周期股上。

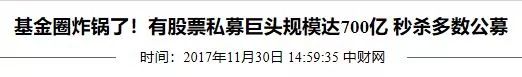

原因其实很简单:2017年是一九风格,3481只股票中,有696只股票实现了上涨,如果再剔除2017年上市的436家新股,那么仅为260只个股实现了上涨,占比不到10%。

在这10%上涨的个股里,行业分布也高度集中在消费、金融、周期这三个板块里。所以过去一年,业绩优秀从而规模快速扩张的公募和私募基金经理,他们的持仓风格和个股,基本上是高度相似的,因为这是一个只有10%的个股上涨、行业板块高度集中的行情。

就像去年7月初,白马股出现震荡时,悦风写的那篇文章《漂亮50涨不动的原因不是因为涨太多而是因为涨太少了》里提到的那样,这些价值风格的基金经理,他们和之前的成长股风格基金经理一样,也是不会立刻改变他们的投资风格的。而且动辄100亿、300亿的规模,也只有白马股才能有足够的容纳度去吸收这么大体量的资金。

所以,他们的持仓风格继续向白马股集中,甚至因为规模过于庞大,不得不继续向流动性好、上涨趋势明显的白马大盘股集中,这是完全可以预期的。——这反过来,也进一步推动了今年年初白马股上涨行情的演绎(大部分的规模都是去年Q4开始扩张的)。

这是一场狂欢的盛宴,但是只有少数人开始往会场门口挪动。

(三)

邓炯鹏认为,尽管300亿的权益基金在管理上确实有较大难度,但兴全在权益投资方面积淀较深,还是有能力做这件事。

他指出,首先,兴全的权益管理规模已经很大,且在权益投资方面一直表现较好,队伍很扎实,300亿只是在原有基础上增加一定比例的量,公司整体投研能起到支撑作用。相反,如果是对一家权益规模只有300亿甚至更小的公司而言,一下给它300亿,就会比较痛苦,因为它的投研力量难以匹配规模短期内翻倍的情况。

问题其实比想象的严重。

我们看到了有担当的兴全基金果断地提前结束原本规划为7天的兴全合宜募集,并提出要集中全公司的资源来支持这款产品的运作,这还是一款两年封闭期、没有警戒线和止损线的公募产品。东方红也是如此,每次碰及计划规模则立即停止募集。

为什么,如招行财富管理部的邓炯鹏接受采访时所言,任何投资策略都是资金容纳度上限的,这300亿对于一个中等规模的公募基金公司已经很有难度了。

而私募产品投资策略的资金容纳度要求甚至比公募产品更高。因为公募的个股持仓上限一般是10%,而私募可以达到20%甚至30%。所以一家100亿规模的私募基金公司,对于特定个股的影响力(持仓上限20-30亿),甚至是同等权益体量的公募基金公司的多倍(持仓上限10亿)。

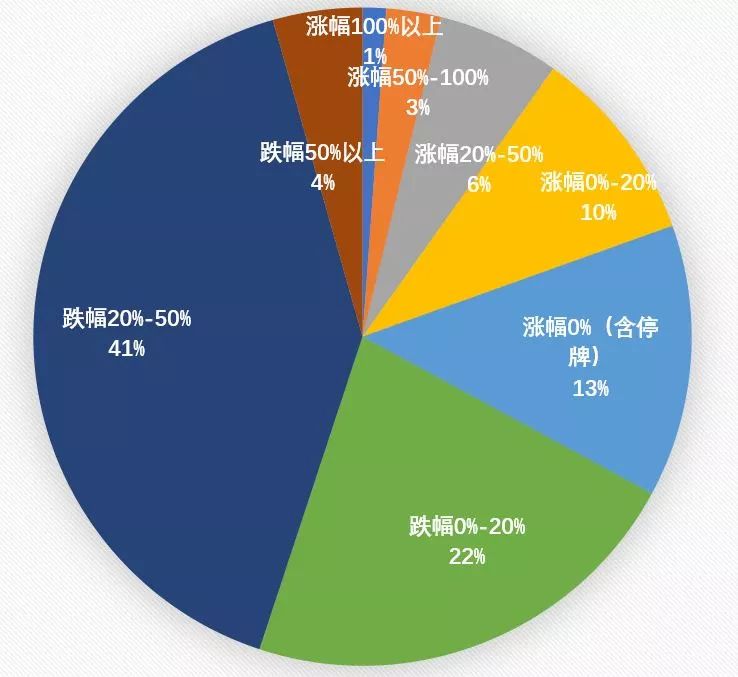

截止2017年三季度,权益资产规模最大的易方达也就是1873亿,除它外只有6家公募基金的权益资产规模过千亿,这里面还有一部分是指数型基金,而传言目前最大的私募公司体量已经达到700亿。考虑到持仓集中度,如果传言为真,这种体量的私募基金公司对于特定个股的影响力已经完全超过了最大的公募基金了。

而且私募和公募不一样的是,它是有警戒线和止损线的,所以在市场系统性风险出现时,如果接近危险水位,它是必须要减仓控制风险的。很多人对此是经验不足的,包括某位知名私募基金经理近期也公开提到:他设置产品的时候妥协了某些代销机构0.85预警0.8清盘的高止损线,导致操作陷入无比被动,将经历职业生涯中最严重的考验。

大型保险资管出身的我能深刻理解,大体量资金的管理方法、投资逻辑是和普通产品完全不一样的,加上私募产品的特性后更是加大了这部分难度,是需要花时间花精力去培养基金经理的这种大额账户管理能力的。

但是规模快速扩张的背景下,又有多少人做好了这样的充分准备呢?

(四)

雪崩时,没有一片雪花觉得自己有责任。

No snowflake in an avalanche ever feels responsible.

——斯坦尼斯洛(Stanisław·Jerzy· Lec)

看到这里,可能您已经有所察觉了。

一、风格的高度趋同化,导致大家的持仓和风格高度相似;

二、这个风格过去一年高度有效,资金纷纷涌入这种风格,反过来继续助涨行情;

三、巨无霸和新锐纷纷开始出现,一定程度上形成了锁仓的效应;

四、一部分投资者对于这种体量的资金管理和私募的止损策略准备不足;

五、一旦市场大幅回调,会形成连锁效应,逼迫这些产品的管理人减仓止损;

六、市场的流动性缺失,反过来又会加大市场的短期跌幅。

——已经有点开始像当年的创业板了,是不是?好在大部分的白马股还不算贵,没到市梦率的程度。

举个例子,如果有一家千亿级别的私募基金计划因为系统性风险来临打算减仓20%,这个减仓幅度不过分吧。但是这一减就是200亿,考虑到持仓集中度,可能实际对个股的影响堪比公募300-400亿的减仓体量,而现在上证一天的交易量也就是2000多亿。——没开始减仓的时候,谁会想到白马股的流动性会瞬间消失?还记得我在第一部分里提到的白马股流动性缺失么?

说一个巧合吧,东方红是我非常敬仰的团队,我只是用它来做风向标的例子:

东方红睿玺是2017年11月8日开始发行,半天卖了100亿,算是当时资金涌入的一个高峰期。当时上证综指的点位是3415点,之后市场有了一定的回调,这些资金普遍进行了建仓,成本大概也是在3350-3400附近。

但是当市场随着美股开始了一系列回调后,我们可以清晰的发现,这一轮的下跌开始加速,就是在这批新资金新产品的成本线3400以下——同时也是东方红睿玺发行日的点位以下。

也就是说:当这一波回调击破了一部分人的成本线后,持仓个股趋同、风格趋同、绝对收益理念趋同、也有相似的止损和警戒线的这些人,开始了卖出的踩踏。这里就出现了白马股的流动性缺失,只有卖盘而无任何买盘,因为所有人都在止损,除非是之前仓位很低的人。

所以当市场发现,以为“高流动性”的银行保险周期等个股,也出现了大幅跌停,而你是一个持有几个亿几十亿的银行持仓的私募基金经理,如果净值浮赢不高,又第一次面对银行都摸跌停的情况,严格止损将是你唯一的选择,这又反过来加剧了流动性的缺失。

怎么从侧面验证这个推论,很简单,这一轮下杀不是由基本面驱动的,而且大部分人的仓位都比较高,止损和赎回考量很大,所以从券商中国写的那篇《今日私募圈众生相》里可以看出许多的细节:

“该私募投研部门召开紧急会议,下午继续密切关注市场并调整了部分仓位。”

“这两天他们并没有对产品进行任何操作,主要忙着安抚投资者...加上我们账上本来流动性资金就不多,一旦形成全面赎回,局面就不好控制了”

“据记者调查了解,目前市场上知名私募的仓位普遍较高,其中多家百亿私募的仓位均在8-9成,有的甚至接近满仓;多家50亿左右的私募仓位大概在5-7成左右”

“该公司产品持仓大多也在8-9成,最近几日净值有所回撤。去年四季度后发行的新产品正在建仓期,受到的影响相对小一些”

所以我这篇文章,从头到尾都没有分析美股暴跌、去杠杆政策、资管新政等大家反复嚼烂的原因,在我的眼里,它们只是压垮骆驼、引起踩踏的最后一根稻草。

这也是许多价值投资者一直疑惑经济基本面、企业盈利和行业集中度的利好没有发生本质性变化,仅仅美股的回调,为何引发如此暴跌的逻辑矛盾所在。——A股不是那么简单的市场。

把电视剧《风筝》的这句话送给大家:“今天送你上路的,会是你的同志,希望你不要恨他。”

(五)

囚徒困境(prisoner's dilemma ):是博弈论的非零和博弈中具代表性的例子,反映个人最佳选择并非团体最佳选择。虽然困境本身只属模型性质,但现实中的价格竞争、环境保护、人际关系等方面,也会频繁出现类似情况。

这里终于可以回到我们的题目了:到底是谁造成了A股的这次暴跌?

我的答案是:所有人。

所有人都坚信价值投资,所有人都涌向了知名的大机构,所有人都趋向了相同的风格和策略,所有人所有人所有人。

股市其实也是有它的一个生态结构的,但是一旦一种风格过于强烈,把市场弄成了一个单一风格的ETF,那么价值投资、基本面研究就会开始阶段性失效。从这一点上讲,完全只有一种风格的股市,开始有点向比特币趋同了(成为一个象征意义),暴涨暴跌是正常的,因为蓄水池和自我调节的作用消失了。

——这种情况不是第一回发生,创业板和五朵金花还是历历在目。

但是责任在谁?

是追逐知名大私募和大公募的投资者么?他们是理性的,购买知名度更高的产品无可厚非。

是推荐这些产品的客户经理么?他们也是理性的,知名机构的信誉确实是更高的。

是做价值投资不对么?当然不是,我之前也一再提到,不是价值投资白马股太优秀,而是全靠业绩老是不达预期的同行衬托。

是基金经理止损不对么?当然也不是,止损和风控是最基本的纪律。

所以,结果是各方的理性选择,最后导致了白马股的大幅抱团,也导致了近期踩踏时,白马股的流动性大幅缺失,连中国平安也都一度接近跌停。

(六)

这个市场还有没有机会,我认为是有的,许多逻辑长期看依然有效,只是短期需要经历波折。

但是,许多人期待的全面性、健康的牛市,可能还是需要创业板为代表的一部分个股,在估值和业绩上进一步的出清,然后开始恢复正常的蓄水池和调节阀的作用,与白马股形成有效的互补。——这将是一个非常痛苦而艰辛的过程。

所以言全面牛市尚早,结构性机会仍有。我认为接下来会看到市场的继续出清,把现有的投资者结构、心态和风格重新梳理后,才会有更扎实的上涨空间。

欢迎来到这个新的A股市场,终于大家开始理解,为什么美国那么多知名对冲基金要封闭化家族化,灵活性和体量适中是他们的重要考量因素。我相信在未来,管理人的策略有效度和容纳度也会开始纳入国内各方的考察范围。

也许有一天,你会发现,一个有能力有业绩但是管理体量依然不大、具有灵活性的私募团队,是多么稀缺而一闪而过的金矿。