天信投资(831889):垂直互联网行业中

摘要 导读投资要点1、中金在线资产装入后,挂牌公司转型为以财经门户与移动社交理财为主的垂直互联网企业,互联网业务占收入比重达73.3%。公司已成功打造了全国领先的跨平台新媒体集群,在网络流量及网络客户资源方面具有优势。目前中金在线微信集群、微博矩阵、兴趣部落、移动网及手机客户端等多元平台的用户量处于行业领

导读

投资要点

1、中金在线资产装入后,挂牌公司转型为以财经门户与移动社交理财为主的垂直互联网企业,互联网业务占收入比重达73.3%。公司已成功打造了全国领先的跨平台新媒体集群,在网络流量及网络客户资源方面具有优势。目前中金在线微信集群、微博矩阵、兴趣部落、移动网及手机客户端等多元平台的用户量处于行业领先,中金在线“两微一端”(微信公众号、微博及今日头条客户端)传播影响力在商业资讯类网站中位居前列。

2、公司的移动社交理财业务已经取代传统的投资顾问和广告业务成为公司的主要收入和利润来源,实现了网络流量与客户资源优势的初步变现;未来业务布局方面,公司已通过并购获得了基金销售牌照,将依托中金在线的流量优势与用户资源,开展互联网基金第三方销售业务,把公司的网络流量优势与客户资源优势进一步变现;同时公司正在进行大数据项目研发,未来将打造基于大数据的互联网财富管理平台。

3、我国的财富管理行业还处于发展初期,未来还有很大发展空间,同时财富管理行业互联网化趋势明显,所以我国的互联网财富管理前景广阔。公司既有网络流量优势及网络客户优势,又拥有证券投资咨询牌照与基金销售牌照,所以公司在开展基金销售业务、打造互联网财富管理平台具有显著优势。参考基金销售业务对东方财富业绩的巨大带动作用,易三板研究院认为基金销售业务将开辟公司新的业绩增长点,带动公司业绩高速增长。

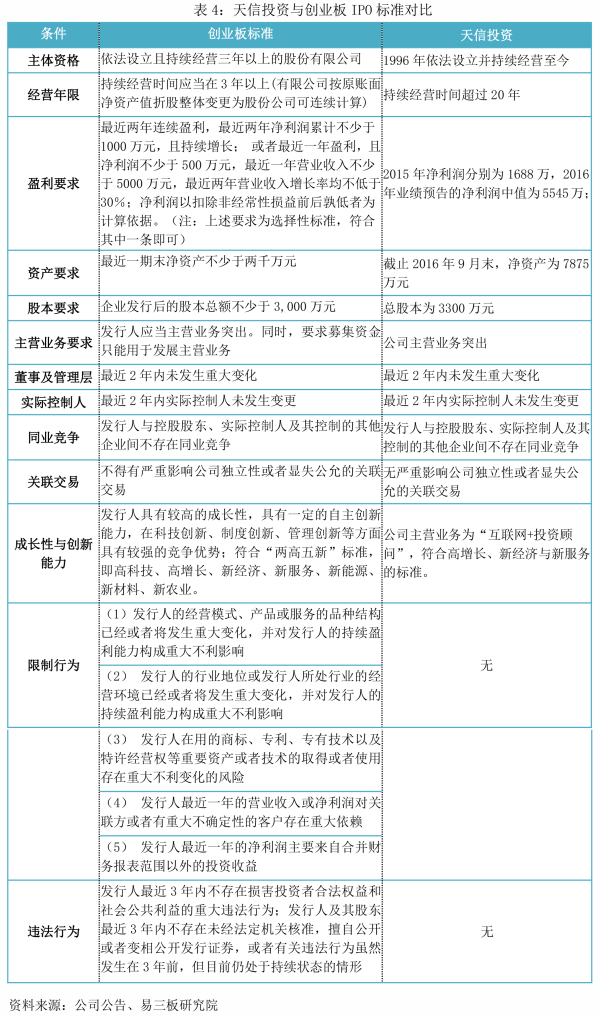

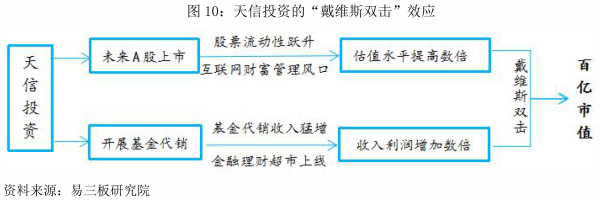

4、公司同时符合新三板创新层标准与创业板IPO标准。由于新三板市场流动性缺乏、估值水平过低、融资困难,难以满足公司未来发展要求,而未来两三年A股IPO将会保持较快节奏,所以易三板研究院认为公司很有可能会寻求未来两三年内在A股上市。如果公司实现在A股上市,股票流动性跃升与互联网财富管理的行业风口将使得公司估值水平提升数倍,同时,在基金代销业务以及金融理财超市发展战略的带动下,公司未来的营收规模与利润规模也会增加数倍,经营业绩与估值水平双双跃升的“戴维斯双击效应”将会使公司未来的市值达到百亿规模。

一、公司概述

1、公司简介

天信投资创立于1996年,是国内首批获得中国证监会颁发资格证书的证券投资咨询公司,2015年又成为全国证券投资咨询行业首家登陆“新三板”的企业。在将母公司中金在线的资产装入、实现中金在线整体上市后,公司已经成为一家集财经资讯、投资服务、大数据金融、移动新媒体及技术研发于一体的大型财经互联网企业。

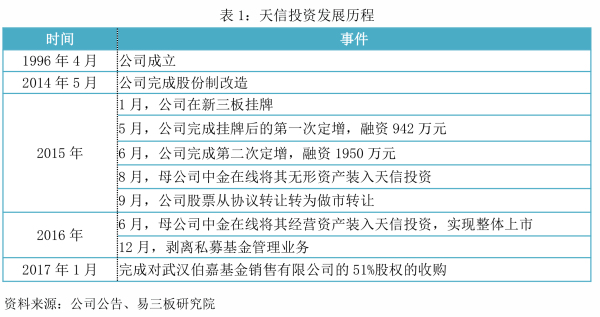

2、发展历程

二、获得基金销售牌照,布局大数据金融服务

1、整体上市后,挂牌公司变为互联网企业

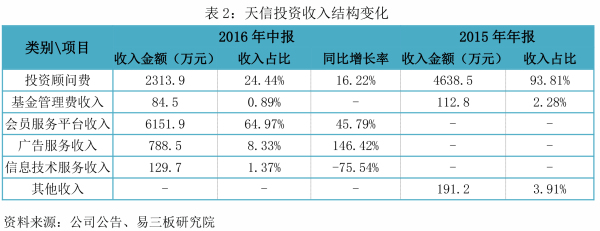

从表2可以看出,挂牌公司的业务结构在中金在线整体上市前后发生了显著变化。在整体上市前的2015年年报中,来自传统投资顾问业务的投资顾问费的收入占比达到93.81%,而在整体上市后的2016年中报中,其收入占比下降到了24.44%,最大收入来源变成了中金在线的会员服务平台收入,占比达64.97%,再加上中金在线的广告收入,挂牌公司互联网业务的收入占比达到了73.3%。而挂牌公司也从以传统投资顾问业务为主的证券投资咨询公司转型为以财经门户与移动社交理财为主的垂直互联网企业。

2、公司掌握互联网流量入口,覆盖人群广、用户黏性高

中金在线网站(www.cnfol.com)于2005年1月正式上线,是全国三大垂直财经门户网站之一。网站定位于做全球领先投资服务平台和具有全球影响力的网络财经媒体,全力打造资讯、互动、数据三位一体的全方位财经服务平台,为投资者提供优质的投资增值服务。公司入选2016年“工信部·全国互联网百强企业”。

中金在线大部分流量来自于博客平台,十余年来,博主与粉丝之间建立了牢固的关系。依托博主与粉丝之间的关系,中金在线形成了“人连接人”的模式,拥有独特的用户粘性和竞争力。

移动互联网来临之际,中金在线基于企业核心竞争力,整合优势资源,打造了全国领先的跨平台新媒体集群。目前中金在线微信集群、微博矩阵、兴趣部落、移动网及手机客户端等多元平台的用户量处于行业领先,中金在线“两微一端”(微信公众号、微博及今日头条客户端)传播影响力在商业资讯类网站中位居前列。中金在线官方微信(微信号:cnfol-com)拥有超百万粉丝,位列全国微信公众号500强,2016年传播力超过全国99.7%的公众号;在新浪企业微博品牌榜上,中金在线官方微博排名长期保持前50位左右;2016年,中金在线视听击败了全国99%的头条号;同时,中金在线入选腾讯2016年度财经企鹅号。

3、业务线不断丰富,布局互联网基金销售

基于中金在线网络流量优势与海量客户资源的付费社交理财业务已经取代传统的投资顾问和广告业务成为公司的主要收入和利润来源,实现了中金在线流量优势的初步变现。并且这一业务表现出很好的成长性与盈利能力。

其中,2016年11月刚上线的财视APP是中金在线全新打造的财经社交平台,通过财经大V在线直播的形式,沉淀财经社群关系链,形成移动端“人连接人”的关系,尝试新的业务模式,同时将公司原来以股票为主的投顾服务扩展到了基金、黄金、外汇、投资、保险、期货等领域。

未来业务布局方面,公司通过控股武汉伯嘉基金销售有限公司获得了基金销售牌照,未来将依托中金在线的流量优势与用户资源,开展互联网基金第三方销售业务,将公司的网络流量优势与客户资源优势进一步变现。

此外,根据易三板研究院对公司的调研,中金在线正在进行大数据项目研发。根据规划,未来将依托大数据研究成果,一方面为用户进行个性化财经资讯推荐,另一方面将基金代销业务进一步拓展为涵盖基金、保险、信托、FOF等多种理财产品的金融理财超市,并根据用户的资产收入状况、风险偏好向其展示最合适的理财产品。

公司未来打造的一站式互联网金融平台将不断吸引流量并且持续实现流量变现,满足客户财经资讯和财富管理需求,流量集聚和变现能力将不断得到正反馈。

4、业绩出色,盈利能力与现金流表现突出

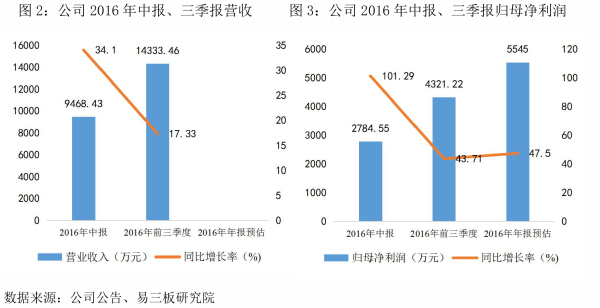

在2015年牛市基数高及2016年熊市的背景下,公司营收及利润仍保持了较快增长。2016年前三季度,公司实现营业总收入14,333.46万元,同比增长17.33%,实现归属于母公司的净利润4,321.22万元,同比增长43.71%。公司1月初发布2016年年度业绩预增公告,预计2016年期末公司归母净利润为4878万元-6192万元,同比增长30%-65%,归母净利润中值为5545万,同比增长47.5%。

(注:为了使2016年与2015年的财报数据具有可比性,此处的2015年财报数据皆采用母公司中金在线合并报表数据。)

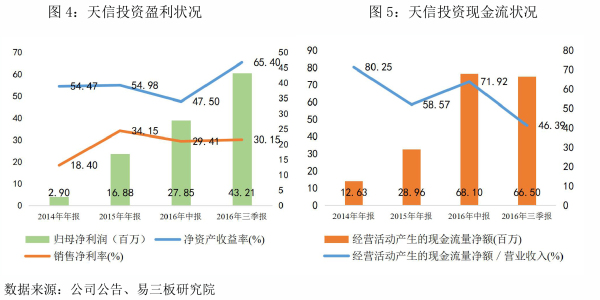

天信投资不仅收入规模与利润规模快速增长,其盈利水平与现金流状况表现更为突出。2016年中报与前三季度,公司的净资产收益率都在新三板25家资本市场服务公司中排名第二。公司2014年、2015年的经营性现金流量净额分别为1263万、2896万,而2016年中报与前三季度分别为6810万、6650万,经营性现金流量净额/营业收入比值基本维持在50%以上的高水平。

三、互联网财富管理前景广阔,基金代销将成为公司新增长点

1、 我国财富管理市场仍有很大发展空间

我国财富管理行业起步较晚,目前国内财富管理业务还处在相对初级的发展阶段。自2013年进入大资产管理时代以来,我国财富管理规模得到了爆发式增长。截至2016年上半年,各大类资管产品的规模总计约102.8万亿,其中银行理财26.3万亿,信托17.3万亿,公募基金7.9万亿,基金子公司16.5万亿,私募基金5.6万亿,券商资管15万亿,保险14.2万亿。

根据国家统计局数据显示,2016年我国M2总量155万亿元,较2011年的85万亿元增长82.4%,虽然近5年M2增长速度呈缓慢下降趋势,但增长率维持11%以上,我们预测,2020年我国居民可支配收入总量将超过200万亿元,而目前财富管理规模远低于我国居民可支配收入总量,还有较大市场空间。

2、 财富管理互联网化趋势明显

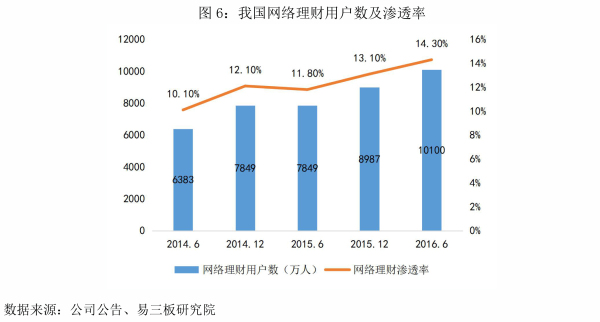

2013年余额宝的出现,开启了我国财富管理行业的互联网时代。互联网理财以其出色的用户体验、低起点的进入门槛以及相对于存款的高收益打开了低净值人群的理财市场,迅速成为我国居民财富管理的重要渠道。

虽然近年来互联网理财用户规模增长放缓,逐渐趋于平稳,不过互联网理财用户结构却出现了可喜现象,高净值人群与企业理财用户占比逐渐提高,成为互联网理财行业新蓝海。

一方面,随着近年来大数据以及人工智能技术的飞速发展,智能投顾正在成为Fintech领域的新热点,互联网财富管理不仅在便利性、产品多样性方面超越传统财富管理机构,不远的将来很有可能在专业性方面也实现超越;另一方面,我国高净值客户与企业客户自身的理财能力不足。所以以往习惯于享受线下财富管理服务的高净值客户与企业客户逐步接受互联网理财的观念。

资产端也在快速互联网化。公募基金互联网渠道销售的占比已经超过50%,其中互联网基金代销占比已经达到三分之一,而未来互联网基金代销占比预计将超过40%。除了门槛较低的公募基金已经高度互联网化,传统上属于线下的阳光私募、信托、保险、股权投资基金、FOF等理财产品也纷纷出现在线上平台。

供给端与需求端的相互促进使得财富管理的互联网化突飞猛进。互联网财富管理规模由2013年的3853亿元增加到2016年的2.6万亿元,预计到2020年将达到17万亿元。

3、基金代销业务将开辟公司新增长点

由于公司既有基金销售牌照又具有移动互联网流量优势,所以公司在开展基金销售业务方面具有显著优势。参考基金销售业务对东方财富业绩的巨大带动作用,易三板研究院认为基金销售业务将开辟公司新的业绩增长点。

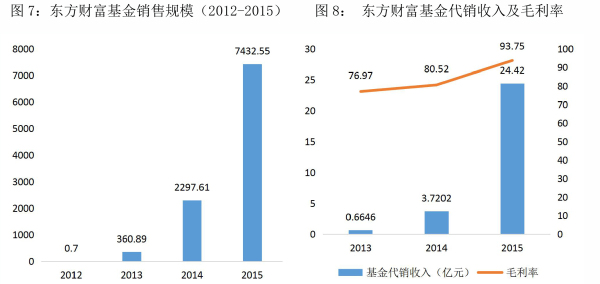

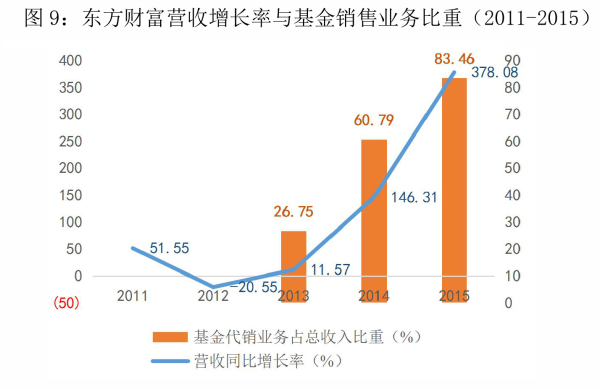

东方财富2012年7月才正式开展基金销售业务,2013年基金销售规模就达到360.89亿元,2014年在货币产品“活期宝”的带动下,基金销售规模更是飞速增长到了2297.61亿元,2015年则高达7432亿元。而2013年-2015年相应为东方财富带来的营业收入则分别为0.66亿、3.72亿、24.42亿,毛利率则分别为76.97%、80.52%、93.75%。与此同时,基金销售业务在东方财富整体收入中的比重也越来越高,2012年占比基本为0,2013年占比就达到了26.75%,到2015年更是达到了83.46%,成为东方财富的核心业务。而基金销售业务的飞速发展也使得东方财富在2013年就扭转了2012年收入负增长的颓势,2014年、2015年东方财富收入增速更是高达146.31%、378.08%。

参考东方财富旗下天天基金网的发展历程,依托中金在线的网络流量优势,尤其是在移动端的流量入口优势地位,我们预期公司的基金代销业务收入将会出现爆发式增长,从而带动公司未来业绩飙升。

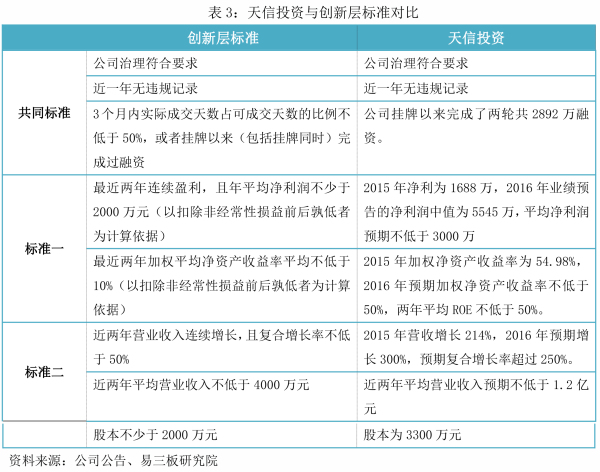

4、公司同时达到创新层标准与创业板标准

2016年前三季度公司营业收入已达14,333.46万元,归属于母公司的净利润达4,321.22万元,ROE为65.4%,预计2016年营业收入将达2亿左右,净利润将有5600万左右,ROE将不低于50%。根据上述预测,我们对照创新层标准,发现如果2017年创新层标准不发生变化,天信投资将同时满足创新层标准一与标准二。

而且对照创业板IPO条件,我们发现公司同时也符合创业板的IPO标准。2016年下半年开始,A股市场IPO发行步伐明显加速。从数量来看,A股市场2016年下半年核发的IPO批文数量较2016年上半年增长约2倍,而证监会主席刘士余在2月10日召开的2017年全国证券期货监管工作会议上提出用2至3年时间解决IPO堰塞湖。这意味着,接下来两三年内,已经加快的IPO步伐不会再放缓。我们认为,作为新三板绩优股的天信投资也必然会利用这难得的机遇期在两三年内实现IPO。

四、盈利预测及估值

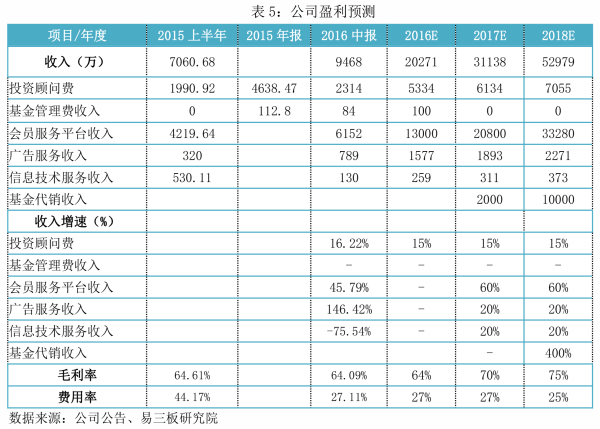

1、盈利预测

(注:表5中2015年上半年的中金在线合并报表收入情况是根据2016年中报财务数据反推的。)

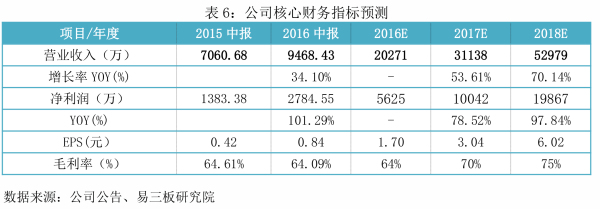

基于以上假设,经测算得出公司2016-2018年预期净利润依次为5625万、10042万、19867万。

2、估值

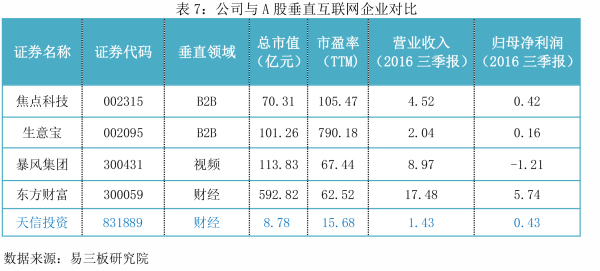

新三板挂牌企业数量快速增加,而由于门槛过高,新三板合格投资者数量却增长缓慢,导致新三板一级市场与二级市场供求严重失衡,新三板股票估值水平不断走低,远低于A股水平。表7中同为垂直互联网企业的4家A股上市公司的市盈率均值为256.4,中位数为86.5,都远高于天信投资的15.68。

如果公司成功在A股上市,由于互联网财富管理行业正蓬勃发展,站在行业风口的天信投资估值水平将会提高数倍。与此同时,在基金代销业务以及金融理财超市发展战略的带动下,公司未来的营收规模与利润规模也会增加数倍。经营业绩与估值水平双双飞升的“戴维斯双击效应”将会使公司未来的市值向表7中的4家A股上市公司看齐,达到百亿规模。