1月不同规模十强私募榜: 中型私募崛起

摘要 导语:“规模是业绩的杀手”这是永恒不变的铁律。对于私募来讲,更是如此,不少私募在规模小的时候表现惊人,然而随着管理规模的不断扩大,其优势却很难延续,获取高收益的难度也越来越大。因此选取管理规模作为私募排名维度就显得十分合理而必要。为此,私募排排网本着为广大投资人提供一份更为公平、公正的榜单的原则

导语:“规模是业绩的杀手”这是永恒不变的铁律。对于私募来讲,更是如此,不少私募在规模小的时候表现惊人,然而随着管理规模的不断扩大,其优势却很难延续,获取高收益的难度也越来越大。因此选取管理规模作为私募排名维度就显得十分合理而必要。为此,私募排排网本着为广大投资人提供一份更为公平、公正的榜单的原则,参考私募管理规模情况,将私募机构划分为小型私募(0亿〈规模〈10亿)、中型私募(10亿≤规模〈50亿)、大型私募(50亿≤规模〈100亿)以及巨型私募(规模≧100亿)等4大类型,并选取不同规模私募机构旗下股票策略产品2017年1月的平均收益率前十名,制定出不同规模类型的私募机构十强榜单。

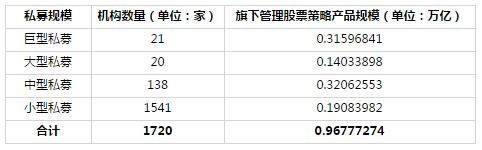

从全国地区来看,截至2017年1月底,纳入私募排排网统计排名的、旗下至少含1只股票策略产品的私募机构共计1720家,其资产管理规模达到0.96777274万亿。

不同规模私募机构数量及管理产品规模如下:

从上表可以清晰看到,小型私募依然是目前私募行业的主流“爆款”,而巨型私募数量虽然只有21家,但管理规模依旧傲视群雄,占据将近三分之一,中型私募的规模在近几月一直有崛起之势,在本月已然一举赶超巨型私募,占比达到最高。各规模私募机构在2017年的开官之月表现究竟如何呢?不妨一起来看下。

私募排排网点评:截至2017年1月底,纳入私募排排网统计排名的、旗下至少有一只股票策略产品的巨型私募(规模≧100亿)达到21家,占私募机构总量的1.22%,与上月相比数量上没有变化,但权重有所上升。

虽然巨型私募数量寥寥,但在管理产品规模上却优势尽显,占比仅1.22%的巨型私募管理产品规模却高达0.31596841万亿,占规模总量的32.65%,接近三分之一。

1月A股市场在多重利好因素的推动下,温和放量稳步反弹,统计结果显示有8家巨型私募实现了正收益,占比为38.1%,大大优于上月。

从巨型私募前十榜单来看,排名第一的是私募大佬 邱国鹭(专栏) 掌管的高毅资产,开官之月喜得开门红,以6.14%的月度平均收益获得冠军;上海景林资产也表现不俗,以6.03%的月度平均收益获得亚军;来自北京的淡水泉投资则获得季军,月度平均收益为3.57%。

地区分布上,排名前十的巨型私募均集中在北京、上海和深圳等私募重镇,其中上海地区最为突出,占据7家。

私募排排网点评:大型私募本月总体表现不及上月。截至1月底,纳入私募排排网统计排名的、旗下至少有一只股票策略产品的大型私募(50亿≤规模〈100亿)有所下降,仅有20家,占私募总量的1.16%,较上月有所滑落。

大型私募数量与巨型私募相当,不过其管理规模却远不及后者。统计结果显示大型私募管理规模只有0.14033898万亿,占比只有总规模的14.5%,在各类型私募机构中占比最小。

1月大型私募机构在收益方面也表现不佳,不及同期巨型私募表现,仅5只大型私募成功实现了正收益,占比25%。

前十榜单上,来自大连的泰诚资本以3.89%的月度收益获得冠军,来自上海的老牌私募重阳资本以3.36%的月度收益获得亚军,同样来自上海的远策投资以1.13%的月度收益获得季军。

从地区分布来看,上海地区依然优势明显,高达6家大型私募来自上海;其次是北京地区,有3家上榜。

私募排排网点评:中型私募愈发呈现中流砥柱之资。截至1月底,纳入私募排排网统计排名的、旗下至少有一只股票策略产品的中型私募(10亿≤规模〈50亿)为138家,占私募机构总量的8.02%,与上月相比数量及占比均有所上升。

虽然中型私募数量占比不到10%,不过在管理规模上却十分出众。统计结果显示1月中型私募管理规模达到0.32062553万亿,占比为33.13%,已然赶超巨型私募。

其中正收益表现也十分不错,高达54家中型私募都成功实现了正收益,占比达到39.1%,接近四成。

从中型私募前十榜单来看,北京征金资本表现最为突出,凭借6.86%的月度平均收益摘得冠军;紧随其后的是上海久期投资,月度平均收益为5.49%;排名第三的是上海少薮派投资,月度平均收益为3.42%。

从地区来看,排名前十的中型私募中,上海地区依旧表现强势,共有6家上榜;北京地区也有3家上榜。

私募排排网点评:小型私募依然在数量上表现突出。截至1月底,纳入私募排排网统计排名的、旗下至少有一只股票策略产品的小型私募(0亿〈规模〈10亿)达到1541家,占比高达89.59%。

不过占比接近九成的小型私募管理规模却只有0.19083982万亿,占比19.72%,不足2成。

相较于其他规模私募,规模占比较小的小型私募在操作上明显更加的灵活,直接体现便是更加亮眼的业绩表现。1月最新统计结果显示,高达644家小型私募获得正收益,占比41.8%,其中平均涨幅超10%的小型私募达到11家;平均涨幅超20%的私募达到3家;平均涨幅超30%的私募1家,表现虽不及上月,但正收益占比和涨幅均在本月各类型私募机构中居首。

从小型私募前十榜单来看,来自青岛的以太投资继续蝉联冠军,凭借33.11%的月度平均收益再次将冠军收入囊中;来自东莞的榕果投资紧随其后,以23.55%的月度平均收益获得亚军;来自深圳的国投汇金以22.52%的月度平均收益获得季军。

从地区来看,排名前十的小型私募集中地较为分散,其中深圳地区有4家上榜,其它地区均只有1家上榜,分别分布在青岛、东莞、重庆、广州、北京和长沙。