6大券商2017年投资策略:一致看多A股!

摘要 本文转自公众号:Wind资讯作者:周斌2016年即将过去,在这一年,A股开年大跌两次触发熔断,随后震荡回升开启慢牛走势;那么,在即将到来的2017年,行情走向又将如何呢?从国泰君安、中信证券等6家主流券商的2017年投资策略来看,机构普遍对明年A股行情持乐观态度,认为机遇大于风险;配置方面,消费升级

本文转自公众号:Wind资讯

作者:周斌

2016年即将过去,在这一年,A股开年大跌两次触发熔断,随后震荡回升开启慢牛走势;那么,在即将到来的2017年,行情走向又将如何呢?

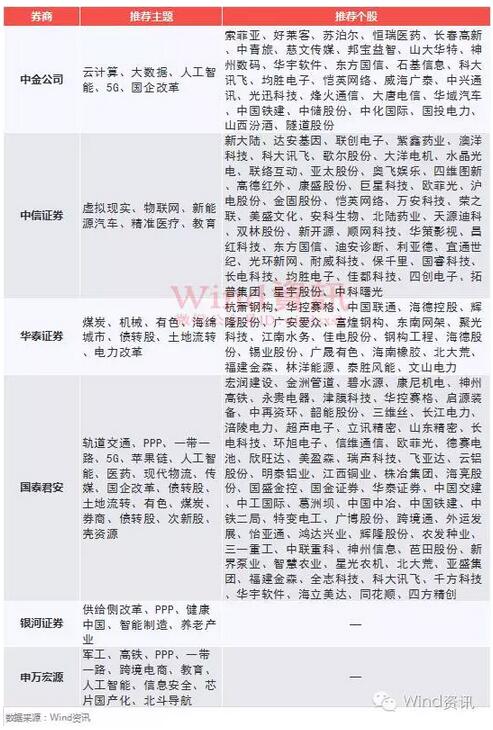

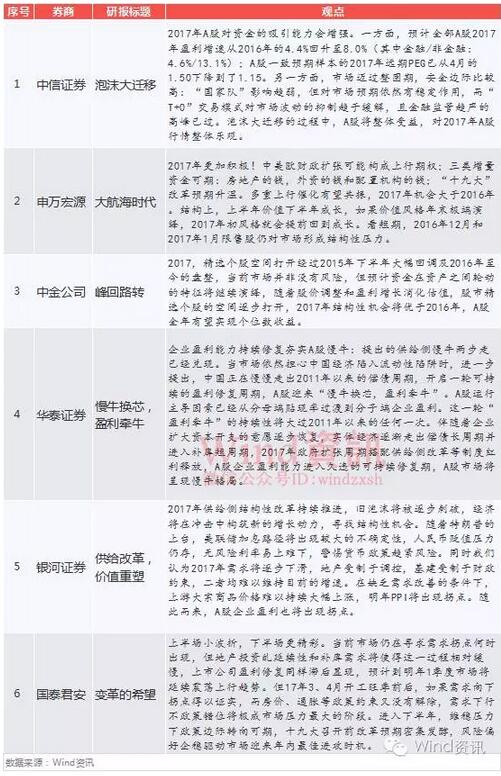

从国泰君安、中信证券等6家主流券商的2017年投资策略来看,机构普遍对明年A股行情持乐观态度,认为机遇大于风险;配置方面,消费升级与周期性板块较被看好。

A股企业盈利将出现拐点

股市与经济息息相关,我们先来看下券商对明年经济的预测。机构普遍认为企业盈利在2017年将迎来拐点。银行证券认为,2017年需求将逐步下滑,地产受制于调控,基建受制于财政约束,二者均难以维持目前的增速。在缺乏需求改善的条件下,上游大宗商品价格难以持续大幅上涨,明年PPI将出现拐点。随此而来,A股企业盈利也将出现拐点。

华泰证券预计2017年全部A股净利润同比增速为5~8%,盈利能力持续改善。其报告认为,随着供给侧改革“三去一降一补”组合拳的落地逐步降低A 股的长期风险溢价。2017 年A 股进入可持续的盈利修复周期,这将不同于2011 年以来的任何一次,也意味着A 股风险偏好将随着这个认知差逐步成为共识而继续回升。

中信证券预计A股2017年盈利增速从2016 年的4.4%回升至8.0%,盈利的大幅回升将使得A 股对资金的吸引能力会增强。

资料图

展望明年A股,中信证券认为2017 年A 股会经历从结构市到趋势上行的过程,其中二季度行情较好,四季度开始风险因素会主导。其报告认为货币政策在2017 年大概率不会出现加准、加息等明显收紧的信号,“宽货币”下(此处特指货币不再边际宽松但是维持现状)泡沫会在房地产新政的影响下迁移,而不大可能被刺破。

国泰君安则认为上半场小波折,下半场更精彩。其报告分析称,当前市场仍在寻求需求拐点何时出现,但地产投资癿延续性和补库需求将使得这一过程相对缓慢,上市公司盈利修复同样滞后显现,预计到明年1季度市场将延续震荡上行趋势。但17年3、4月开工旺季前后,如果需求向下拐点得以证实,而房价、通胀等政策约束又没有解除,需求下行与政策错位将极成市场压力最大的阶段。进入下半年,维稳压力下政策边际转向可期,十九大召开前改革预期密集发酵,风险偏好企稳驱动市场迎来年内最佳进攻时机。

华泰证券称,A股迎来“慢牛换芯,盈利牵牛”。A股运行主导因素已经从分母端贴现率过渡到分子端企业盈利。这一轮“盈利牵牛”的持续性将大过2011年以来的任何一次。伴随着企业扩大资本开支的意愿逐步恢复,实体经济逐渐走出偿债长周期并进入补库短周期,2017年政府扩张周期搭配供给侧改革等制度红利释放,A股企业盈利能力进入久违的可持续修复期,A股市场将呈现慢牛格局。

申万宏源表示,2017年更加积极!中美欧财政扩张可能构成上行期权;三类增量资金可期:房地产的钱,外资的钱和配置机构的钱;“十九大”改革预期升温。多重上行催化有望共振,2017年机会大于2016年。结构上,上半年价值下半年成长,如果价值风格年末极端演绎,2017年初风格就会提前回到成长。看短期,2016年12月和2017年1月限售股仍对市场形成结构性压力。

银行证券和中金公司对明年行情则持谨慎乐观态度。

银河证券认为,2017年A股将呈现震荡格局,应寻找结构性机会。其报告分析称,2017年供给侧结构性改革持续推进,旧泡沫将被逐步刺破,经济将在冲击中构筑新的增长动力,寻找结构性机会。随着特朗普的上台,美联储加息路径将出现较大的不确定性,人民币贬值压力仍存,无风险利率易上难下,警惕货币政策趋紧风险。同时我们认为2017年需求将逐步下滑,地产受制于调控,基建受制于财政约束,二者均难以维持目前的增速。在缺乏需求改善的条件下,上游大宗商品价格难以持续大幅上涨,明年PPI将出现拐点。随此而来,A股企业盈利也将出现拐点。

中金公司表示,经过2015年下半年大幅回调及2016年至今的盘整,当前市场并非没有风险,但预计资金在资产之间轮动的特征将继续演绎,随着股价调整和盈利增长消化估值,股市精选个股的空间逐步打开,2017年结构性机会将优于2016年,A股全年有望实现个位数收益。

资料图

看好消费升级与周期性板块

对于明年投资机会,周期性板块和消费升级主题被各券商广泛看好。国泰君安认为,2017年周期股将走向分化,国内定价的黑色链弹性收敛,全球定价的大宗品在财政周期共振下具备边际改善空间,调整后可做中线布局。

中金公司也建议阶段性关注受政策与改革预期支持且估值在合理范围的周期性板块。其报告建议当前沿着两条思路精选个股:(1)精选大消费,特别是受新技术、新模式影响的类别,主要在医药、TMT、教育、物流、食品饮料、家居等与消费相关领域精选个股逢低吸纳,同时金融中的中小银行、互联网金融等领域也值得关注;(2)阶段性关注受政策与改革预期支持且估值在合理范围的周期性板块。建议低配地产、部分今年已经有所表现的地产产业链板块以及部分结构性低迷且尚未看到明显改善的行业,如零售、航运等。我们将根据宏观环境、估值及盈利预期等动态调整行业配置建议。预计整体资金的宽松也将支持主题活跃,国企改革、5G、破坏性创新(人工智能等)、教育与文化、军工等值得阶段性关注。

华泰证券则建议行业配置要逐步从上游向中游转移。建议关注钢铁、建筑、机械、军工、煤炭。1)现金流恢复较好且资本开支出现扩张的行业(建筑、化学原料等);2)处于政府扩张产业链上且库存水平较低的行业(煤炭、机械等);3)债务成本下行受益最明显的行业(煤炭、有色等)。主题投资布局“新动能补短板”,关注两条主线:1)受益补短板的“美丽城市”主题:装配式建筑(杭萧钢构)、海绵城市(华控赛格);2)新动能加强的市场化改革方向:混改(中国联通)、债转股(海德股份)、土地流转(辉隆股份)、电力改革(广安爱众)。