2018年信托违约那些事:很多违约是从债市暴雷开始的

摘要 2018年是金融监管年度,更是资管新规出台后的第一年,同样也是债券、资管、信托等金融行业风险事件频发的一年,伴随着2017年以来的去杠杆进程,2018年宏观经济下行,企业的盈利能力下滑,融资渠道收紧,资金寒冬同样带来了违约潮。2018年的信托项目违约事件的发生的频次远高于去年,金额亦较去年出现较大增

2018年是金融监管年度,更是资管新规出台后的第一年,同样也是债券、资管、信托等金融行业风险事件频发的一年,伴随着2017年以来的去杠杆进程,2018年宏观经济下行,企业的盈利能力下滑,融资渠道收紧,资金寒冬同样带来了违约潮。2018年的信托项目违约事件的发生的频次远高于去年,金额亦较去年出现较大增长,信托业发生的踩雷项目77个,涉及金额296.58亿元,信托行业的“刚兑”招牌在监管严令禁止和风险事件频发的夹击中已经名存实亡。2018年发生违约问题的信托项目中,投向工商企业的信托项目53个,涉及金额181.57亿元。工商企业类信违约事件高发,尤其是上市公司违约事件的发生牵连甚广。

很多违约是从债市开始暴雷的

工商企业类信托产品的风险事件往往是企业全方位的信用风险,同时会涉及对银行贷款、债券偿还同样违约的情况,甚至某些企业还存在民间借贷的情况,由于其影响范围大,涉及金额高,且妥善解决该类事件的难度很大。2018年4月28日,盾安集团向浙江省发了一份《关于盾安集团债务危机情况的紧急报告》的红头文件,请求省政府帮忙度过危机,下半年连续发生:凯迪生态、神雾环保(300156,诊股)、大连机床、龙力生物、宏图高科(600122,诊股)、中弘股份、中科建设、乐视网(300104,诊股)、丰盛集团等网红企业的暴雷,背后隐藏着的是多家信托公司多家银行的集体踩雷。

上市企业信托产品违约增加

房地产类信托和基础产业类信托产品的风险事件发生的情况相对较少,分别是7款和10款,涉及金额分别是23.8和33.3亿元。房地产类信托2018年以来的违约情况相对较少,风险尚属可控,因为房地产信托项目都会有强抵押措施,一旦出现风险,信托公司可以迅速处置手上抵押的资产;政信类项目的违约的影响较大,其多隐含着地方的信用。2018年年初的云南某政信项目的违约事件,直接为“城投刚兑”敲响了警钟。其后,政信项目违约事件时有发生,且中央对地方违规举债问题进行清理,进一步打破了政信项目“政府兜底”的幻想。

房地产信托产品较稳健

2018年12月26日,南京丰盛产业控股集团有限公司(以下简称“丰盛集团”)关于未能清偿到期债务的公告持续发酵。公告称,丰盛集团及其旗下南京建工集团、南京东部路桥工程在内的5家公司由于流动资金紧张,“负有清偿义务的已到期债务金额累计有12.8011亿元未及时还款”,已发生违约。

负债率过高是近两年企业融资的难题

机构受伤累累:8家信托合计涉及100亿!

根据华夏时报报道此次涉及的债权人中,有中信信托、长安信托、光大兴陇、上海信托等在内的8家信托公司。

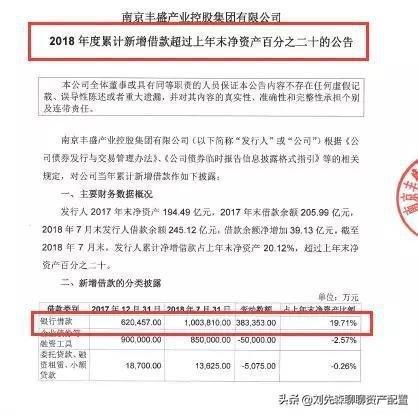

银行授信114亿,已全部使用!半年增加了52亿授信!

根据丰盛的半年报,其银行授信总额相比去年年报增加了52亿,目前为114亿,而且全部使用了!天雷滚滚,半年增加了52亿,风控也是可以的!

从公告上可以看出一些信息

大量资金被占用,流动性严重不足

其一:应收账款比重较大

根据丰盛集团的半年报可以看出,集团应收账款、其他应收款和长期应收款规模持续较大(2018年6月末占总资产比例分别为14.41%、25.89%和18.88%),对资金形成较大占用。其中应收账款前五名欠款方合计占比44.37%,合计应收政府及平台企业账款达48亿元;其他应收款主要为对合作方的借款、往来款,其中对外借款及往来款余额89.80亿元。

其二:集团公司的投资范围广,主营业务萎缩

南京丰盛集团是一家多元化综合型产业控股集团,下辖30余家子公司,在职员工总数超过6000人。集团业务涉及地产开发、新能源、医疗器械、健康服务、生态农业、贸易矿产、海外投资领域,连续多年位列中国民营企业500强。其主营业务持续萎缩,另外涉及的六大板块投资并未给集团公司带来丰厚的利润,反而需要持续大量的资金投入。

工商企业风险较大

不完全统计显示,前三季度共公开披露的39起信托违约事件,其中工商企业信托出现信托兑付危机事件约24件,占比61.5%,成为兑付“重灾区”。

“今年上市公司集中出现风险,一方面与其高杠杆运营,扩张过快、经验管理不善等内部因素有关;另一方面与去杠杆、紧信用背景下,企业融资难度加大,资本运作空间降低等因素有关。”袁吉伟称。

从违约情况看,一家企业违约往往涉及多家信托。如7月,凯迪生态披露逾期债务共计约31.8亿元,涉及国元信托、浙金信托、湖南信托等多家信托公司的27笔信托贷款。

也有一家信托公司同时“踩雷”多家企业的情况。如今年中粮信托作为原告的诉讼有11起,合计涉案金额23.29亿元,涉及上海华信、中青旅(600138,诊股)实业、龙力生物、凯迪生态、东方金钰(600086,诊股)、中科建设等,这些风险项目多为2018年新增。

风险并不仅仅在于工商企业。多位业内人士对记者表示,今年以来,信托业各类项目风险均有增多。证券市场部分个股出现闪崩,工商企业实体经济比较困难,地方融资平台时有违约,地产项目不太乐观。这种情况下,部分金融机构转向消费金融倾斜。

“今年政信违约数量也明显上升,主要在于治理地方债务问题,从地方政府和金融机构两端加强问责和处罚,地方融资平台融资渠道收窄,由于其资金期限错配较严重,资金链紧张,部分政府资金调配能力下降,相关风险逐步上升。” 前述华北地区信托公司人士称。

他说,今年房地产项目仍处于严格调控,但由于整体销售情况较好,尤其是三四线城市,房地产企业并未出现明显风险。

不过前述信托公司负责人称,商业地产风险较大,但房企有比较实在的抵押物,违约后投资者没有那么焦虑。

兑付压力仍需重视

信托风险暴露情况与经济增长存在相关性。目前市场人士普遍认为,明年经济下行压力较大,当前宏观政策也在进行逆周期调节。“明年风险情况,要看中央经济工作会议相关政策的落实效果。” 一位信托公司信托业务负责人称。

他认为,目前资本市场不论是政策底还是市场底,均已基本见底;工商企业风险尚未有较大改观;房地产风险有加大趋势,不过政策已有松动迹象;政府项目在地方债发行后,或有所好转。

“明年上半年可能还会有些风险暴露,一方面是政策时滞,另一方面目前市场信心不足。”另一信托公司副总经理称。

今年确实是考验信托公司风险管理的“大年”,延期、违约事件远超往年。据不完全统计,今年以来共发生超过50起起信托违约事件,资金多达140余亿元,波及的信托公司多达20家。

从融资方看,工商企业信托已经成为兑付危机的“重灾区”。诸如迪凯生态、龙力生物、哈工大集团等企业便涉及多家信托踩雷。企业的信用危机是目前兑付危机的主要原因,今年以来企业融资环境紧缩、渠道成本上升,使得流动性风险暴露,最终导致信用风险的集中爆发。

从前我们常听到“打破刚兑”,但实际心理却始终相信信托公司一定会进行兜底。如果去看信托公司的网站或者产品资料,一定会在非常显眼的地方看到信托公司的注册资本,这其实就是信托公司在彰显自己的“实力”,也是对投资人的一种心理暗示。但事实上,我国并没有哪项法律条文规定信托公司进行刚性兑付,这只是信托业在发展历程中留下的弊端。