瑞幸IPO狂奔

摘要 4月23日,瑞幸咖啡递交赴美上市招股书,将登陆纳斯达克,股票代码“LK”,拟最多募资1亿美元。瑞幸咖啡在招股书中未透露发行价格区间、发行量等信息,提到的1亿美元募资金额总额也只是占位符,用于计算注册费,未来该数据肯定会发生变化。在未来提交的补充文件中,瑞幸咖啡将会披露上述数据。“意料之中,上笔融资就

4月23日,瑞幸咖啡递交赴美上市招股书,将登陆纳斯达克,股票代码“LK”,拟最多募资1亿美元。

瑞幸咖啡在招股书中未透露发行价格区间、发行量等信息,提到的1亿美元募资金额总额也只是占位符,用于计算注册费,未来该数据肯定会发生变化。在未来提交的补充文件中,瑞幸咖啡将会披露上述数据。

“意料之中,上笔融资就是为了撑到IPO。”某零售领域投资人回应投中网称。

“不容小觑”,某互联网咖啡投资人对投中网说道,“成立不足两年,它甚至引起了星巴克的警觉。”

股东各取所需

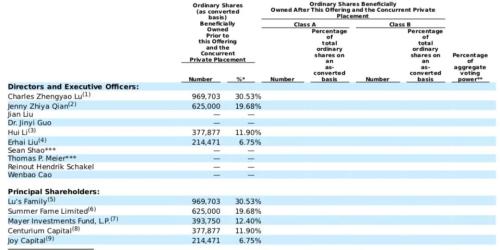

瑞幸招股书可见,在首次公开募股之前,陆正耀持有瑞幸咖啡30.53%的股权;公司创始人、首席执行官钱治亚持有19.68%的股权;Mayer Investments Fund持有12.40%的股权;Centurium Capital(大钲资本)持有11.90%的股权;Joy Captical(愉悦资本)持有6.75%的股权。

“大钲资本是瑞幸最早和最大的外部机构投资者。”大钲资本董事长黎辉在4月18日投中信息、投中网举办的“第13届中国投资年会·年度峰会”上表示。

黎辉介绍,2018年初,瑞幸咖啡真正面世的时候,大钲资本已经与其工作了很长时间。

2018年7月,大钲资本领投了瑞幸咖啡A轮融资,投资了1亿美金;2018年12月,瑞幸完成B轮融资,在B轮融资里面,大钲资本和其他的基金共同领投,大钲资本投了近8000万美金。

“一切商业模式都是为了满足消费者的需求,而成本结构和消费结构都可以慢慢优化。”在前述零售领域投资人看来,大钲资本及愉悦资本的入局符合VC一贯的投资逻辑。

然而,值得注意的是,4月18日,瑞幸宣布已经完成了1.5亿美元B+轮融资,投资财团由贝莱德领投,投后估值29亿美元。

而贝莱德,正是星巴克的最大主动投资人——星巴克总股本为12.4亿,BlackRock Inc。据了解,贝莱德透过多家子基金合共持有星巴克8180万股,占比6.58%,为最大主动投资者及第二大基金管理公司股东。

“贝莱德已入股。换言之,瑞幸在IPO前夕,拿到了来自美国资本市场的‘入场券’。”前述互联网咖啡领域投资人对投中网说道。

然而,“这也很可能是一场防御性投资。”作为跨国公司为避免损失或竞争地位被削弱而进行国际直接投资的一种形式,防御型投资不是为了获取更高的利润,而是跨国公司对竞争对手的行动或客观经济情况的变化所作出的一种反应。

路透社3月分析称,在美国资本市场看来,虽然瑞幸的体量相比星巴克差了很多,但星巴克和瑞幸都是可以投资的良好标的。

“美国资本市场大概率会参考星巴克为瑞幸进行估值。”前述互联网咖啡领域投资人对投中网评论称。4月23日,星巴克市值已经高达938亿美元。

“这为瑞幸的估值及投资人的获利提供了一定的想象空间。但毕竟是两种不同的模式,而星巴克目前的成熟程度又不支持它降价打价格战。”他说道,“瑞幸作为一个‘手握巨款’的公司正面在美国资本市场挑战星巴克,结局会是什么,我们尚且不得而知。”

获客成本下降84%

瑞幸一向以快著称,IPO这场战役也不例外。

瑞幸咖啡联合创始人、高级副总裁郭谨一曾解释道,“我没想过这个生意能否慢下来。中国这个商业环境,以前是大鱼吃小鱼,现在是快鱼吃慢鱼,一个商业模式如果能跑通的话,很快就会有很多追随者”;“中国企业又不缺钱,所以一个好的商业模式,你必须自己要跑很快。”

“蒙眼狂奔”的质疑随之而来。

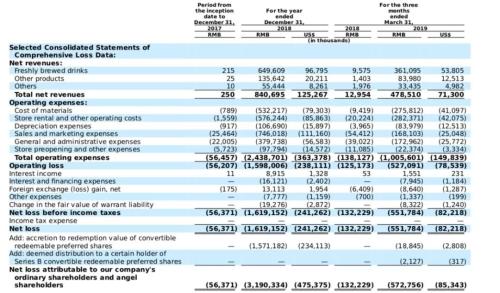

瑞幸招股书显示,2019年第一季度公司总净营收为人民币4.785亿元(约合7130万美元),高于去年同期的人民币1295万元,较上年同期增长100%。可以看出,自2018年第二季度以来,瑞幸咖啡的收入实现了较为可观的增长。

同时,净亏损为人民币5.518亿元(约合8220万美元),相比之下去年同期净亏损为人民币1.322亿元,较上年同期扩大了317%,但较上一季度缩减了18%。

亏损的主要原因在于瑞幸咖啡的成本与费用依然很高,2019年第一季度的成本与费用达10亿元,同比增长了628%。

补贴背后满载着投资人对于“获客成本”的担忧。

一位曾接触过瑞幸咖啡的投资人在2018年3月对投中网采访时表示,“我们认为瑞幸咖啡扩张太快了,太过激进。补贴后能留下多少忠实的用户?因此,目前我们还看不懂瑞幸咖啡未来的发展方向。”

此次的招股书或许可以给投资人一些信心。

数据显示,截止2019年3月31日,瑞幸咖啡获取新客的成本从103.5元降低到16.9元,下降比例高达84%。同时,促销费用从15.8元降到了6.9元,平均每月交易客户数从2018年第四季度的430万人次提升到440万人次。

当前,中国咖啡市场的渗透率仍非常低。质量不稳定、价格昂贵和购买不便的行业痛点阻碍了中国现磨咖啡市场的发展。瑞幸咖啡相信,中国巨大的咖啡市场空白为其未来的获客留下了较大的想象空间。

招股书显示,至2019年3月底,瑞幸已在全国28座城市铺设了2370家门店,累积了超过1680万交易客户。“并且,我们2018年客户复购率高达54%。”瑞幸写道。

“在2019年末以门店数量计算,成为中国第一大咖啡连锁品牌。”面对美国资本市场的挑战,它如是诠释未来的目标。

不一定靠咖啡赚钱

“大家可以看我们与传统咖啡的竞争不是在于谁送不送外卖,而是我们以技术的手段打造了一个新的平台,真正地去创造了一个颠覆于过去的商业模式。这是传统餐饮企业很难竞争的。”黎辉在“第13届中国投资年会·年度峰会”上表示。

从招股书数据看,瑞幸咖啡主要专注于快取店。截止到2019年3月31日,快取店数量达到2193家,占比91.3%。

“瑞幸咖啡虽然也是重资产,但运用互联网、运用数据,相较于传统咖啡店极高地提升了效率。作为传统咖啡行业的从业者,虽然猜不到瑞幸咖啡全部的底牌,但大概可以理解它的‘出手方式’。”某传统咖啡连锁品牌运营负责人对投中网如是阐述瑞幸咖啡的商业逻辑。

这样的“出手方式”,被上述采访者概括为,在改变咖啡消费模式的同时,实现店铺坪效的提升,降低边际成本,并进一步突破场景边界,深度挖掘居民咖啡消费增量需求,实现交易的倍增。

同时,除快取店外,APP是瑞幸的又一大发力点。“我们的移动应用程序(APP)覆盖了客户全购买流程,并提供了百分百线上无需收银员无需现金的支付环境。”瑞幸在招股书中表示。

“这不仅增强了我们的客户体验,提高了我们的运营效率,也使我们能够与客户建立链接并能够随时随地与客户互动。”

而瑞幸所看重的APP端,也暴露了它进击平台的野心。

从其首页最下栏的“企业账户”来看,瑞幸咖啡的目光对准的不光有C端用户,B端用户也是其目标客户之一。

如此一来,一方面,瑞幸咖啡将利用职场消费场景更迅猛精准地对准白领市场、提高客群增长流量;另一方面,流量接口将进一步提升瑞幸的品牌溢价。

“瑞幸会走向To B,我完全不感到意外。”一位一直关注消费赛道的投资基金合伙人对投中网说道,“在移动互联网红利消失殆尽,To B时代已然到来的大背景下,瑞幸咖啡发力B端的生意显然是顺势而为的打法。”

其次是拓品类。纵观瑞幸咖啡菜单一栏,从一开始只有咖啡拿铁、瑞纳冰、NFC果汁等饮品菜单,到如今逐渐扩展到轻食、午餐、幸运小食等,瑞幸咖啡正在有计划地一步步扩充其品牌下的SKU数量。

“用咖啡培养用户、获取流量;以扩充的品类提升转化、提高毛利率。”上述投资人对投中网说道,“它叫瑞幸咖啡,但是不一定靠咖啡赚钱。说不定在未来,瑞幸咖啡会弱化咖啡字样,而改名叫瑞幸。”

知情人士对投中网透露,瑞幸总部700多人的团队里,有着几百人的数据团队做研发,目的是做到千人千面地研发产品、布局门店,从而实现产品和服务的个性化。目前,瑞幸的自提比例已经达到了60%以上。

因此,虽然在美国资本市场即将面临正面对抗,但,“瑞幸和星巴克基因不一样,可比性不强。”前述传统咖啡连锁品牌运营负责人对投中网说道。

“星巴克的优势在品牌和场景,而瑞幸很可能会赢在互联网思维。在中国如此,美国也是一样。”