以受控和受保护的方式将家庭财富传递给下一代

摘要 “信托架构的使用有助于保护家族企业的公平性,使其免受非家庭的影响,而且非常重要的是避免家族成员利用继承的财富犯错误。它有助于更好地管理家庭的投资资产,有助于以受控和受保护的方式将家庭财富传递给下一代,并确保我们的多代家庭的隐私和机密性。”——DillonB.Hale9月21日,以“新时代下的投资与传

“信托架构的使用有助于保护家族企业的公平性,使其免受非家庭的影响,而且非常重要的是避免家族成员利用继承的财富犯错误。它有助于更好地管理家庭的投资资产,有助于以受控和受保护的方式将家庭财富传递给下一代,并确保我们的多代家庭的隐私和机密性。”—— Dillon B. Hale

9月21日,以“新时代下的投资与传承”为主题的2018宜信财富投资峰会现场,宜信财富家族传承高级顾问、宜信财富全球资产配置委员会顾问委员Dillon B. Hale分享了非常具有启示性的家族传承案例。

Dillon B . Hale曾是戴尔家族办公室亚洲负责人、eBay联合创始人杰弗 斯科尔(Jeffrey Skoll)的家族办公室负责人、半岛资本亚洲管理公司CEO,目前Hale是MSD资产管理公司的顾问,同时兼任宜信财富全球资产配置委员会顾问委员。

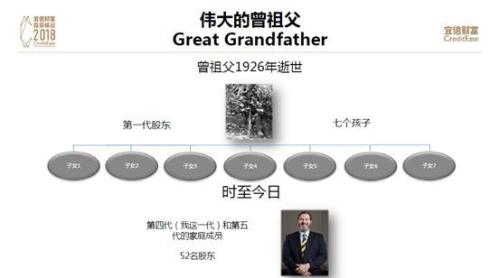

曾祖父利用家族信托保护财富的真实案例

Hale的曾祖父在1926年设立家族办公室,并将家族企业的股权财富等额传承给7个子女,时至今日,已经延续到了第五代。

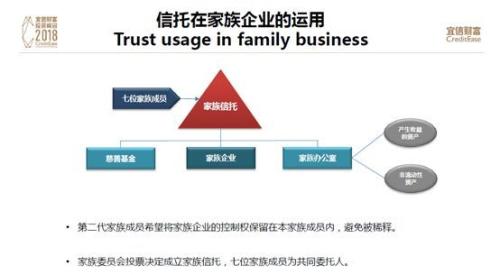

“真正使信托机制成熟起来的是已经去世的第二代人。这一代人希望在较高程度上,把控住家族企业的控股股权,排除非家族成员成为企业所有者的可能性。他们希望设计一种架构,使家族成员难以将家族企业的股权卖给非家族成员——在他们看来,随着家族内的家庭数量不断增多,家族后代会存在这样的风险”。

“从企业分配的大部分收益都归到家族办公室实体,该实体本身就是一个投资目的的信托。家族办公室是一个独立的实体,远离家族企业,负责保护我们在家族企业中创造的东西,并远离家族企业及其风险。”

Hale的家族办公室里设立了好几个信托,比如,有一个信托用来持有家族企业中的股权,另一个信托用来持有家族的慈善基金会,还有一个独立的信托用来持有家族办公室的投资组合。

“我觉得如果一个家族设立一个慈善基金会的话,可以使家族二代、三代凝聚在家族中,并且这也是一个传承家族精神和家族价值观非常有效的方式。此外,基金会也可以用来进行一些税务筹划,是一个非常有用的工具,我相信未来我们会越来越多地看到用信托来持有基金会。这种做法会变得越来越普遍。”

在Hale看来,对于家族办公室来说,管理财富和凝聚家族成员同等重要,而且也正是因为运用了家族办公室,你才可能把三四代的人都聚集在一起,让他们共同传承家族的价值观和精神。

“这种凝聚更多是一种精神上或者是家族思想财富情感上的一种凝聚,因为随着家族的不断壮大,成员陆续增多,他们之间可能越来越生疏,彼此根本不认识对方,家族办公室则可以把这么多的家族成员都凝聚在一起,让他们仍然都互相保持联系,维系成员关系,并且大家都认同家族精神,使得家族精神不断地传承下去。因此我认为从这个角度来说,家族办公室是一个非常好的工具。”Hale说。

“在有些情况下,一般而言,只要是年满16岁或者年满18岁的家族成员都可以来参加家族会议。在这个会议中,很多事情都会摆在桌面上大家共同讨论,比如家族办公室的投资组合的业绩、家族基金会的慈善活动,以及家族企业的经营表现等等。虽然说这些年轻的家族成员不一定能参与决策的过程,但是至少他们会有自己的声音,他们的意见会被听到。”

另外,从基金会的模式来看,家族办公室可以让家族年轻几代的人都参与到家族的慈善事业中,这样给这些家族后代一种主人翁的感觉,一旦他们觉得自己对于这个家族是未来主人的话,他们就会有更多的参与,最终形成良性的循环。

科技亿万富翁戴尔家族的财富传承

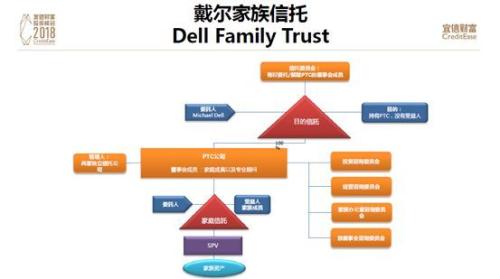

戴尔家族办公室大量运用信托来进行资产管理,这也是西方家族办公室进行投资管理的一个标准做法,因为信托可以帮财富人群和家族保全资产、管理财富,以及进行财富的代际传承,同时还可以保护设立人的隐私。戴尔家族办公室设立了众多的受益人,这样迈克尔就可以把他的资产传递给他的子女和孙子女。

戴尔拥有一家私人信托公司作为其传承计划的伞形结构的核心。这家私人信托公司有一个董事会,由目的信托公司任命,该董事会有两个经验丰富的高级专业信托人,还有其他4位家庭长期信托顾问。私人信托公司也有许多咨询委员会,一个投资监督委员会,一个商业咨询委员会,家庭办公室委员会和慈善委员会,并且家庭成员都在这些委员会中任职,所以它是一种吸引更多家庭成员加入信托的方式。

应该说,戴尔家族办公室一举成名、引发全球性关注,源自2013年戴尔公司的私有化。

在当年的9月12日,作为当时全球第三大PC制造商的戴尔公司在总部得克萨斯州朗德罗克召开股东大会,通过了公司董事长兼CEO迈克尔 戴尔(Michael Dell)与私募投资公司银湖资本(Silver lake)提出的250亿美元的收购要约方案。而这起2008年全球金融危机以来全球最大规模的杠杆收购案的幕后操刀者,正是戴尔的家族办公室——MSD Capital。

更重要的是,家族办公室帮助戴尔规避了行业和企业风险可能带来的财富损失。

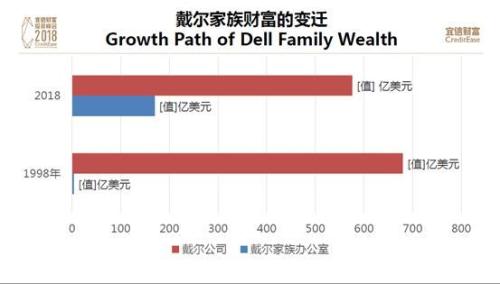

Hale介绍说,“戴尔的家族办公室MSD Capital成立于1998年,彼时戴尔公司的增长是不错的,当时迈克尔 戴尔所有的财富都来源于他在公司中的股票。然而,也是在那个时候,迈克尔 戴尔意识到了他一定要把他的财富从公司的财产中分散出来。于是,他在纽约成立了他的家族办公室帮他进行财富的分散。在刚刚成立的时候,他的家族办公室MSD Capital只有4亿美元的规模。”

通常的操作就是当股价涨到一定的水平以后,他就卖出一部分,然后将卖出股票所获得的钱再进行投资。“你可以想象得出,这是一个非常漫长的过程,因为作为公司的创始人,迈克尔 戴尔不能一次性地卖出很多股票,否则会引起市场的恐慌,他只在股价居高的时候才卖出一部分,因此迈克尔 戴尔是在一个很漫长的时间里将自己持有的股票一点一点地出手。就是用这样的方式,他开始把他的资产从戴尔公司中分离出来,在戴尔公司以外开始建立起自己的财富池。”大概用了10年的时间,迈克尔的财富逐渐壮大到超过了100亿美元(公开数据显示是130多亿美元),而且这些都是在公司之外的财富,而这正是得益于从家族企业中进行财富分离之后对财富的分散性投资。

MSD Capital的两位创始人格伦 福尔曼(Glenn R. Fuhrman)和约翰 费伦(John C. Phelan)曾经在接受媒体采访时表示,MSD Capital的投资范围广泛,投资分散在能源、餐饮、通讯、金融、建筑与汽车等不同的行业,平均每笔投资金额大约为1亿~2.5亿美元。当然,MSD Capital会避免投资过于分散,即费伦所称的“分散恶化投资(diworsification)”。在他们看来,通过建立独立的家族办公室,聘请经验丰富的职业经理人对家族资产进行集中管理和优化配置,熨平了戴尔公司业绩波动带来的戴尔家族财富的涨跌。

同时,对于财富家族而言,如果一味将资产分散于多家金融机构,可能会导致各家机构只能接触到其一个投资侧面,缺乏对其整体投资组合的理解,而投资渠道过于分散也可能导致家族难以识别其资产配置,更何况各家金融机构的投资组合可能并无本质区别。所以,通过家族办公室将财富进行统一管理,可以实际性地分散投资,筛选投资经理,有效地考核投资绩效,同时也避免了金融机构与其客户之间的利益冲突。

Hale说,“戴尔公司的例子也启发了更多的企业,企业家应该认识到把自己的财富从家族企业中分离出去的必要性。之前我跟迈克尔交谈时,其实他很早就意识到这一点。事实上,上世纪90年代戴尔公司曾一度陷入困境之中,那个时候股票大跌,所以从那时起,家族办公室比他持有的戴尔股票给他赚的钱还要多。”

的确,对绝大多数中国家族企业来说,家族财富与家族企业的绑捆非常紧密,甚至整齐划一,但是对企业来说,行业总会经历周期性波动,企业的个体风险也很难防范,加上经济环境的不确定性,以及产业升级和互联网经济给传统企业带来的冲击,家族企业的财富风险正急剧增加,对于关注财产保全和财富传承的一代企业家来说,将家族财富从家族企业中分离出来正变得越来越重要。