金诚集团实控人被采取刑事强制措施 157亿基金怎兑付

摘要 成立已有十余年的金诚集团,曾靠旗下私募基金参与众多PPP(公私合营)项目引得众人垂涎,但这趟高速列车终究被监管踩下急刹车。4月28日,浙江省杭州市登云路43号已不见“金诚大厦”LOGO,随之消失的还有公司实控人韦杰及部分涉案高管。4月27日,杭州市公安局拱墅区分局发布通报,据浙江省证监局移送线索及群

成立已有十余年的金诚集团,曾靠旗下私募基金参与众多PPP(公私合营)项目引得众人垂涎,但这趟高速列车终究被监管踩下急刹车。

4月28日,浙江省杭州市登云路43号已不见“金诚大厦”LOGO,随之消失的还有公司实控人韦杰及部分涉案高管。

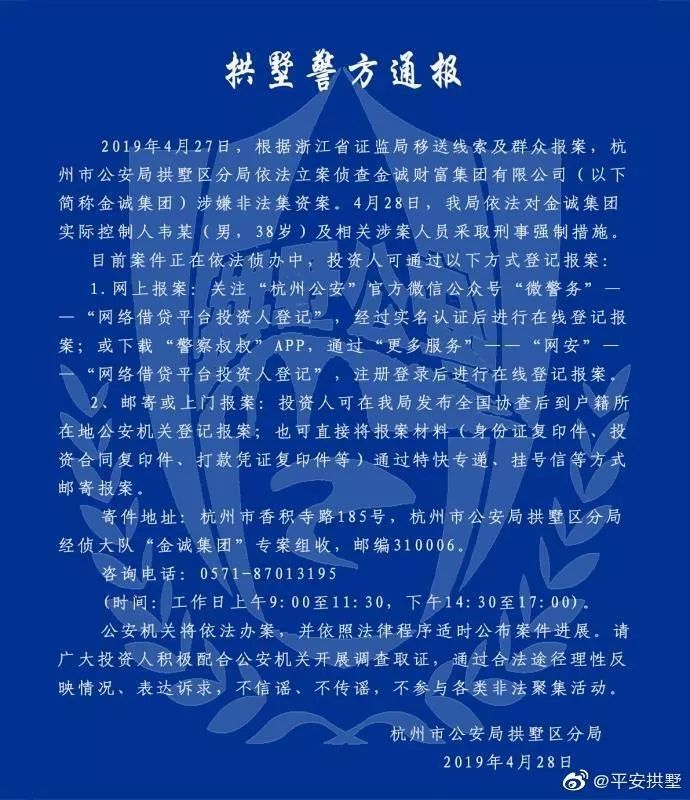

4月27日,杭州市公安局拱墅区分局发布通报,据浙江省证监局移送线索及群众报案,依法立案侦查金诚财富集团有限公司(以下简称“金诚集团”)涉嫌非法集资案。随后,依法对金诚集团实际控制人韦杰及相关涉案人员采取刑事强制措施。

自去年以来,金诚集团管理风险频出,先是旗下五家私募公司拒配合监管检查,随后基金销售业务遭遇暂停整改,资金流动性几近枯竭,集团犹如断了线的风筝,风雨摇曳之下竟强迫自家员工借钱购买基金,这对于化解集团的兑付危机等风险可谓杯水车薪。

谁画的5700亿大饼?

根据金诚集团官网介绍,金诚集团是一家综合性的现代城市发展集团,成立于2008年,总部位于中国杭州。金诚集团以特色小镇为核心产品,旗下主要有金诚新城镇、金诚财富、金诚产业、金诚之星、有象文化、酒店、房地产、金诚金融、公众公司等板块。

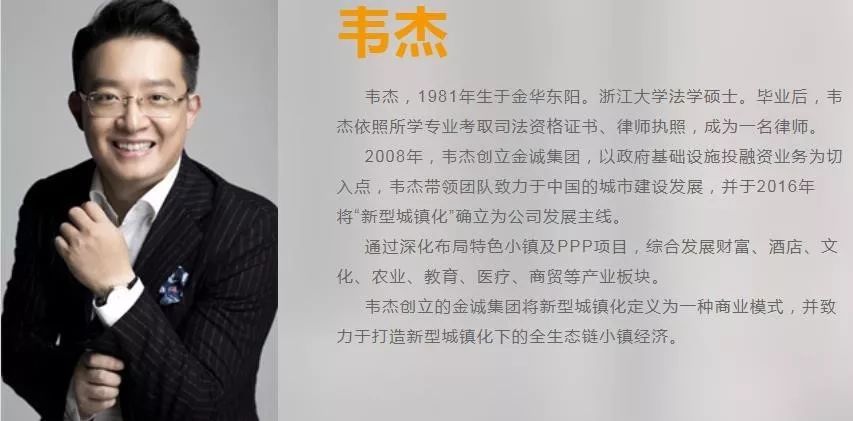

金诚集团创始人韦杰是一名80后,法学硕士,在不到30岁的年纪便独自创办了日后规模突破700亿元的金融集团,其性格或许正如他曾向投资者说的“我们太年轻气盛”。

▲资料来源:金诚集团官网

金诚集团旗下最核心的业务是金诚财富,旗下拥有1家基金销售公司:浙江金观诚基金销售有限公司(以下简称“浙江金观诚”),同时拥有新余观悦、新余观复、金诚资管、杭州金转源、杭州金仲兴、杭州观复6家经备案的私募基金管理人。

中国基金业协会数据显示,上述6家经备案的私募基金管理人旗下还在运作的产品合计323只,杭州观复正在运作的产品最多,有111只。新余观悦和新余观复的法人代表均为韦杰,但从今年最新公布的诚信信息来看,这两家私募均出现实缴资本低于100万元或实缴资本低于25%的情况。

资料显示,金诚集团旗下金诚特色小镇是以江苏、浙江为核心,以资源为优势,打造融合“PPP+产业化+金融化”的小镇投资、建设、运营的全生命链小镇。按照集团对外的介绍,截至2017年9月,金诚集团拥有59个特色小镇项目,政府项目签约量超过5700亿元。

上述提到的“金融化”便是利用私募证券投资基金等来服务PPP项目(政府与私企之间合作的基础设施项目)。尽管金诚集团未对外公布2018年参与的PPP项目情况,但从去年三季度全口径下的统计来看,PPP进入深度调整期,项目成交规模出现下降趋势,处在全年低位。

另据相关媒体报道,金诚集团5700亿元订单无据可查,大多数PPP项目均停留在框架协议或口头约定层面,尚未正式立项,更未进入动工阶段。

对于上述媒体报道,金诚集团创始人韦杰始终未作反省,仍在为自己和公司辩解。2019年1月,韦杰在投资人代表沟通会上表示:“2018年4月份,媒体说金诚有5700亿元的庞氏大骗局,到后来说金诚挪用了600多亿元现金。我只有一张嘴,我能跟谁说,所以只能靠审计部门。2017年金诚总募集规模140亿元,其中投资人的还本付息就达到90多亿元。我能跟谁说,哪儿来5000多亿?”

受金诚集团近期负面事件影响,在香港上市的子公司金诚控股在4月29日宣布停牌,原因待公布。

数次挑战监管底线

2018年对于金诚集团几乎是至暗时刻。一石激起千层浪,金诚集团旗下5家私募机构自从拒绝配合监管调查后便风波不断。

2018年4月,浙江证监局针对金诚集团旗下金观诚财富管理有限公司、杭州金转源投资管理合伙企业、浙江金诚资产管理有限公司、杭州金仲兴投资管理有限公司、杭州观复投资管理合伙企业这5家私募连发五条对公司法人采取监管谈话措施公告,主要原因是在对公司检查过程中,发现公司存在不配合开展现场检查工作的情形。

同年5月,金诚集团旗下浙江金观诚被监管采取责令改正并暂停办理基金销售相关业务。在6个月以后,浙江证监局认为该公司整改仍然不到位,继续暂停其销售业务直到整改方案验收通过。

值得注意的是,在去年浙江金观诚暂停基金销售整改期间,金诚集团旗下私募机构也没有“闲着”。 2018年9月29日,金诚集团公众号发布消息称,受宏观调控带来的行业性系统风险波及,集团旗下部分私募基金产品出现暂停开放、延期兑付等情况。

在此之前,网上还曾流传出有关金诚集团旗下基金管理人发行的金诚稳赢x号-并购投资私募基金的举报信。据了解,该基金参与的是杭州古玩城项目。然而,《国际金融报》记者并未在网上以及第三方统计平台查阅到有关该项目的详情介绍。

显然,金诚集团旗下多只私募基金产品因业务混同、风控管理不当而爆发兑付风险,已经引发投资者群访等重大问题和风险情况。

2019年1月,浙江证监局再次对浙江金观诚发布公告称,公司内部控制仍然存在重大问题、经营管理仍然存在较大风险。公司已违反了《证券投资基金销售管理办法》第九条、第十五条、第二十二条的规定。依据《证券投资基金销售管理办法》第八十七条的规定,采取责令改正并暂停办理基金销售相关业务12个月的行政监管措施。

当基金销售业务遇阻后,金诚集团由于在产业链上的准备不足,导致资金流动性出现问题。金诚集团称,经第三方审计,截至2018年9月30日,公司总资产202亿元,净资产99亿元。

2019年1月31日,金诚集团召开了投资人代表沟通会,公司创始人、董事长韦杰在会上表示,金诚集团的总负债是103亿元,存续的基金规模是157亿元,他承诺“都会负责到底”。但相关投资者表示,并不认可韦杰所说的这段数据。事实上,这也成为金诚集团未能翻身并逐渐走向深渊的重大转折点之一。

要挟员工自购私募产品

当集团旗下浙江金观诚被证监会责令暂停基金销售业务之后,一方面集团内部开始大刀阔斧裁员,另一方面集团要求内部员工购买自家私募产品。

“浙江金观诚一直整改不通过,与自家员工购买私募产品有关。”某位前员工反映,由于公司去年业绩不佳,只好拉动内部未完成业绩的员工自购,否则就不能保住职位。

根据私募基金投资规则,起投门槛在100万元以上,同时还需具备金融资产不低于300万元,或者最近三年个人年均收入不低于50万元等硬性条件。“主管要求准备好100万元现金,投资条件那边他能搞定。”上述前员工表示,自己的100万元现金也是找亲戚好友拼凑而成,本身也有一定的还款压力。

然而,就在集团未达成业绩的员工购买自家私募产品没多久后,产品竟公布了延迟兑付公告,至于员工询问何时回款的问题,集团一直避而不谈,期间还曾假借集团投资的产业盈利情况良好来推诿。

当《国际金融报》记者拨打金诚集团官网电话时,发现此号码业务已经暂停。

如何防范投资风险?

一位投行人士向《国际金融报》记者分析称,金诚集团最大的问题可能是短债长投,大量的新资金都被兑付利息和收益,所以一旦暂停新基金销售,那么前面产品的利息和本金更难兑付。

恒丰泰石董事总经理韩玮在接受《国际金融报》记者采访时表示,在购买私募基金产品时,投资者应重点考察以下几方面:一是基金是否真正投资了合同中的标的资产;二是基金销售过程中,是否有保底保收益的虚假宣传证据;三是基金资产是否被挥霍;四是基金投资项目是否存在不合理的大额回扣。根据不同情况诉诸民事或刑事法律程序,一定要在法律的框架内理性维权。

对于如何发现私募基金合同中的透漏,韩玮表示,一些非法集资机构打着私募基金的旗号招摇撞骗,投资者必须明白私募基金是严禁保底保收益的,投资者切忌把签订风险揭示书当成走过场。凡是声称保底保收益的私募基金均涉嫌非法集资行为,投资者切莫参与。

万霁资产董事长牛春宝对《国际金融报》记者表示,目前出现延期兑付的私募基金均为股权投资基金。因为股权投资基金需要对外投资,即使有托管人,托管人对其投资项目的真实性、安全性均无法监控。这与股票型私募基金的封闭运行(即资金只能在证券户与托管户之间循环)完全不同。投资者在参与股权投资基金或者相关信托项目时,一定要知晓项目背景,以便最大限度排除风险。

(国际金融报记者 夏悦超)

责任编辑:陶然