美联储4月加息预期骤升

摘要 【从“鸽声嘹亮”到“鹰语”连连美联储4月加息预期骤升】一贯被市场视作“翻云覆雨手”的美联储,在最近一段时期里一反常态:从2016年两度议息会议,一次比一次“鸽”声嘹亮(主张宽松),到上周突现四位联储要员“鹰语”连连(主张紧缩)。一时间,4月加息预期迅速升温。(每日经济新闻)一贯被市场视作“翻云覆雨手

【从“鸽声嘹亮”到“鹰语”连连 美联储4月加息预期骤升】一贯被市场视作“翻云覆雨手”的美联储,在最近一段时期里一反常态:从2016年两度议息会议,一次比一次“鸽”声嘹亮(主张宽松),到上周突现四位联储要员“鹰语”连连(主张紧缩)。一时间,4月加息预期迅速升温。(每日经济新闻)

一贯被市场视作“翻云覆雨手”的美联储,在最近一段时期里一反常态:从2016年两度议息会议,一次比一次“鸽”声嘹亮(主张宽松),到上周突现四位联储要员“鹰语”连连(主张紧缩)。一时间,4月加息预期迅速升温。

资料显示,目前,包括高盛在内的不少外资投行预判,上半年联储加息可能性较高,6月几率最高,但不排除提前至4月。

继去年12月祭出近10年来首次加息后,美联储官员正在热烈讨论“下一次加息何时到来最为合适”。

自从3月议息会议祭出鸽派声明后,从上周起,美联储要员开始密集出现在媒体视野中,并大谈收紧货币政策的合理性。

最新一位做出鹰派表态的是圣路易斯联储主席詹姆斯·布拉德(James Bullard)。他公开表示,美联储距离下一次提高利率已经不远了,布拉德在纽约一次公开发言中透露,“尽管3月宏观数据暴露出一些小的退步,但是瑕不掩瑜,美国整体经济前景一如预期走好,这暗示了距下一次加息或许不会太久。”

●美联储要员:4月加息并非不可能

布拉德在接受彭博采访时称,劳动力市场前景转好以及通胀达到联储2%的目标,在这种情况下,政策制定者理应考虑4月加息。据悉,布拉德拥有今年联储政策的投票权。

布拉德认为,尽管美国和全球增长前景相比去年12月确实有所回落,但预期中的“美国劳动力市场的前景却有所上升”,同时,其他影响决策的变量则基本维持不变。“如果不按照计划行动,那么政策制定者的信誉将因此受损。”布拉德表示。

算上布拉德,上周共有四名联储官员透露了尽快收紧政策的意愿,分别是:亚特兰大联储主席洛克哈特(Dennis Lockhart)、旧金山联储领导人约翰·威廉姆斯(John Williams)和费城的帕特里克·哈克(Patrick Harker)。

其中,尤其令人始料未及的是费城新上任的联储主席哈克,他在上周一改惯常的“鸽派”作风,首度表达了鹰派立场。“如果美国经济持续改善,美联储应该考虑最早在4月加息。”

就前述官员看来,最快应该在4月加息,但也不排除6月加息的可能性。

●“鸽涨鹰跌”:美元走势紧盯本周非农

进入2016年以来,美联储在迄今两次议息会议上均透露出暂不加息的“鸽派”立场,推动全球多数股市进入技术性牛市。根据彭博汇编数据,自1月大跌以来,全球63个股市中,有28个从底部反弹超过20%步入牛市,另有10个市场接近牛市状态。《每日经济新闻》注意到,在这份名单中,新兴市场和发达市场几乎各占半壁江山,而A股不在此列。这种全球过半数股市的集体狂欢,显示出联储倾向宽松的口风,对全球市场整体影响偏正面。

就在多数股市走牛的同时,美元自1月底以来累计走低超过4%,尤其在3月中旬,美联储再度宣布推迟加息消息传出后,美元损失进一步加剧。

不过,就在上一周,市场发生了变化:多位地方联储官员罕见地密集出现鹰派发言,推动美元创下去年11月以来最大周涨幅。彭博美元即期指数上周以来上涨1.3%至1201.29,美元对16种主要货币全线上涨,其中对欧元上涨0.9%,兑日元上涨1.4%。本周出炉的3月就业报告将有助于决定美元是否可以维持反弹之势。

美元的新一轮反击拖累黄金上周创下2016年来最差周表现。在比利时恐袭事件刺激短暂避险需求后,金价连续三个交易日下跌,上周周跌幅超过3%。

对此,汇丰银行策略师詹姆士·斯蒂尔(James Steel)表示:“投资者的注意力重新转回了货币政策上,近期美联储官员的鹰派发言使得市场出现了修正下行的理由。”TD Securities商品策略主管巴特·梅莱克(Bart Melek)指出,本周多名美联储官员的发言显露出鹰派的态度,令金价承压下行。

TradingAnalysis.com的托德·戈登则认为,这可能恰恰给投资者创造了一个买入机会,因为金价受到关键技术支撑。戈登相信,美联储的不作为将推动黄金进一步走高。“我不认为联储会加息,这为黄金市场在这次回调中制造了一个很好的买点。”

●口风变化:从关注全球形势到关注国内通胀

去年12月,美联储一度带给市场“2016年将加息四次”的预期,如今随着全球市场的复杂演变和美国国内核心数据的变化,四次的频率已经被市场预判削减为两次。

时隔数月,美联储口风究竟出现了哪些值得投资者关注的变化?

据《每日经济新闻》记者梳理,在3月16日公布的FOMC声明中,美联储表示,全球经济与金融状况发展仍然带来风险,并强调委员会将密切关注通胀形势。而在1月的声明中,美联储更侧重全球形势对美劳动力市场、通胀及经济前景风险平衡的影响。仔细揣摩个中差别,不难发现:1月时美联储更关心全球形势,而随着当时“暂不加息”论调推动多数市场应声上涨后,时至3月,美联储的关注点已经转向了国内的通胀形势。

关于通胀指标,美联储当时的原话是,“通胀预期在短期内将维持低位,部分源于能源价格早些时候的下跌。不过,随着能源及进口价格走低等暂时性因素消退,以及劳动力市场的进一步加强,预计中期通胀将上升至2%的水平。委员会继续密切关注通胀形势。”

此外,美联储还全线下调了未来利率预测。从最新利率预测的散点图看,美联储官员们预计2016年底时联邦基金利率中值为0.875%,意味着年内有两次加息。

尽管美联储将今年的加息次数预期从四次下调至两次,但高盛坚持认为,今年可能加息三次。而美联储主席耶伦此前在接受CNBC专访时也直言:“散点图不应该被认为是由委员会背书的承诺。每位成员的预测都存在很多不确定性,而且预测是会改变的。”

相关报道:

美联储4月加息预期升温

美联储加息阴影再度笼罩A股。2015年12月美联储加息后,A股遭遇了87月来最大的月跌幅——今年1月沪指下跌22.65%。4月,是美联储再次加息的重要时间窗口,这一次美联储的靴子是否会真正落地?下面,让我们在数据和美联储官员言论中寻找答案。

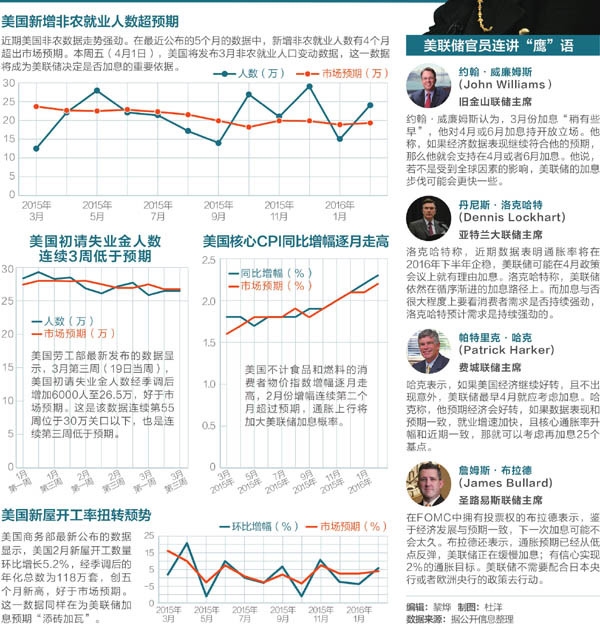

美国新增非农就业人数超预期

近期美国非农数据走势强劲。在最近公布的5个月的数据中,新增非农就业人数有4个月超出市场预期。本周五(4月1日),美国将发布3月非农就业人口变动数据,这一数据将成为美联储决定是否加息的重要依据。

美国初请失业金人数连续3周低于预期

美国劳工部最新发布的数据显示,3月第三周(19日当周),美国初请失业金人数经季调后增加6000人至26.5万,好于市场预期。这是该数据连续第55周位于30万关口以下,也是连续第三周低于预期。

美国核心CPI同比增幅逐月走高

美国不计食品和燃料的消费者物价指数增幅逐月走高,2月份增幅连续第二个月超过预期,通胀上行将加大美联储加息概率。

美国新屋开工率扭转颓势

美国商务部最新公布的数据显示,美国2月新屋开工数量环比增长5.2%,经季调后的年化总数为118万套,创五个月新高,好于市场预期。这一数据同样在为美联储加息预期“添砖加瓦”。

美联储官员连讲“鹰”语

约翰·威廉姆斯(John Williams)

旧金山联储主席

约翰·威廉姆斯认为,3月份加息“稍有些早”,他对4月或6月加息持开放立场。他称,如果经济数据表现继续符合他的预期,那么他就会支持在4月或者6月加息。他说,若不是受到全球因素的影响,美联储的加息步伐可能会更快一些。

丹尼斯·洛克哈特(Dennis Lockhart)

亚特兰大联储主席

洛克哈特称,近期数据表明通胀率将在2016年下半年企稳,美联储可能在4月政策会议上就有理由加息。洛克哈特称,美联储依然在循序渐进的加息路径上。而加息与否很大程度上要看消费者需求是否持续强劲,洛克哈特预计需求是持续强劲的。

帕特里克·哈克(Patrick Harker)

费城联储主席

哈克表示,如果美国经济继续好转,且不出现意外,美联储最早4月就应考虑加息。哈克称,他预期经济会好转,如果数据表现和预期一致,就业增速加快,且核心通胀率升幅和近期一致,那就可以考虑再加息25个基点。

詹姆斯·布拉德(James Bullard)

圣路易斯联储主席

在FOMC中拥有投票权的布拉德表示,鉴于经济发展与预期一致,下一次加息可能不会太久。布拉德还表示,通胀预期已经从低点反弹,美联储正在缓慢加息;有信心实现2%的通胀目标。美联储不需要配合日本央行或者欧洲央行的政策去行动。