紫金财险3股东同步退场 盈利能力暂未稳2018净利缩水8成

摘要 近日,紫金财产保险股份有限公司(以下简称“紫金财险”)接连发布3封股东变更公告,3股东各拟出清2000万股股份,合计占比2.4%。3股东同步退出,对于股权相对分散的紫金财险而言,专家指出,不会有较大影响。那么紫金财险当前经营情况如何?数据显示,紫金财险原保费收入市占率相对较小,盈利能力也尚不稳定,2

近日,紫金财产保险股份有限公司(以下简称“紫金财险”)接连发布3封股东变更公告,3股东各拟出清2000万股股份,合计占比2.4%。3股东同步退出,对于股权相对分散的紫金财险而言,专家指出,不会有较大影响。那么紫金财险当前经营情况如何?数据显示,紫金财险原保费收入市占率相对较小,盈利能力也尚不稳定,2018年净利润同比缩减8成,仍未迈出中小险企之列。

此外,值得关注的是,此次股权交易中,实现股权增持的南京紫金投资集团有限责任公司(以下简称“紫金投资”),其旗下保险板块,紫金财险与利安人寿规模均相对较小,与紫金投资旗下证券、银行等业务相比,步调稍缓,此次增持,或有加大投入加码布局的打算。专家强调,对于金融集团而言,各业务存在 “长短板”是正常现象,可在某个领域取得突破后,再逐步延展业务,提升“短板”。

三退二入2.4%股权流动,紫金财险股东数量缩减至40家

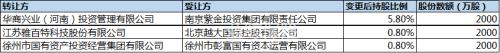

具体来看紫金财险此次的股权转让动作。首先,华商兴业(河南)投资管理有限公司(以下简称“华商兴业”),拟将其所持有0.8%紫金财险股权,转让给目前紫金财险第3大股东紫金投资。转让后,华商兴业退出紫金财险股东之列,而紫金投资的持股比例提升至5.8%。

另外两家拟转让股权,退出股东之列的股东分别为江苏雅百特(002323)科技股份有限公司(以下简称“ST百特”,002323.SZ)、徐州市国有资产投资经营集团有限公司(以下简称“徐州国投”),所持股权分别转让给新股东北京越大国际控股有限公司(以下简称“越大国际”)与徐州市彭富国有资本运营有限公司(以下简称“彭富资本”)。

事实上,ST百特对紫金财险的股权转让早有规划,2018年半年报披露时,ST百特即公告,已转让紫金财险股权,交易日为2018年6月3日,最终交易额2500万元,投资收益200万。

对于出让紫金财险股权,ST百特相关负责人向蓝鲸保险表示,“最初购入紫金财险股权是基于资产重组,但因与ST百特的主业没有协同,因此在2018年,出于盘活资产的考量,将紫金财险股权在市场上进行出让”。

徐州国投的股权转让动作,则是对旗下业务版图的调整,作为徐州市城市基础设施项目投资、建设的主体平台,徐州国投其将所持紫金财险0.8%股权“倒手”给全资子公司彭富资本,而彭富资本,则主要聚焦于金融股权投资、不良资产处置等金融业务。

值得一提的是,此次交易完成后,3家股东同步退出,同时新晋2家股东,但对股东数量众多的紫金财险而言,未必会有较大影响。

据紫金财险2019年1季度偿付能力报告显示,其目前共有41家股东,持股比例超过5%的股东仅有3家,第一大股东江苏省国信集团有限公司持股比例为16.6%,第2、3大股东持股比例分别为6.4%、5%;其余股东持股比例均小于5%,小于1%比例的则有11家股东,股东股权结构相对分散。

“小比例持股股东的存在,一方面或是参股初期基于对公司董事长或经理人的信任,另一方面则是对保险牌照的看好,以实现未来的溢价转让”,中央财经大学保险学院教授郝演苏强调道。

“股东股权分散,易造成保险公司经营路径难定,易受大股东控制等问题”,经济学家宋清辉提醒道。

对此,郝演苏则持不同观点,“股东股权分散无可厚非,也不是坏事,从国外经验来看,部分股权相对分散的公司,会减少股东涉足,反而有利于职业经理人的专业运作”。

对于目前3家股东的股权变更进度,紫金财险向蓝鲸保险表示“以公告内容为准”。

紫金财险2018净利润缩水约8成,车险亏损1.21亿

据蓝鲸保险了解,目前,紫金财险3家股东股权变更事宜已提交银保监会报备,备案后生效。那么,股东变更下的紫金财险,近5年经营状况如何?

首先,从股东权益情况来看,近5年维持于24-26亿元区间,相对稳定,2018年股东权益合计为24.72亿元。

紫金财险的保险业务收入呈现整体上行趋势,从2014年的33.73亿元增至2018年的55.68亿元,但增速整体放缓,2018年保险业务收入同比增长7.89%,比2015年25.32%的增幅缩减约17.4个百分点,且保费规模占财险公司整体保费比仅有0.47%。

具体来看保险业务构成。近几年,紫金财险的保费结构相对稳定,前五大保费收入来源分别为车险、责任险、企财险、意外险以及健康险。以2018年为例,紫金财险车险业务原保费收入实现43.44亿元,占比达到78%,然而车险业务的承保亏损情况也相对严重,2018年亏损1.21亿元。

保费收入排在第二位的责任险占比约为4.5%,是紫金财险前5大保费收入来源险种中唯一实现承保盈利的险种,在2018年实现106万元承保利润。

值得注意的是,虽然紫金财险近几年保持盈利态势,但盈利能力却并不稳定,在2015年实现1.02亿元净利润后,2016年净利润缩水4成,随后虽有回暖,但2018年净利润仅有1567.69万元,同比缩减79.60%,近8成。2019年1季度,紫金财险则出现了6430万元的净亏损。

“2018年,在‘报行合一’的行业背景下,车险业务利润进一步摊薄,财险公司中,多数车险业务处于亏损状态,紫金财险出现净利润缩减的情况,并不奇怪”,一位保险业内人士向蓝鲸保险分析称。

此外,偿付能力方面,近5年来紫金财险偿付能力相对稳定,截至2018年末,核心、综合偿付能力充足率为293.14%,相对充足,2019年1季度,紫金财险偿付能力略有上行,达到313.62%。

整体来看,紫金财险虽已实现盈利,但盈利能力并不稳定,从保费收入情况来看,业务规模相对较小,仍属于中小财险公司。

紫金投资金融板块步调未统一,增持紫金财险加码投资

对于此次紫金财险股权变更情况,郝演苏指出,因股权变动较小,即使3家同时“出走”,对紫金财险的日常经营也不会产生较大的影响。

但值得一提的是,此次紫金财险的股权受让者中,紫金投资并非新入股东,而是原本持有紫金财险5%股权的第三大股东,通过此次增持,其持股比例提升至5.8%,距离第二大股东仅有0.6%股权的差距。

蓝鲸保险关注到,紫金投资作为南京市国资委旗下的金融综合经营平台,近年来持续加强对地方金融企业的资本投入,目前业务范围已涵盖银行、证券、信托、保险、租赁等金融产业。

分别来看,紫金投资的银行板块包含南京银行(601009,诊股)(601009)(601009.SH)与紫金银行(601860,诊股)(601830.SH)。在2007年上市的南京银行,注册资本60.59亿元,2018年实现营业收入274.06亿元,净利润达到110.73亿元,紫金投资持有南京银行12.41%股权,为其第二大股东。

紫金银行同样表现积极,截至2018年末,总资产达到1931.65亿元,存款余额、贷款总额分别达到1147亿元、871.42亿元,增速分别为12.64%、19.80%。

紫金投资旗下的南京证券(601990,诊股)(601990.SH)同样实现上市,截至2018年末,南京证券总资产达到247.78亿元,同比增长5.42%,净利润实现2.32亿元。

相比之下,紫金投资旗下保险板块则略显弱势,旗下紫金财险2018年净利润仅有1567.69万元,在财险市场市占率相对较小。而其寿险板块,利安人寿虽然在2018年实现转亏为赢,但净利润仅有8708万元,2018年原保费收入市占率仅有0.4%,同样属于中小型险企。由此看来,紫金投资的保险板块,较之银行、证券等板块,略显薄弱。

“目前很多金融机构进行多板块布局,各业务板块存在‘长短板’是正常现象,未必要实现同步调”,郝演苏向蓝鲸保险强调道,“紫金投资旗下的紫金财险、利安人寿均属于小型保险机构,暂难成‘长板’,但其牌照的价值不可忽视”。

“从以往的经验来看,金融产业推进成绩较好的机构,其必经之路是首先在某个领域取得突破,获取充足经验、客户与数据,并搭建专业内控团队后,再逐步扩大布局”,一位保险业内人士向蓝鲸保险分析称,“在此前提下,各金融子公司进行经验、资源的输送或共享,才有衔接的基础。”

“长短板差异较大,不利于形成整体的协同效应,保险板块发展相对缓慢,从股东方角度来看,或存在投入不足、战略定位不明等问题”, 宋清辉则从业务协同角度给出观点。