2019中国房地产上市公司研究成果发布

摘要 一、中国房地产上市公司整体发展状况分析“2019中国房地产上市公司TOP10研究”的研究对象主要包括104家沪深上市房地产公司和69家大陆在港上市房地产公司。研究结果显示:2018年,在“房住不炒”理念持续深入和政策调控持续收紧的影响下,全国商品房成交规模再创新高,但销售及销售均价增速均放缓,房地产

“2019中国房地产上市公司TOP10研究”的研究对象主要包括104家沪深上市房地产公司和69家大陆在港上市房地产公司。研究结果显示:2018年,在“房住不炒”理念持续深入和政策调控持续收紧的影响下,全国商品房成交规模再创新高,但销售及销售均价增速均放缓,房地产上市公司在行业调整期中把握城镇化及城市发展结构性机遇,延续“增收又增利”态势,但在盈利能力、财富创造力和财务稳健性等方面分化继续加深。2019年以来,调控政策转向“以稳为主,一城一策”,房地产市场保持稳定预期,同时企业融资状况有所改善,资金压力有所缓解,高盈利、高潜力、政策红利加持的房地产上市公司越发引起资本市场的关注,房地产行业价值投资进入新阶段。

(1)总资产均值增长超两成,发展逻辑逐步分化

总资产增速超两成,多动力推动规模增长

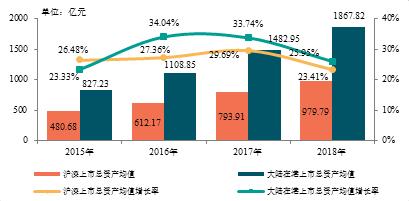

2018年房地产上市公司总资产均值及增长率

房地产上市公司总资产规模保持快速增长,但同比增速略有放缓。2018年,沪深及大陆在港上市房地产公司总资产继续保持高速增长,均值同比增长24.82%至1333.98亿元。其中,沪深上市房地产公司总资产均值达到979.79亿元,同比增长23.41%,较2017年下降6.28个百分点;以大型房企为主的大陆在港上市房地产公司总资产均值达到1867.82亿元,同比增长25.95%,较2017年降低7.79个百分点。

具体来看,2018年房地产上市公司总资产的增长主要由以下几个因素推动:存货、货币资金、股权投资以及投资性房地产的增长是总资产的重要组成部分,是推助总资产增长的主要动力。在市场面临不确定性的情况下,上市房地产公司通过放缓拿地节奏、加大项目去化力度、收并购方式降低开发成本、加大相关多元业务深耕力度,助力企业规模增长。存货均值分别同比增长21.23%、30.26%,货币资金分别增长26.43%、26.67%,权益性投资分别增长45.78%47.77%,投资性房地产分别增长35.85%、18.41%。

资产规模断层明显,不同阵营企业发展逻辑出现分化

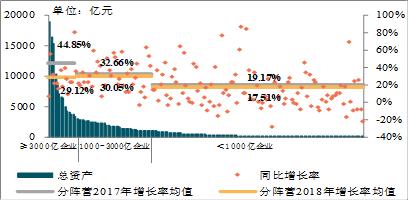

2018年房地产上市公司总资产规模分布及同比增长率

随着规模效应不断显现,行业集中度进一步提升,阵营出现明显断层。具体来看,14家3000亿以上房地产上市企业总资产占全部样本的51.60%,增长率均值为29.12%,较上年下降15.73个百分点,更加追求稳健高质量;部分中型企业继续发力加速做大规模,加速优质资源向企业聚集,1000-3000亿阵营企业增长率均值为30.05%;总资产规模1000亿以下的小型企业频频出现负增长,部分企业因经营不善、过度拓展公司多元业务等原因以出售股权债权等方式维持公司持续经营,资产规模持续收缩。

(2)盈利能力:持续增收又增利格局,强者恒强更为显著

增收又增利,盈利能力分化加剧

2018年,房地产上市公司销售业绩稳步提升,带动营业收入、净利润规模平稳增长,盈利能力显著增强。受益于早期低成本拿地项目的结转,2018年房地产上市公司“增收又增利”态势延续,沪深及大陆在港上市房地产公司的营业收入均值为279.49亿元,同比增长25.63%;净利润均值为40.49亿元,同比增长30.49%。

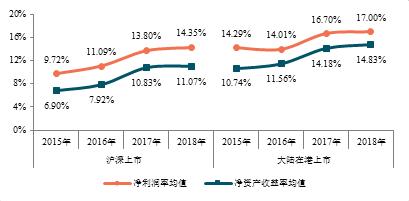

2015-2018年沪深及大陆在港上市房地产公司净利润率与净资产收益率均值

2018年,房地产上市公司保持较高盈利质量,净利润率的提升带动净资产收益率稳步提升,沪深、大陆在港上市房地产公司净利润率均值分别为14.35%、17.00%,较去年上升0.55、0.30个百分点,其中大陆在港上市房地产公司净利润率高于沪深2.65个百分点;净资产收益率均值分别增长了0.24和0.65个百分点,达到11.07%和14.83%。

三费管控继续强化,运营效率略有降低

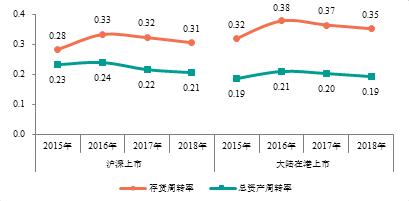

2015-2018年沪深及大陆在港上市房地产公司存货周转率与总资产周转率均值

2018年,房地产上市公司强化费用管控能力,保持高盈利水平。从三项费用率来看,2018年沪深、大陆在港上市房地产公司三项费用率均值分别为12.15%、14.47%,沪深上市房地产公司较上年上升0.58个百分点,而大陆在港上市房地产公司较上年下降0.40个百分点。

2018年,中央继续坚持“房住不炒”政策不放松,房地产项目去化压力加大,房企周转速度小幅放缓。2018年,沪深上市房地产公司总资产周转率、存货周转率均值分别为0.21、0.31,均较上年下降0.01;大陆在港上市房地产公司的总资产周转率、存货周转率均值分别为0.19、0.35,较上年分别下降0.01和0.02。

(3)财务稳健性:有效负债水平下降,多举措保障现金流

有效负债率显著下降,短期偿债能力略有提升

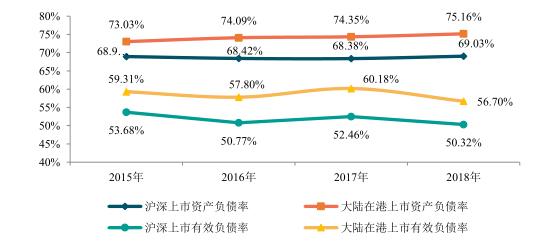

2015-2018年沪深及大陆在港上市房地产公司资产负债率与有效负债率

2018年,房地产上市公司资产负债率保持高位,剔除预收账款后的有效负债率水平较上年显著降低,去杠杆取得一定成效。沪深及大陆在港上市房地产公司资产负债率均值分别为69.03%、75.16%,较上年上升0.65、0.81个百分点。但得益于2018年良好的销售表现,沪深及大陆在港上市房地产公司有效资产负债率均值为50.32%、56.70%,较上年分别下降2.14、3.48个百分点。

2018年,房地产上市公司加强资金管理,通过强化合同销售及回款、拓展多元融资渠道等方式,有效增强企业的短期偿债能力。沪深及大陆在港上市房地产公司货币资金与短期及一年到期借款的比值均值为1.30、1.60,速动比率保持稳定,企业短期偿债能力略有提升。

理性投资加速回款,现金流得到改善

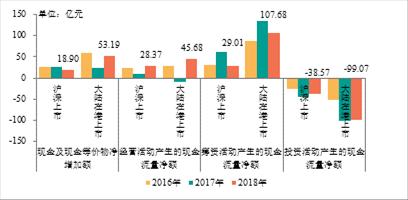

2016-2018年沪深及大陆在港上市房地产公司现金流净额均值

为应对市场预期转向和资金面趋紧的情况,房地产上市公司投融资态度更为理性,公司现金流得到一定改善。其中,大陆在港上市房地产公司现金及现金等价物净增加额均值为53.19亿元,同比增加134.21%;受部分大型房地产上市公司业务规模持续扩张影响,沪深上市房地产公司现金及现金等价物净增加额均值同比减少25.34%至18.90亿元。

2018年,房地产市场调控政策和融资渠道仍保持收紧态势,市场预期逐渐回归理性,房地产上市公司由“冲规模、扩土储”转为“紧投资、稳现金”,更加注重提高现金流安全边际:一方面,房地产上市公司放缓拿地节奏,减少现金支出,保障企业经营现金流的稳定;另一方面,在日益加大的资金压力下,部分房地产上市公司加强销售回款管理,制定更高的销售回款目标,自有资金比例持续增加。

(4)股东回报:价值创造能力提高,经济增加值(EVA)小幅提升

资产收益水平继续提升,经营业绩改善提升股东回报

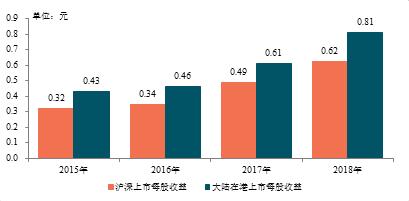

2015-2018年沪深及大陆在港上市房地产公司每股收益均值

2018年,房地产上市公司通过提升管控能力与资本利用效率,盈利水平明显提升,每股收益大幅增长。沪深及大陆在港上市房地产公司每股收益均值分别为0.62元、0.81元,较2017年分别上涨0.13元、0.20元。

经济增加值(EVA)实现小幅提升,价值创造能力不断强化

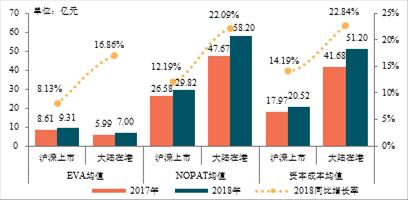

2017-2018年沪深及大陆在港上市房地产公司EVA、NOPAT与资本成本均值

2018年,沪深及大陆在港上市房地产公司EVA均值分别为9.31亿元和7.00亿元,同比增长8.13%和16.86%,财富创造能力进一步提升,两者EVA均值差距呈现缩小趋势。

分红企业增至八成,股东回报水平显著提升

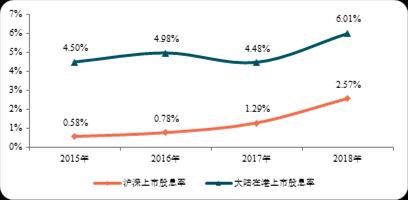

2015-2018年沪深及大陆在港上市房地产公司股息率均值

2018年,房地产上市公司全面增强股东回报意识,不断提高股息率回馈股东,增强投资者投资动力。2018年沪深上市房地产公司股息率均值提升至2.57%,较2017年提升1.28个百分点;大陆在港上市房地产公司股息率为6.01%,较2017年提升1.53个百分点,股东回报水平均有大幅提升。

(5)价值管理:行业整体估值中枢下移,价值管理改善市值表现

经济承压叠加政策调控,板块估值大幅下调

2018年,房地产宏观调控持续,在融资渠道进一步受限的情况下,房地产上市公司通过战略升级、现金流管控、协调多方利益以及持续经营管理等举措,持续创造、传递和评估企业价值,推动以价值为核心的市值管理更具弹性和韧性。

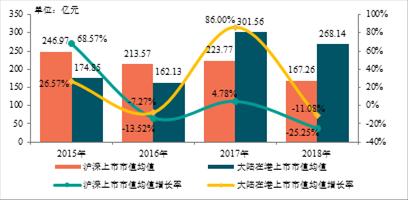

2015-2018年沪深及大陆在港上市房地产公司市值均值及其增长率

2018年,国家宏观经济下行压力凸显,投资者对资本市场风险预期增加并传导至房地产板块,房地产上市公司整体市值呈现下跌态势。2018年沪深及大陆在港上市房地产公司市值均值均出现了下跌,沪深上市房地产公司市值均值为167.26亿,同比下降25.25%,大陆在港上市房地产公司市值均值为268.14亿,同比下降11.08%。

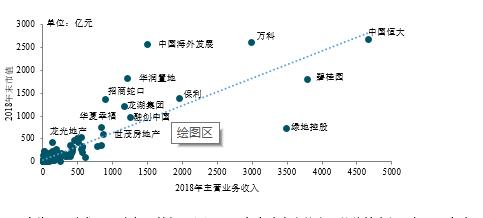

2018年房地产上市公司主营业务收入与市值情况

经营状况和盈利能力是上市公司价值实现的基础,房地产上市公司价值创造能力越强、资本市场表现越活跃,越受投资者青睐。部分房地产市场公司市值表现更为优异,它们呈现出如下特征:(1)2018年龙头房企的企业价值效应得以彰显,龙头股崛起,在资本市场上的投资价值持续扩大;(2)部分房地产上市公司的盈利能力强,稳健性高,企业市值表现较好;(3)部分企业具有独特的商业模式,市值表现良好。可见,房地产上市公司主营业务能力是价值创造的根本,只有科学化管理、高效经营,实现业绩增长,才能提高企业价值。

(6)投资价值:板块防御性价值凸显,优质房企值得关注

行业表现优于大盘,估值仍具提升空间

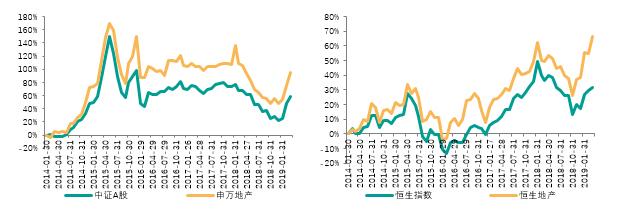

2014-2019年一季度房地产板块与大盘涨跌幅度变化情况

从历史表现来看,房地产板块走势整体表现优于大盘,尤其下行周期抗风险表现更优。2014-2015年中期,A股市场进入上行通道,中证A股指数累计涨幅146.12%,申万地产指数累计涨幅157.57%,高于中证A股指数涨幅11.45个百分点,房地产板块表现出更强的增长性。2018年港股市场走入下行波段,恒生指数累计跌幅13.61%,恒生地产指数累计跌幅7.35%,低于恒生指数跌幅6.26个百分点,房地产板块在下行周期表现出更强的抗风险性。

股票市场回归价值投资,龙头、裂变式发展和政策红利加持的企业更受青睐

伴随资本市场的震荡波动以及监管层监管持续规范,资本市场对房地产行业投资价值的评估和投资标的选择,将更为强调估值和业绩匹配度,价值投资正在回归。投资者将更加关注企业可持续经营能力和长期价值,龙头、裂变式发展、政策红利加持的企业更易获得投资者的青睐:

第一,龙头企业受益于行业集中度提升,业绩稳定增长预期确定性高,投资价值显著。头部企业具有规模、资金、布局、土地储备和高溢价品牌等优势,综合竞争力更强,在资本市场中防御性和反攻表现更优异。

第二,裂变式发展的企业通过主业孵化子板块,实现业务板块持续增值,投资潜力大。上市房企凭借主业的聚焦发展,扩大产业链资源聚集效用,成功的孵化出一批有竞争力的子板块,提升了公司的综合竞争力。

第三,城市红利型企业具有高成长性。2019年在“因城施策、分类指导”下,城市房地产市场分化格局将延续。不同等级城市存在周期轮动机遇,踩准市场节奏、拥有优质土储的房地产上市公司具有高成长性。

第四,产城运营型企业正在被更多的地方政府、知名企业和广大客户所认可,估值水平持续提升。为推动经济“脱虚向实”、实现“中国制造2025”等目标的完成,2018年国家产业利好政策频出,产业结构加速转型升级,越来越多的企业和资金涌入产业地产,享受产业政策红利的房地产上市公司拥有较好的成长性。

二、2019中国房地产上市公司TOP10研究结果

通过系统研究和客观评价,研究组发掘了行业内综合实力强、最具财富创造能力及投资价值、财务稳健的房地产上市公司,形成“中国房地产上市公司TOP10”研究成果,引领房地产行业投资的良性循环和健康发展,为投资者提供科学全面的投资参考依据。

2019沪深上市房地产公司综合实力TOP10 2019中国大陆在港上市房地产公司综合实力TOP10

|

2019排名 |

股票简称 |

|

2019排名 |

股票代码 |

股票简称 | |

|

1 |

000002.SZ |

|

1 |

3333.HK |

中国恒大 | |

|

2 |

600048.SH |

|

2 |

0688.HK |

中国海外发展 | |

|

3 |

001979.SZ |

|

3 |

2007.HK |

碧桂园 | |

|

4 |

600340.SH |

|

4 |

1109.HK |

华润置地 | |

|

5 |

600606.SH |

|

5 |

1918.HK |

融创中国 | |

|

6 |

002146.SZ |

|

6 |

3383.HK |

雅居乐集团 | |

|

7 |

600376.SH |

|

7 |

3380.HK |

龙光地产 | |

|

8 |

600208.SH |

|

8 |

6158.HK |

正荣地产 | |

|

9 |

601992.SH |

|

9 |

1813.HK |

合景泰富集团 | |

|

10 |

000402.SZ |

|

10 |

2868.HK |

首创置业 |

2019沪深上市房地产公司财富创造能力TOP10 2019中国大陆在港上市房地产公司财富创造能力TOP10

|

2019排名 |

股票代码 |

股票简称 |

|

2019排名 |

股票代码 |

股票简称 |

|

1 |

000002.SZ |

万科A |

|

1 |

0688.HK |

中国海外发展 |

|

2 |

600048.SH |

保利地产 |

|

2 |

3333.HK |

中国恒大 |

|

3 |

001979.SZ |

招商蛇口 |

|

3 |

2007.HK |

碧桂园 |

|

4 |

600340.SH |

华夏幸福 |

|

4 |

1109.HK |

华润置地 |

|

5 |

601155.SH |

|

5 |

6158.HK |

正荣地产 | |

|

6 |

002146.SZ |

荣盛发展 |

|

6 |

1638.HK |

佳兆业集团 |

|

7 |

000402.SZ |

金融街 |

|

7 |

1238.HK |

宝龙地产 |

|

8 |

600376.SH |

首开股份 |

|

8 |

2868.HK |

首创置业 |

|

9 |

601588.SH |

|

9 |

1622.HK |

力高集团 | |

|

10 |

600565.SH |

|

10 |

1862.HK |

景瑞控股 |

2019沪深上市房地产公司财务稳健性TOP10 2019中国大陆在港上市房地产公司财务稳健性TOP10

|

2019排名 |

股票代码 |

股票简称 |

|

2019排名 |

股票代码 |

股票简称 |

|

1 |

000002.SZ |

万科A |

|

1 |

0688.HK |

中国海外发展 |

|

2 |

001979.SZ |

招商蛇口 |

|

2 |

1109.HK |

华润置地 |

|

3 |

600340.SH |

华夏幸福 |

|

3 |

0960.HK |

龙湖集团 |

|

4 |

600048.SH |

保利地产 |

|

4 |

1238.HK |

宝龙地产 |

|

5 |

601155.SH |

新城控股 |

|

5 |

2868.HK |

首创置业 |

|

6 |

000402.SZ |

金融街 |

|

6 |

3883.HK |

中国奥园 |

|

7 |

601992.SH |

金隅集团 |

|

7 |

1233.HK |

时代中国控股 |

|

8 |

002146.SZ |

荣盛发展 |

|

8 |

1628.HK |

禹洲地产 |

|

9 |

000961.SZ |

|

9 |

1030.HK |

新城发展控股 | |

|

10 |

000926.SZ |

|

10 |

0618.HK |

北大资源 |

2019沪深上市房地产公司投资价值TOP10 2019中国大陆在港上市房地产公司投资价值TOP10

|

2019排名 |

股票代码 |

股票简称 |

|

2019排名 |

股票代码 |

股票简称 |

|

1 |

600340.SH |

华夏幸福 |

|

1 |

3333.HK |

中国恒大 |

|

2 |

600048.SH |

保利地产 |

|

2 |

0817.HK |

中国金茂 |

|

3 |

001979.SZ |

招商蛇口 |

|

3 |

3380.HK |

龙光地产 |

|

4 |

600466.SH |

|

4 |

1638.HK |

佳兆业集团 | |

|

5 |

601992.SH |

金隅集团 |

|

5 |

3883.HK |

中国奥园 |

|

6 |

000671.SZ |

|

6 |

1238.HK |

宝龙地产 | |

|

7 |

000961.SZ |

中南建设 |

|

7 |

1628.HK |

禹洲地产 |

|

8 |

601588.SH |

北辰实业 |

|

8 |

2868.HK |

首创置业 |

|

9 |

600823.SH |

|

9 |

1862.HK |

景瑞控股 | |

|

10 |

600376.SH |

首开股份 |

|

10 |

2608.HK |

阳光100中国 |

2019中国房地产上市公司商业开发运营优秀企业

|

2019排名 |

股票代码 |

股票简称 |

|

1 |

1109.HK |

华润置地 |

|

2 |

0960.HK |

龙湖集团 |

|

3 |

1238.HK |

宝龙地产 |

|

4 |

3883.HK |

中国奥园 |