险资成了业绩对赌输家 华夏人寿面临支付1.6亿补偿

摘要 因一项三年前的资产交易业绩承诺未达成,华夏人寿面临支付1.6亿补偿。近日,上市公司勤上股份(行情002638,诊股)发布公告称,2016年全资购买了华夏人寿等持股的广州龙文教育科技有限公司(广州龙文)100%股权,后者未能达到承诺的净利润业绩,因此,将向对手方、业绩承诺方华夏人寿等,进行追偿。根据协

因一项三年前的资产交易业绩承诺未达成,华夏人寿面临支付1.6亿补偿。

近日,上市公司勤上股份(002638,诊股)发布公告称,2016年全资购买了华夏人寿等持股的广州龙文教育科技有限公司(广州龙文)100%股权,后者未能达到承诺的净利润业绩,因此,将向对手方、业绩承诺方华夏人寿等,进行追偿。

根据协议,华夏人寿等对手方共计需要补偿“承诺金额与实际净利润差额的2倍”给上市公司,也就是5.386亿元。其中,华夏人寿承担30%,需要支付1.616亿元的补偿。

对于是否最终确定要补偿、补偿资金来源以及对偿付能力影响等问题,华夏人寿回复券商中国记者称,目前最终赔付方案暂未确定,未来假设最终补偿方案按照上述相关数据执行,按照相关协议约定,华夏人寿只需使用在上市过程中获得的股票进行补偿,且补偿上限所对应的股票数约为5966万股。因此赔付不涉及现金赔付。

同时,华夏人寿表示,已根据勤上股份相关业绩等情况在2018年底预提相关负债,该事件对公司偿付能力的影响已在2018年底偿付能力中体现,不会对公司未来偿付能力产生额外影响。

多位受访业界人士对券商中国记者表示,对赌协议是正常和普遍存在的商业条款。保险资金的不同之处在于,受到严格监管,因此参与对赌要在符合有关监管规定的前提下。而从实际业务中看,保险资金在对赌协议中一般是作为对赌接受方,很少作为对赌承诺方——像华夏人寿上述案例那样。

同时,资深股权投资人士认为,不能简单地凭借要支付1.6亿补偿款,就认定华夏人寿的这一相关交易是亏损的,而要结合其2016年当期的交易收益,来综合看待收益性。

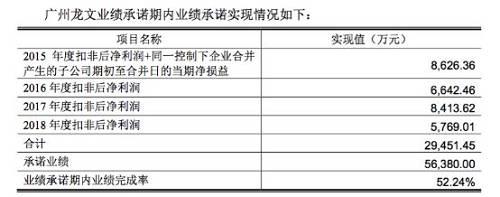

承诺业绩完成率仅52.24%,需双倍补偿差额

具体而言,勤上股份购买标的公司广州龙文时,华夏人寿等交易对手方承诺,广州龙文2015年到2018年累计税后净利润不低于5.638亿元。若低于,华夏人寿等交易对方则应按约定向上市公司进行股权或现金方式补偿。补偿金额为,承诺金额与实际净利润差额的2倍。

而广州龙文2015年到2018年合计净利润2.945亿元,仅为承诺金额5.638亿元的52.24%。

对广州龙文2018年度未实现收益预测的原因,勤上股份提及两点。一是2018年受四部委开展校外培训机构专项治理行动的影响,龙文大面积校点面临整顿甚至可能被强制关停,对2018年下半年的营收增长产生较大影响;二是各教育机构竞争激烈化,包括对优质教师的引进、生源的拓展及优质校点的选取,相应的费用投入在一定程度上影响了收益实现。

勤上股份称,因广州龙文未达到业绩承诺补偿协议中的盈利预期,公司将根据协议中的约定做相应追偿,保证公司及股东的权益。

根据此前协议,具体补偿金额,为承诺金额(5.638亿元)与实际净利润(2.945亿元)差额的2倍,也就是5.386亿元。根据约定,其中,华夏人寿承担比例为30%,也就是华夏人寿要补偿1.616亿元。

最终补偿方案尚未确定

不过,华夏人寿24日对券商中国记者表示,最终赔付(补偿)方案目前暂未确定。

根据勤上股份发布的《勤上股份关于2018年度保留意见审计报告涉及事项的专项说明》公告显示,瑞华会计师事务所(特殊普通合伙)为勤上股份2018 年度财务报告出具了保留意见的审计报告。

瑞华出具保留意见所涉及的事项为:“……截至财务报告报出日,勤上股份公司管理层未能提供对产生商誉的资产组计算可收回金额评估所依据的关键参数准确性和恰当性的充分适当证据,因此我们无法确定勤上股份公司期末商誉减值计提的准确性,也无法确定是否有必要对商誉减值准备科目做出调整……”、“……截至财务报告报出日,相关各方对补偿的具体金额等仍存在重大分歧未能达成一致意见,故勤上股份公司管理层在 2018 年财务报表中未预计该等应收的业绩补偿款。对此我们也无法取得充分适当的证据预计该等应收的业绩补偿款,因此我们无法合理确定是否有必要对勤上股份公司 2018 年度财务报表的相关科目做出调整……”。

华夏人寿称,鉴于此情况,上市公司及上市公司董事会表示需要在与相关各方积极沟通,在合法、合规、客观、公正等基础上争取和广州龙文公司原股东就补偿具体金额达成一致意见。

因此,目前最终赔付方案暂未确定。

将以减少持股的方式补偿

一位上市公司董办人士介绍,对赌协议涉及的业绩指标,可能是净利润,也可能是营业收入,具体取决于对标的资产的评估方式是收益法还是资产基础法。如果业绩承诺没有实现,补偿的方式可能是现金补偿,也可能是股权方式补偿,也就是减少持股。

华夏人寿称,未来相关各方就补偿方案达成一致,假设最终补偿方案按照上市公司公告的相关数据执行,按照相关协议约定,华夏人寿只需使用在上市过程中获得的股票进行补偿,且补偿上限所对应的股票数约为5966万股。赔付不涉及现金赔付。

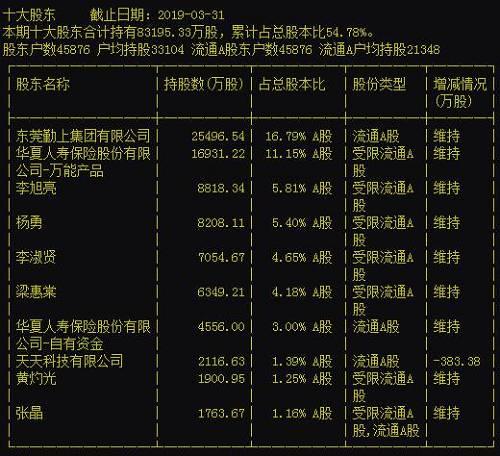

此前,勤上股份2016年收购广州龙文100%股权时的交易价格为 20 亿元,其通过现金支付+发行股票的方式实现收购。其中,向华夏人寿发行了 10582万股股份。

华夏人寿为勤上股份第二大股东。一季度末勤上股份十大股东名单显示,华夏人寿通过万能产品账户、自有资金账户分别持有勤上股份11.15%、3%的股权,合计持股14.15%。

华夏称去年底已预提负债,偿付能力不再有额外影响

保险业界人士对券商中国记者表示,像华夏人寿这样的作为对赌承诺方的案例,在保险资金运用以及险资对赌中较少。作为承诺方,对赌内容属于“或有负债”,需要跟监管做好报备,在偿付能力上也得做好安排。

华夏人寿称,已根据勤上股份相关业绩等情况,在2018年底预提相关负债,该事件对公司偿付能力的影响已在2018年底偿付能力中体现,不会对公司未来偿付能力产生额外影响。

截至一季度末,华夏人寿的核心偿付能力充足率为108.30%、综合偿付能力充足率为128.68%,尚高于最低监管要求50%、100%。

要结合交易当期收益和后期补偿,综合评价收益“对赌协议是一个正常的商业条款,在性质上没有好或坏的差别,做交易有赚也有亏。” 一位资深股权投资人士对券商中国记者表示。

“包括上市公司的比如定增、资产重组,经常都会带有业绩承诺,其实就是一种对赌。”该人士称,简单地说,承诺的业绩,跟交易资产的估值是密切相关的。

一般认为,业绩对赌可以利于交易达成,尤其在双方对于标的资产的价值评估不一致时,一方面可以保护投资方利益,另一方面也可以敦促融资方更好地经营管理。

同时,业界人士称,不能简单地以现在要支付补偿款了,就认为这个交易有损失,要结合交易当期的收益来综合分析交易的整体收益性。

上述股权投资人士认为,从逻辑上讲,对赌承诺业绩是为了当期交易的达成或者获取一个高收益,而在交易当期实现了高的收益,但是承担了一定风险,即后期的业绩不确定风险。

险资在对赌中更多的是接受方,较少作为承诺方

由于业绩对赌协议在资产交易时为正常的商业合同约定,与交易方的资金属性并无直接关系,不过由于保险资金运用受到严格监管,因此险资参与对赌,要在符合监管规定的前提下。

另外,保险资管业界人士对记者称,从实际业务中看,保险资金在对赌协议一般是对赌接受方,很少作为对赌承诺方。

原因在于,一是保险资金更多的是作为买方,往往是希望对方有业绩承诺。比如今年1月底,中国平安(601318,诊股)增持华夏幸福(600340,诊股)时,双方也有利润对赌协议。华夏幸福向平安方面承诺公司2018、2019、2020年度归属于上市公司股东的净利润分别不低于114.15亿元、144.88亿元、180亿元,如上市公司前述任一会计年度的实际净利润小于承诺净利润的95%,则华夏幸福应予补偿。具体的当期赔偿金额=差额×平安的持股比例。

另外,即使在作为转让方时,很多险企也不会倾向于通过对赌承诺来完成转让,因为对赌后还涉及数年的业绩承诺期,完成交易的周期拉长,“比较麻烦”。