对冲基金已携人工智能进入股市

摘要 简单来说,系统创造了大量、随机的虚拟股票交易员,测试他们在历史股票数据上的表现,选出最好的“交易员”,利用“他们”的“基因”来创造出一个最好的“交易员”。然后再在最好的交易员上重复这一过程……最后,系统返回一个能够成功进行自我操作的交易员。Blondeau说,“经过几千次的基因改造,万亿次的竞争与淘

简单来说,系统创造了大量、随机的虚拟股票交易员,测试他们在历史股票数据上的表现,选出最好的“交易员”,利用“他们”的“基因”来创造出一个最好的“交易员”。然后再在最好的交易员上重复这一过程…… 最后,系统返回一个能够成功进行自我操作的交易员。Blondeau 说,“经过几千次的基因改造,万亿次的竞争与淘汰,最后,就可以获得一批聪明的交易员来帮基金进行交易。”

“如果我们都死了,人工智能还是会照常交易。”

他说的都是真的。对冲基金经理Goertzel团队 创造的交易系统,包括“基因进化”人工智能和“逻辑概率”人工智能等。每一天,在分析完所有的股票价格、交易量、宏观数据、上市公司账目之后,所有的 AI 引擎会“聚在一起”做市场预测,然后“投票选出”最佳的市场决策。

Goertzel的公司总部位于香港,其人工智能交易系统的交易,全部发生在华尔街。系统上线第一天,对冲基金就获得了 2% 的回报(他没有透露基金规模)。

2%,看上去并不是特别惊人,而且也有可能只是正常的股市波动罢了。但是这却反映出了金融界的重大转变。

美国旧金山创业公司 Sentient Technologies 去年拿到了 1.43 亿美元的风投,用的也是和 Goertzel 相似的自动交易系统。同样,国外的 Two Sigma 和 文艺复兴科技等基金,最近也开始依赖“人工智能”做出投资决定。

根据媒体报道,桥水基金Bridgewater 合伙人和 Point72 资产管理,也开始转向人工智能自动交易方向。

不应再扯“高频交易”,“人工智能”适合长期投资

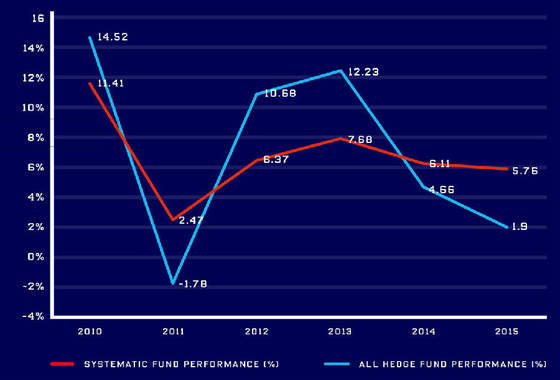

红线计算机处理的基金,蓝线所有对冲基金

最近几年,此类基金开始移向真正的“机器学习”,这样人工智能系统就可以以更快的速度来研究更大量的数据,并且通过数据分析来自我提高。纽约一家名为 Rebellion Research 的研究机构就使用了一种名为“贝叶斯网络”的机器学习系统,用大量的计算机来预测市场趋势,寻找准确的交易时机。

当然,其他人工智能基金公司的 AI 也是在几百台甚至几千台电脑上运行的。其中需要注意的是,他们所使用的技术中包括一种名为“进化计算(evolutionary computation)”的技术。进化计算的想法来自于“基因进化和深度学习”,它可以用来识别图像、识别文字以及完成一些任务,Google 和微软等公司都已经使用了这一技术。

人们之所以如此看中这一技术,是因为计划计算能够自动发现市场中的波动,然后根据波动进行自动适应,解决了以往计算机模型无法克服的问题。作者 Ben Carlson 表示,“可以预见事情发生。”Ben 过去十年一直在管理一家留本基金。

讨论这种类型的基金时,不应再扯到“高频交易”之类的术语。它无法用于短期交易或者说是那种收到消息就立刻进行交易的行为。“人工智能对冲基金”适合进行长期投资,比如按小时计算、按天计算、按周计算甚至是按月计算的投资策略。更重要的是,决策的选择完全取决于计算机。

Sentient 与摩根大通的 AI 交易部门合作

尽管 Sentient 还未公开露面募资,CEO Antoine Blondeau 表示从去年开始就已经开始操作私人投资者的资金。根据彭博社的报道,Sentient 在与摩根大通的 AI 交易部门合作,但是 Blondeau 对于合作伙伴的消息拒绝评论。他说,基金的运作全部依靠人工智能。

以前的想法,现在终于实现了,股票交易真的不需要人来干预了。

“我们的系统可以让基金自动调整风险等级。”说这句话的是 Sentient 公司的首席科学官 Babak Hodjat,他过去开发的技术被苹果收购,现在变成 iPhone 上的 Siri。系统运行完全不需要人的帮助。“系统自动给出策略,然后给我们命令。它会显示:“现在情况为 A,使用 B 策略进行交易。”此外还会告诉我们何时退出,降低风险暴露等一系列内容。

Hodjat 还说,系统会从数据中心、网吧、游戏服务器等地几百万个处理器中抓取闲置的计算能力来进行计算。它的软件引擎也是基于进化计算的,与 Aidyia 系统里的技术有些相似。

简单来说,系统创造了大量、随机的虚拟股票交易员,测试他们在历史股票数据上的表现,选出最好的“交易员”,利用“他们”的“基因”来创造出一个最好的“交易员”。然后再在最好的交易员上重复这一过程…… 最后,系统返回一个能够成功进行自我操作的交易员。Blondeau 说,“经过几千次的基因改造,万亿次的竞争与淘汰,最后,就可以获得一批聪明的交易员来帮基金进行交易。”

深度学习算法

现在这个系统用上了进化计算,Hodjat 也看到了深度学习算法的新希望。深度学习的算法已经可以用来深度识别图像,识别问题,以自然地方式来理解人类语言。深度学习可以找出图片中的一只小猫,那他也能发现股票交易中的一些特点,然后用来赚钱。

Goertzel 却对此持反对意见。他反对的一部分原因是因为深度学习算法现在已经非常普遍。“如果每个人都是用它的话,那预测就不叫预测了。所以必须另找一条特殊的出路。”他还指出,尽管深度学习可以用来分析具备特殊特征的数据,比如图片、文字等,但这些特性并不会在金融市场中出现。所以,就算用在了股票市场上,也不会有多少作用,而且所有人都用深度学习的话,都能发现这样的特征,那谁也不能用它来赚到钱。

对于 Hodjat 来说,目前的任务就是改善当今的深度学习技术。其中就包括了为其应用“进化计算”技术。正如他解释道,可以使用进化计算来设计一个更好的深度学习算法,这又叫“神经进化”。Hodjat 说,“既可以进化算法中某些变量的权重,也可以进化算法本身。”微软和其他公司已经开始通过自然选择的方法来进化深度学习系统,只是他们不叫“进化计算”罢了。

为 AI 定价

不管使用说明方法,还是有人会质疑人工智能能在华尔街战胜那些商业精英吗?如果一家基金使用人工智能技术取得了成功,那么就会出现其他基金复制这一技术然后取得成功的风险。如果大部分基金都用人工智能,那么市场就乱了。Ben 说,“AI 能处理这种情况吗?我表示怀疑。如果有人找到了成功的秘诀,不仅基金能够大赚一笔,投资人也会蜂拥而至。在一个只想着套利的市场上发现规律,真的非常难。”

Goertzel 早就看到了风险。所以,Aidyia 不仅用上了进化计算,也用了大量其他的技术。如果其他公司也想复制他们的成功,也必须学会其他技术。以前的想法,现在终于实现了,股票交易真的不需要人来干预了。

“在商界取得成功,不仅需要天赋过人,而且过人之处要与众不同。”

文章来源:Wired,由 TECH2IPO / 创见 Rowson 编译