科创板箭已上弦:96%私募失去资格 如何抓住赚钱机会

摘要 科创板开板倒计时!5月30日晚,科创板第二批上会企业出炉。5月31日,中国证券业协会发布《科创板首次公开发行股票承销业务规范》、《科创板首次公开发行股票网下投资者管理细则》,两项自律规则均自发布之日起施行。今年以来,已备案证券投资基金中含有“科创”字样的私募基金产品为19只,但是并非所有产品都具备科

科创板开板倒计时!

5月30日晚,科创板第二批上会企业出炉。

5月31日,中国证券业协会发布《科创板首次公开发行股票承销业务规范》、《科创板首次公开发行股票网下投资者管理细则》,两项自律规则均自发布之日起施行。

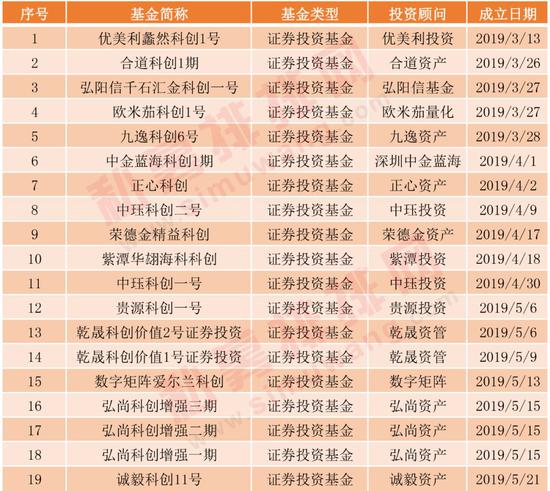

今年以来,已备案证券投资基金中含有“科创”字样的私募基金产品为19只,但是并非所有产品都具备科创板网下打新资格。根据私募排排网简单测算,具备科创板打新资格的私募数量占比不足3.89%。

抓住科创板开板的千载难逢机会,修改基金合同、发行备案新产品,更有私募瞄准科创板企业的一级市场投资!

10亿规模成硬性门槛,96.11%私募无缘科创板网下打新

《科创板首次公开发行股票网下投资者管理细则》明确了私募基金管理人

册为科创板网下投资者的具体条件,包括:

1、已在中国证券投资基金业协会完成登记;

2、具备一定的证券投资经验:依法设立并持续经营时间达到两年(含)以上,从事证券交易时间达到两年(含)以上;

3、具有良好的信用记录:最近12个月未受到相关监管部门的行政处罚、行政监管措施或相关自律组织的纪律处分;

4、具备必要的定价能力:具有相应的研究力量、有效的估值定价模型、科学的定价决策制度和完善的合规风控制度;

5、具备一定的资产管理实力;

6、符合监管部门、协会要求的其他条件。

针对资产管理实力一条,《细则》明确:私募基金管理人管理的在中基协备案的产品总规模最近两个季度均为10亿元(含)以上,且近三年管理的产品中至少有一只存续期两年(含)以上的产品;申请注册的私募基金产品规模应为6000万元(含)以上、已在中基协完成备案,且委托第三方托管人独立托管基金资产。其中,私募基金产品规模是指基金产品资产净值。

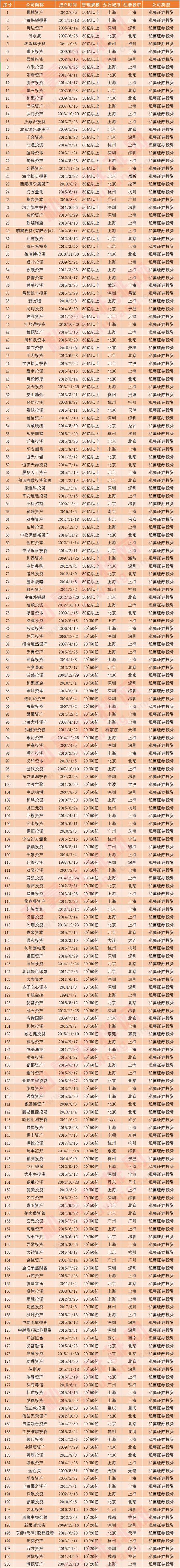

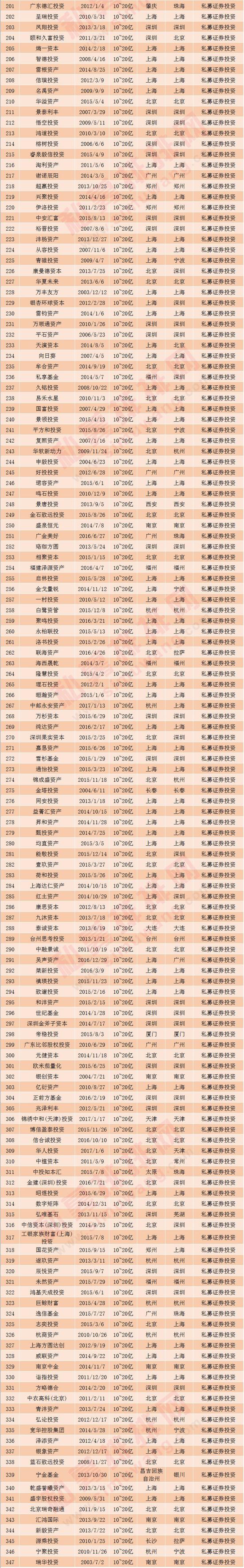

根据私募排排网组合大师数据,满足依法设立并持续经营时间达到两年(含)以上,也就是公司成立时间在2017年5月31日之前,并且管理规模超过10亿的证券类私募管理人共计347家。根据中国证券投资基金业协会数据,截至 2019 年 4 月底,已登记私募证券投资基金管理人 8927 家,这也就是说仅有3.89%的证券类私募满足该条件。

但由于《细则》还规定,私募基金管理人管理的在中基协备案的产品总规模最近两个季度均为10亿元(含)以上,且近三年管理的产品中至少有一只存续期两年(含)以上的产品,所以最终满足该条件的私募会不足3.89%,也就是说,至少有96.11%的私募无缘科创板网下打新。

私募热评科创板:改善A股的投资风格,指明未来行业发展新方向

虽然一直存在科创板是否会对A股造成抽血效应的争议,但是愈来愈近的科创板对A股市场带来的生态改善,依旧让投资者翘首以待。

磐耀资产总经理辜若飞表示,科创板作为顶层设计,意义重大。对A股来说,无论是科创板本身还是参股的创投公司,都会有很多机会,相应的线下打新等策略也值得关注。对于整个A股市场来说,科创板带来的全新估值方式有可能拉升同行业股票的整体估值,同时也指明了未来景气行业和发展方向,也就是新一代信息技术、高端装备、新材料、新能源、节能环保、生物医药等高新技术产业。

龙航资产董事长兼投资总监蔡英明认为,对于A股的投资者而言,科创板的推出给投资者提供了更多标的选择,让A股投资者具备更早期介入未来前景比较好的科技类创新型企业机会。蔡英明还表示,早期上市发行的科创类企业对投资者选择股票的能力和要求会相对较高,因为这一类企业的成长,或者未来不确定性会相对较高,投资者要更加谨慎的选择。

雷根基金表示,科创板推出可能会改变现有A股的投资风格,比如投资高成长的资金可能会移步科创板,一方面会从主板带走一部分资金,另一方面,如果科创板的股票定价过高,也会反过来带起主板成长股的估值。具体影响,需要等科创板真正开始交易才能知晓。

基岩资本副总裁范波认为科创板是一个创新型板块,是有历史纪念意义的板块,市场对于科创板的上市非常重视,所以一旦科创板推出,肯定会影对市场起到提振的作用。从长远角度来看,科创板会无疑会让创新企业得到更多的支持,也让创新资本能够更早有机会投资进去,一级市场也多出一条退出通道,不过,所有的创新都需要耐心,在这一过程中一定会有优胜劣汰的过程。

瀚信资产基金经理蒋龙表示,科创板除了解决创新型企业融资外,也肩负拉动资本市场热度,以杠杆的力量来以小博大推动主板的任务。在相应的时间,A股的主板市场,将会出现分红潮和业绩潮的双潮联动,而大量权重企业高业绩和集中分红带来的激励效应,也会促使一个真正的大牛市到来。

抢滩科创板投资机会:修改合同、备案新产品,还瞄准一级市场投资

根据私募排排网组合数据,2019年以来共备案证券类私募基金产品19只,弘尚资产在5月15号一天就备案成功三只,分别是“弘尚科创增强一期”、“弘尚科创增强二期”、“弘尚科创增强三期”。但是在私募管理人10亿规模硬性门槛,以及产品规模要在6000万元及以上要求下,19只带有科创字样的私募并非全部具备科创板线下打新资格。

据了解,目前具备科创板网下打新资格的私募主要通过两种途径去参与,一类是发行备案新产品,一类则是通过修改已有产品的基金合同。

辜若飞介绍,磐耀资产准备从线下打新、上市后长期价值投资两个方面去参与科创板。无论是新产品的备案,还是已有产品的合同修改都在积极准备中,目前在有序推进。

雷根基金则会考虑参与科创板网下打新,已有产品方便修改合同的已在修改合同,同时也会发行新的产品,新产品的重点配置在科创板打新策略上。

蒋龙认为科创板线下打新具有较好的投资收益,会积极参与。瀚信资产目前正在着手准备新产品参与打新,产品的备案基本已经完成,当前正在申请线下打新资格,并预计不会错过第一批机会。

除了常规的网下机构打新与科创板上市之后的交易,基岩资本还有意向参与一级市场投资。范波介绍,两类拟IPO企业是基岩资本考虑投资的对象,一类是当期估值合理但未来估值具有较大的成长空间;另一类是IPO定价偏低,上市后面临价值回归的情况。另外,基岩资本也会倾向于选取一些有过基岩资本Pre-ipo投资或长期与管理层保持沟通并关注的企业作为重点潜在投资标的,因为在IPO投资的过程中,对投资企业的信息越了解,获取投资高回报率的可能性就越大。

科创板股票上市的五大关键流程为:受理、问询、上市委会议、注册、发行,按照目前的审核进度,距离第一批科创板公司上市交易已经近在咫尺。

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:陶然