"索罗斯接班人”——约翰·保尔森

摘要 约翰·保尔森,美国投资家、亿万富翁,毕业于哈佛商学院,取得MBA学位,现为Paulson&Co。公司总裁。他在2008年美国次贷危机中大肆做空而获利,因此被人称为“华尔街空神”“对冲基金第一人”“ 索罗斯 接班人”。生平简介1955年秋天,约翰·保尔森出生于美国纽约皇后区一个叫Beechhu

约翰·保尔森,美国投资家、亿万富翁,毕业于哈佛商学院,取得MBA学位,现为Paulson&Co。公司总裁。他在2008年美国次贷危机中大肆做空而获利,因此被人称为“华尔街空神”“对冲基金第一人”“ 索罗斯 接班人”。

生平简介

1955年秋天,约翰·保尔森出生于美国纽约皇后区一个叫Beechhurst的中产阶级小区。

他的商业启蒙教育源于他的祖父。祖父曾教他从超市买来大包装的糖果,然后再零售给同学。

1984年,保尔森入职贝尔斯登(Bear Stearns),在并购部门从事企业并购业务。在那里,他积极进取,4年之后当上了公司执行董事。

1994年,保尔森依旧梦想着一朝暴富,并成立了自己的对冲基金——保尔森对冲基金公司(Paulson & Co。)。

公司成立之初仅有两个人——保尔森和他的助理。

2000年初,证券市场开始崩溃之前,保尔森开始表现出异于常人之处:当他专注的企业并购的投资机会消失殆尽之时,他开始做空网络企业股票。

在互联网股票狂跌的2001~2002年间,他的基金却每年增长5%。

相对于其他对冲基金的损失惨重,保尔森基金公司可谓成绩斐然。

2003年,保尔森的基金规模达到6亿美元。2年后,保尔森管理的基金总资产创纪录地达到40亿美元。

2006年7月,保尔森筹集5亿美元,为第一只用于做空CDO的基金建仓。

他设计了一个复杂的基金操作模式:一边做空危险的CDO,一边收购廉价的CDS。且随后几个月,他仍不断加注。

2007年2月,美国第二大次级抵押贷款企业新世纪(57.20, 1.20, 2.14%)金融公司预报季度亏损,美国第五大投资银行贝尔斯登公司投资次贷的两只对冲基金也相继垮掉。

而保尔森管理的2只基金异军突起,截至2007年底,分别升值590%和350%,基金总规模已达280亿美元,一举登顶2007年度最赚钱基金经理榜,力压乔治·索罗斯和詹姆斯·西蒙斯。

2009年,保尔森以68亿美元的身价被福布斯评为最富有的400个美国人第33位。

2010年,保尔森以120亿美元的身价位列福布斯全球富豪榜第45位。

2015年6月,保尔森的基金购入喜达屋全球酒店及度假村集团(Starwood Hotels & Resorts Worldwide)7%的股份,共持有1200万份喜达屋集团股份,价值约9.73亿美元。

业界分析认为,保尔森基金买入喜达屋股票不是为了运营,而是押宝喜达屋将被收购;而喜达屋现在的估值相对较低,选择喜达屋很合理。

经典案例

一战成名——次贷危机大肆做空

保尔森却没有被房地产市场的火热所蒙蔽,他异常冷静地注视着美国房贷市场,仔细地核算,力图发现其中的泡沫。

他亲自带队,搜集和审查房贷市场的财务数据,同时追踪成千上万的房屋抵押,逐个分析所能获取的个人贷款情况,终于揭开房产繁荣的虚表。

他深信投资者大大低估了房贷市场的风险,债权人会越来越难以收回贷款;

并隐隐感到一股不可抗拒的破坏力将从某个被人们忽视的角落里迸发出来,一发不可收拾。

在房产繁荣时期,绝大多数投资者认为CDO没有太大风险,所以CDS的价格非常低。

保尔森意识到,要在这场危机中保护自己的资产进而获利,做空CDO将是一次极好的投资选择。

为此,他费尽周折劝说投资者,让他们相信美国房产市场正面临极大的危机。

但多数投资者对此疑虑重重,甚至嗤之以鼻。

因为已有的经验是,做多CDO可以赚得盆满钵满。不过,仍有少部分长期合作伙伴支持了保尔森。

2006年7月,保尔森筹集5亿美元,为第一只用于做空CDO的基金建仓。

他设计了一个复杂的基金操作模式:一边做空危险的CDO,一边收购廉价的CDS。

但危机并没有即时显现,在保尔森的第一只基金完成建仓后的几个月,房产市场依然红火,丝毫看不到下跌的迹象,他的基金一直在赔钱。

与主流投资方向全然相反的基金操作和短期的亏损,让保尔森倍感压力。保尔森一方面顶住投资者的压力,坚持自己的判断;

另一方面,在不断地追踪大量个人按揭贷款情况所获得的信息中,他清晰地感觉到了巨大的成功正在临近。

他的信心越来越高涨,抓紧时机建立了第二只同类基金。

2007年初,寒意逐渐侵袭华尔街。美国一连串的明星机构或破产、或告急,欧美众多金融企业不是岌岌可危就是损失惨重。

这一切无不昭示着,大规模的信用违约已经到来。在金融市场中,CDO的风险陡增,其价值大幅缩水,而CDS大幅增值。

2007年末,保尔森管理的2只基金在华尔街的哀鸿遍野中异军突起——截至2007年底,他的第一只基金升值590%,第二只基金升值350%,基金总规模达280亿美元。

据《阿尔法》杂志统计,保尔森在2007年的个人收入达到37亿美元,一举登上2007年度最赚钱基金经理榜首,力压金融大鳄索罗斯和西蒙斯。

一时间,保尔森在华尔街名声大震,“对冲基金第一人”“华尔街空神”等称号纷至沓来。

2008年度,保尔森的基金公司投资150亿美元做空次贷市场,全年收益约30亿美元;仅高盛ABACUS一项产品,就赚取将近10亿美元。

功败垂成——嘉汉林业的投资

据《Time》杂志称,保尔森对中国嘉汉林业的投资被评为“2011年世界十大商业失误”之一。

在给投资者的报告里,保尔森本人用平淡而谦卑的语言解释2011年巨亏:公司犯了4个错误——过于看好股市、低估欧债危机的影响、高估美国经济、选错股票。

他写道:“2011年我们的表现是不能接受的,但我们相信2011年只是暂时的脱轨。危机是一夜之间来的。”

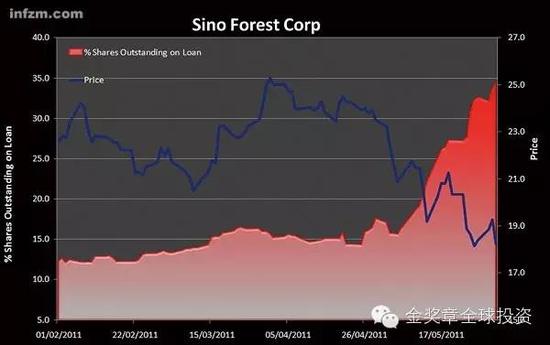

2011年6月3日凌晨两点左右,“浑水”调查公司公布了对嘉汉林业(Sino-forest)的做空报告。

报告开头写:“伯纳德·麦道夫提醒我们,当一个成熟的组织进行欺诈时,其骗局可以大到偷天。

嘉汉林业公司就是这样一个巨型机构诈骗案,它起步早、幸运而且油滑。

在这家企业市值达到70亿美元时,骗局将寿终正寝。”

报告发布当天,嘉汉林业股价从18元加币急剧下跌64%,公司市值在2个交易日内蒸发32。 5亿美元。

而保尔森旗下的Paulson Advantage Plus基金持有嘉汉林业3100万股股票,占12.5%的份额。

尽管嘉汉林业立刻跳出来反驳“浑水”的指控毫无根据,并指出公司正委托外部稽核进行独立调查,但无法提出有力证据让投资人相信公司的财务状况没有问题。

2011年6月中,加拿大一家报纸《全球邮报》甚至派记者到云南实地调查,称嘉汉林业严重夸大其云南森林资产的规模和价值。

但迟缓的操作还是造成了4.68亿美元的亏损。截至2011年末,Paulson Advantage Plus亏损达53.58%,成为全球业绩倒数第一的基金。

在2012年2月重仓买入保尔森基金的美国橄榄球球星之子科福尔·豪斯(Hugh Culver houseJr。)甚至将保尔森告上法庭,认为他没尽职评估风险,操作的笨拙导致他们这些“基民”跟着倒霉。

科福尔明显不满:“既然是玛丽女皇号游轮(重仓嘉汉林业),又怎么可能像小游艇(轻仓)那样迅速转变航向呢?”

2007年,保尔森就盯上嘉汉林业。

众所周知,他是激进好斗的“套利者”,他对于可能升级为出价大战的交易有敏锐嗅觉,也善于预言哪些公司会被接管。

当时,彭博新闻报道亚太企业投资管理有限公司和麦格理银行考虑收购嘉汉林业,这引起了他的兴趣。

尽管收购没成功,但保尔森在股价回落后开始建仓。

据他当时判断,嘉汉林业可能再次成为收购对象,或是有望双重上市。

这家公司的商业模式正在转型,且作为一家正处于潜在通胀环境中的自然资源公司,有机会在中国经济增长中获利。

保尔森没料到“浑水”横空出世。他觉得自己栽得冤,因为他们获取信息的途径跟其他所有投资者一样。

他的团队对嘉汉林业进行了严格审查:查看公司的公开文件,与公司领导层定期会面,甚至还特地远赴中国参观公司运作,会见主要客户和中国政府林业部门代表。

嘉汉林业的清白与否已不那么重要。

东方纸业被做空后,公开推翻了欺诈指控,但股价却再也没回到原来的水平。保尔森一再强调自己净亏的只有1.06亿加元。

但经此一役,他决定对中国避而远之。他说,只有加强对中国的研究能力之后,才会进一步在这个区域投资。

经典名言

丘吉尔所说的:“永远不要放弃。永远不要放弃。永远不要放弃。”是保尔森的座右铭。

投资理论及主要策略

对风险控制到极致,对风险的理解和关注贯穿于投资过程的任何一个环节。

业务模式

1。在投资组合层面,保尔森非常注重分散投资风险。

他们的投资分散于现金收购、股票收购和现金+股票收购三类之中。

2。就并购案例数量而言,他们的投资组合规模一般在30~40个左右,每年累计总数大概在120~180个之间。

平均个案头寸在组合总资产的3%左右;对风险低收益高的个案,也可加码到10%。

3。就并购案例发生的地区而言,他们一般至少有30%投在美国以外的国家。

4。就涉及的并购公司规模而言,他们注意分散于大、中、小型公司之间,以及分散于不同行业之间。

核心竞争力

1。并购套利。主要赢利机会在于正确判断并购案的成功与否,对被收购方和收购方的股价走势之差(deal spread)的影响

不仅仅从资金来源与业务潜力角度评估一笔交易,还会花大量时间评估并购合同的合理性及监管机构的预期反应,对并购案的前景有相当把握之后才会投资。

2。在评估风险时,他们统筹考虑大环境下的系统风险和个案的独特风险。

对系统风险,用“最坏条件”来进行压力测试(stress test),而规避这种风险的主要方法是全面对冲(fully hedged),或者压根儿就不投资对市场依存度高的案例。

对个案风险则是衡量“该并购案如果失败,损失会达到什么程度”。

他们建立了一个并购案数据库,把10多年来的并购案例汇总,这已成为他们的知识产权和宝贵的参考资料。