沪指震荡攀升 基金主动加仓

摘要 □本报记者李菁菁上周A股市场走出一波反弹行情,蓝筹与成长板块均呈现不同程度的上涨,一改前期疲弱态势。截至上周五,沪指收报3578.96点,上涨4.2%;创业板指收报2830.26点,上涨5.95%。板块方面,28个申万一级行业中,所有的板块全部上涨。其中,房地产板块上涨9.14%,涨幅位居第一;银行

□本报记者 李菁菁

上周A股市场走出一波反弹行情,蓝筹与成长板块均呈现不同程度的上涨,一改前期疲弱态势。截至上周五,沪指收报3578.96点,上涨4.2%;创业板指收报2830.26点,上涨5.95%。板块方面,28个申万一级行业中,所有的板块全部上涨。其中,房地产板块上涨9.14%,涨幅位居第一;银行板块涨幅最少,上涨2.47%。

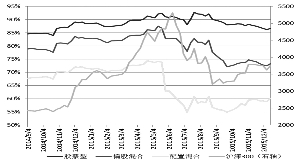

德圣基金12月17日仓位测算数据显示,指数型基金加仓0.02个百分点至94.41%,股票型基金减仓0.09个百分点至86.65%,杠杆指数型基金减仓0.26个百分点至91.32%,偏股混合型基金加仓0.09个百分点至73.28%,配置混合型基金加仓0.17个百分点至60.11%。测算期间沪深300指数上涨3.67%,从统计的9类基金类型来看,所有基金名义仓位都有所上升。

偏债方向基金微幅加仓。其中转债混合型基金加仓0.47个百分点至1.57%,偏债混合型基金主动减仓0.15个百分点至19.54%,保本型基金加仓0.22个百分点至10.97%,债券型基金加仓0.06个百分点至5.76%。

大型基金加仓0.56个百分点至28.86%,中型基金减仓0.14个百分点至58.52,小型基金加仓0.07个百分点至77.48%。基金主动加仓明显。除被动仓位变化后,108只主动增仓幅度超过2%,45只增仓超过4%;75只基金主动减仓幅度超过2%,12只减仓幅度超过4%。

重仓基金加仓明显。重仓基金(仓位>85%)占比增加0.76%至48.24%,仓位较重的基金(仓位75%-85%)占比不变,仓位中等的基金(仓位60%-75%)占比减少0.76%至7.68%,仓位较轻或轻仓基金占比增加0.14%。公司方面,小型基金公司仓位变化明显,中大型基金公司变化不大。其中中原英石、安信加仓逾5%,东海、中信建投减仓逾7%。

截至12月18日,好买基金研究中心仓位测算周报数据显示,上周基金配置比例位居前三的行业是电子元器件、通信和基础化工,配置仓位分别为4.28%、4.01%和3.94%;基金配置比例居后的三个行业是银行、煤炭和非银金融,配置仓位分别为0.90%、0.89%和0.78%。行业配置方面,农林牧渔、国防军工和轻工制造三个板块被公募加持,而综合、电子及公用事业和汽车板块被公募基金逐渐减持。

德圣基金指出,上周市场震荡攀升,基金主动加仓较为明显,名义仓位微幅上升。上周加仓幅度较大的基金主要是配置混合型基金,蓝筹间歇性发力,金融地产异动,基金业绩小幅回升。加减仓幅度较大的基金并无明显风格特征。在策略方面,目前上证指数和创业板指数均触及了前期的主要阻力区间,市场难免会有调整。就基金投资而言,短期风险犹存,不建议盲目追高。投资上坚持安全为上的底线思维,寻找最佳买点布局中期跨年机会。

各类型基金简单平均仓位变动

各类型基金简单平均仓位变动

简单平均 12月17日 12月10日 仓位变动 净变动

指数基金 94.41% 94.19% 0.21% 0.02%

杠杆指数 91.32% 91.29% 0.03% -0.26%

股票型 86.65% 86.33% 0.33% -0.09%

偏股混合 73.28% 72.49% 0.80% 0.09%

配置混合 60.11% 59.07% 1.04% 0.17%

偏债混合 19.54% 19.13% 0.42% -0.15

保本型 10.97% 10.41% 0.56% 0.22%

债券型 5.76% 5.51% 0.25% 0.06%

转债混合 1.57% 1.06% 0.51% 0.47%

各类型基金加权平均仓位变动

简单平均 12月17日 12月10日 仓位变动 净变动

指数基金 94.40% 94.02% 0.39% 0.19%

杠杆指数 93.77% 93.95% -0.18% -0.38%

股票型 87.15% 86.48% 0.67% 0.26%

偏股混合 68.83% 68.27% 0.56% -0.21%

配置混合 35.33% 34.28% 1.05% 0.23%

偏债混合 12.58% 12.22% 0.36% -0.03%

保本型 11.03% 10.23% 0.80% 0.46%

债券型 6.67% 6.42% 0.25% 0.03%

转债混合 1.00% 0.50% 0.50% 0.48%

三类偏股方向基金按规模统计平均仓位变化

简单平均 12月17日 12月10日 仓位变动 净变动

大型基金 28.86% 27.58% 1.29% 0.56%

中型基金 58.52% 57.79% 0.73% -0.14%

小型基金 77.48% 76.77% 0.71% 0.07%

注:(1)基金仓位为规模加权平均,基金规模采用最新净值与最近季报份额相乘计算;因此加权权重以及计入大、中、小型基金的样本每周都略有变化,与前周存在不可比因素(2)大型基金指规模百亿以上基金;中型基金50亿~100亿;小型基金50亿以下。