副总兼最大渠道负责人出走 大都会人寿路在何方?

摘要 近日,《财联社·保险频道》记者获悉,中美联泰大都会人寿(以下简称“大都会人寿”)副总经理、电销渠道负责人李佳离职,赴水滴保险商城负责电话营销业务。值得注意的是,电销渠道是大都会人寿主渠道,保费占比超五成。李佳作为该公司直销行销及电话行销渠道的创始元老,一直负责该渠道的管理工作。自2017年2月新任C

近日,《财联社·保险频道》记者获悉,中美联泰大都会人寿(以下简称“大都会人寿”)副总经理、电销渠道负责人李佳离职,赴水滴保险商城负责电话营销业务。

值得注意的是,电销渠道是大都会人寿主渠道,保费占比超五成。李佳作为该公司直销行销及电话行销渠道的创始元老,一直负责该渠道的管理工作。

自2017年2月新任CEO孙思毅上任起,大都会人寿人事动荡似乎仍未结束。对于副总经理兼电销渠道负责人变更对大都会人寿整体业务量的影响,以及大都会人寿未来发展方向等问题,《财联社·保险频道》记者采访该公司相关负责人,对方表示不方便回应。

据保险行业协会去年发布的一期“寿险电销行业市场报告”显示,自2018年伊始,保费收入来自电销业务的25家人身险公司,较之前一年同期减少4家。有业内人士认为,电销渠道正在慢慢进入瓶劲期,这种投入少产出高的运营模式正逐渐萎缩。

面对主力渠道的发展现状,未来大都会人寿战略是否将有所变化,公司将何去何从?

副总兼主渠道负责人出走

“李佳办理入职了,负责水滴保险商城的电话销售业务,把长期险做起来。”近日一位水滴筹内部人士向《财联社·保险频道》记者透露。

“6月中下旬公司内部正式发通知说明,李佳已经离开公司,她是6月底离职。”之前一位大都会人寿内部人士对记者表示。

据媒体公开报道,从2003年公司创立伊始,李佳带领团队以每年40%左右的速度增长,电话行销4年盈利。李佳在大都会人寿深耕8年,并将电销发展为该公司的第一大渠道,在该公司保费业绩占比超50%。2019年一季度偿付能力报告显示,李佳自2011年7月28日担任大都会人寿副总经理,是公司首席直销行销及数字营销运营官。从2018年1月至11月兼任湖北分公司总经理。记者了解到,在前一任CEO谭强离职后,公司内部曾传闻李佳将为CEO人选。

记者根据大都会人寿年报数据统计,2010年至2018年,该公司的保险业务收入分别为7.18亿元、31.75亿元、46.62亿元、56.70亿元、67.53亿元、75.44亿元、85.74亿元、100.4亿元、116.02亿元。其中,2010年至2016年电话行销和公司直销保费分别为3.91亿元、19.06亿元、28.64亿元、34.40亿元、40.38亿元、44.52亿元、48.17亿元。该渠道保费贡献占比分别为54.46%、60.03%、61.43%、60.67%、59.80%、59.01%、56.18%。

值得注意的是,以上数据来看,大都会人寿的“电话行销和公司直销保费”占总保费比重呈逐年下降趋势。并且,自2017年起,该公司年报统计口径发生变化,未再公布上述渠道保费收入及占比情况。但一位知情人士对记者表示,目前的占比仍在50%以上。

大都会人寿的电销渠道不仅面临内部的人事动荡,外部来看,整个电销渠道目前也遇了发展瓶颈。

“从整个电销行业来看, 2017年、2018年发展都不太好。随着这些年移动互联网的普及,现在行销电话大家都不怎么接了,手机每个月的流量费比电话通话还要高,所以传统的电销从发展模式上讲,不会有太大的发展。现在各家公司更多的都是在做电网融合,而不是单纯地发展传统电销。”一位大都会人寿内部人士表示。

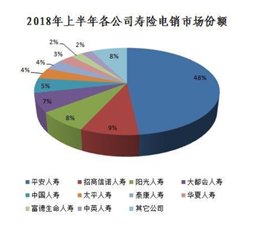

(2018年上半年各公司寿险电销市场份额)

根据保险行业协会发布的《2018年上半年寿险电销行业市场报告》显示,保费收入来自经营电销业务的25家人身险公司,较去年同期减少4家,其中中资公司14家,外资公司11家。大都会人寿在经营电销业务的25家人身险公司中,规模保费排名中位列第4,占寿险电销市场7%的份额。

一位知情人士告诉记者:“前期做电销资源相对来说比较丰富,后期电话名单资源消耗差不多了,也就没有那么快增长。前期属于比较粗放的增长,后期都是想办法做名单的细分,包括客户的经营等各方面的措施来提高转化率。在大都会这个业务模式很成熟,只是说发展可能不会像网销那么快,毕竟网销目前没有成型的模式,存在很大不确定性。”

“大都会人寿也曾有过小规模的电商融合尝试,目前在规划这方面的业务,后面可能会有所发展。但现在还是渠道内部在规划设计,最终方案还没在公司公布。”上述大都会人寿内部人士表示。

“一些规模比较大的公司,可以有资金支持在技术运用上做新尝试,但像中美联泰大都会人寿这些规模的公司可能在这方面投入有限。公司未来重点更多的可能是做传统渠道,这对公司的贡献会更直接一些,在电销网销渠道可能有更多创新业务模式的探索。”上述大都会人寿内部人士表示,“从目前来看,公司还没有什么特殊动作,在维持现状。”

复旦大学保险系副教授陈冬梅对《财联社·保险频道》记者表示,“目前因为互联网保险更具有优势,使得电销没有那么大的吸引力了。互联网保险很多采取了场景化嵌入的模式,让客户能够很便捷地买保险。电销现在都是采取打电话出去给目标客户这种方式,现在各种各种的手机APP在投保、理赔、客服方面都非常地方便,而且能满足很多的需求,而电销就显得功能比较单一。”

此外,她认为电销实际上可以作为一种补充模式,可以让更多的消费者打进来咨询问题,而且可以回答一些细节的问题,这个比机器咨询有温度。也就是说在过去我们电销主要是把电话打出去,向顾客去营销某类保险,未来可以作为一个客户打进来,向保险公司来咨询和了解的这样一个工具,这样还是能发挥很大的作用。

“电销萎缩或者不能持续,一方面是减掉的电销产品部分被互联网产品取代;另一方面,特别复杂的产品通过这个渠道也卖不出去。这个渠道如果卖不了稍复杂的产品,对公司利润也比较小,可能就不受公司重视。”对于电销渠道发展阻滞原因及在公司战略中的地位,上海对外经贸大学保险系主任、中国保险学会理事郭振华如是认为。

行业内电销转电网融合已经有几年时间,目前的问题在于保险公司的网销靠的仍是高价流量的购买,真正的网销模式并未成型。

三大渠道均面挑战

根据大都会人寿官网公布信息,该公司三大营销渠道分别为:顾问行销渠道、直效行销及数字营销渠道、银行保险渠道。

其中,“直效行销及数字营销渠道”是目前保费贡献量最大的渠道,其创始负责人出走加之行业趋势对公司是怎样的影响,目前尚不明确。

“这个短期来看估计没什么影响,国内不管是高管还是员工,很多事情还是要向美方股东汇报得到审批才能做,一个大的公司只要流程制度很成熟,其实受个人影响还是比较小的。”一位知情人士向记者透露。

另外,与其它多数合资公司着力发展个险渠道不同,一位内部人士对记者表示,大都会人寿的个险渠道近年一直没有发展起来。另据记者了解,大都会人寿中国集群总经理兼顾问行销渠道负责人刘兴科也于去年离职,赴友邦保险。

除此之外,之前一直与大都会人寿合作的渣打银行与友邦签署排他协议,大都会失去了银保渠道的主要合作伙伴。

“合资公司喜欢找合资银行,合资银行上规模的只有渣打、花旗、汇丰。渣打只在友邦没有分支机构的地区卖其他公司产品。中宏人寿与星展签订战略协议,但星展本来业务就少的很。”对于合资公司银保渠道的发展情况,一位合资公司银保渠道负责人对《财联社·保险频道》记者表示。

尽管电销行业整体遭遇瓶颈,但个险渠道发展需要时间积淀,而银保渠道在保险业本来价值低,也并非价值型公司的首选。路行至此何去何从,是大都会人寿必须面对的课题。

自2016年下半年大都会人寿前任CEO谭强离职,2017年孙思毅上任后,该公司各主要部门负责人陆续出现人事更迭,如个险渠道的刘兴科、银保渠道魏宗元、团险渠道兼健康险总经理程玉珍,江苏、浙江两地的分公司负责人及部分班子成员,以及此次的李佳等人。

至于,公司是否会借个别人员变动之机调整渠道战略,大都会人寿表示不便回应。

从一个更长时间段更能看出趋势,记者查阅大都会人寿2014年至2018年年报数据发现,人事的频繁变动似乎并未影响其业绩。据年报披露数据显示,自2014年以来其保险业务收入持续上升,分别为67.53亿元、75.44亿元、85.74亿元、100.40亿元、至2018年为116.02亿元;投资收益分别为9.22亿元、11.77亿元、13.28亿元、15.19亿元、至2018年为17.68亿元,净利润从2014年的3.84亿元增至去年的15.96亿元。

但与此同时,其退保金、赔付支出、手续费及佣金支出、业务及管理费等几项成本项也增加显著。

其中,退保金从2014年的4.92亿元上升至2018年的8.13亿元;赔付支出由2.41亿元飙升至18.09亿元;手续费及佣金支出从6.23亿元增加至18.41亿元;业务及管理费从14.37亿元增加至去年的19.42亿元。

并且,根据大都会人寿2019年1季度偿付能力报告,其1季度保险业务收入为32.63亿元,同比微增2.77%;净利润为2.90亿元,同比减少37.77%。