68家信托公司实力最新排名!中诚信托等实际控制人都是谁?

摘要 作为中国金融行业的重要支柱之一,信托业一直备受关注。历经历史上的数次波动与整顿,信托机构也从曾经上千家减至现在的68家。他们的实力哪家强?注:1、以上统计数据均由企业预警通APP通过公开渠道获取。2、数据统计口径为合并报表。那么,这68家现存的信托公司层层穿透至底层,实际控股的都是谁?目录1.政府机

作为中国金融行业的重要支柱之一,信托业一直备受关注。历经历史上的数次波动与整顿,信托机构也从曾经上千家减至现在的 68 家。他们的实力哪家强?

注:

1、以上统计数据均由企业预警通APP通过公开渠道获取。

2、数据统计口径为合并报表。

那么,这 68 家现存的信托公司层层穿透至底层,实际控股的都是谁?

目录

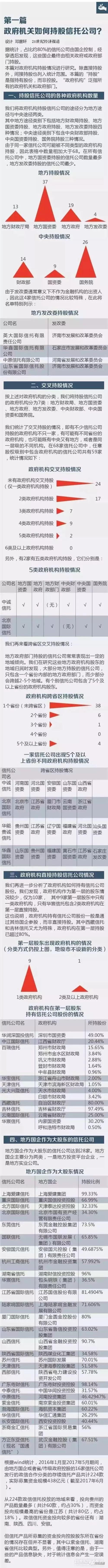

1.政府机关如何持股信托公司?

2. 民营和外资如何持股信托公司?

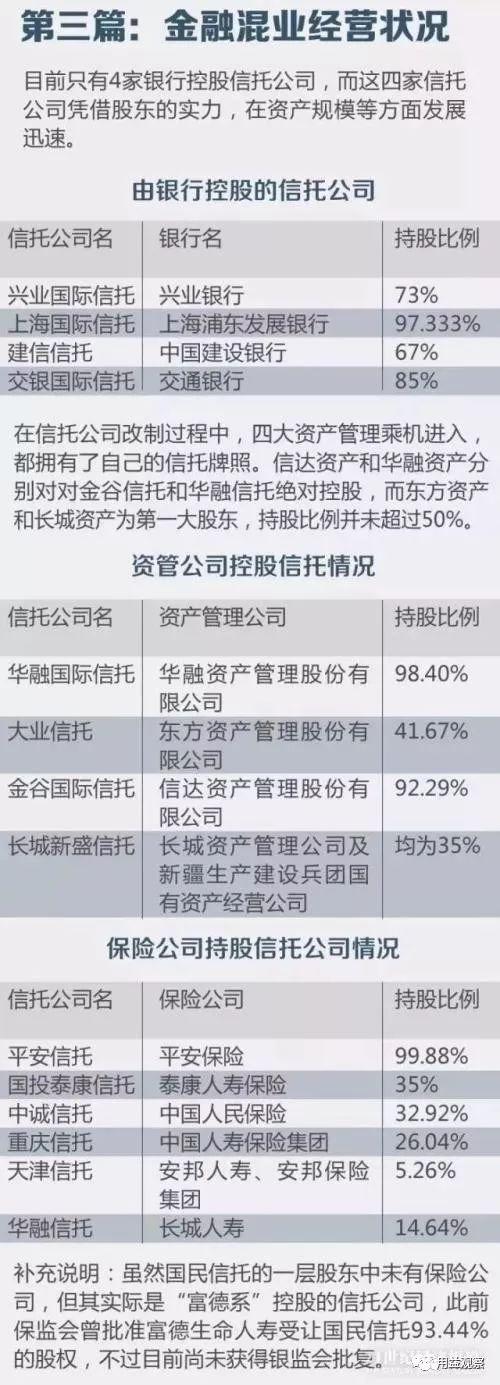

3. 金融混业经营状况

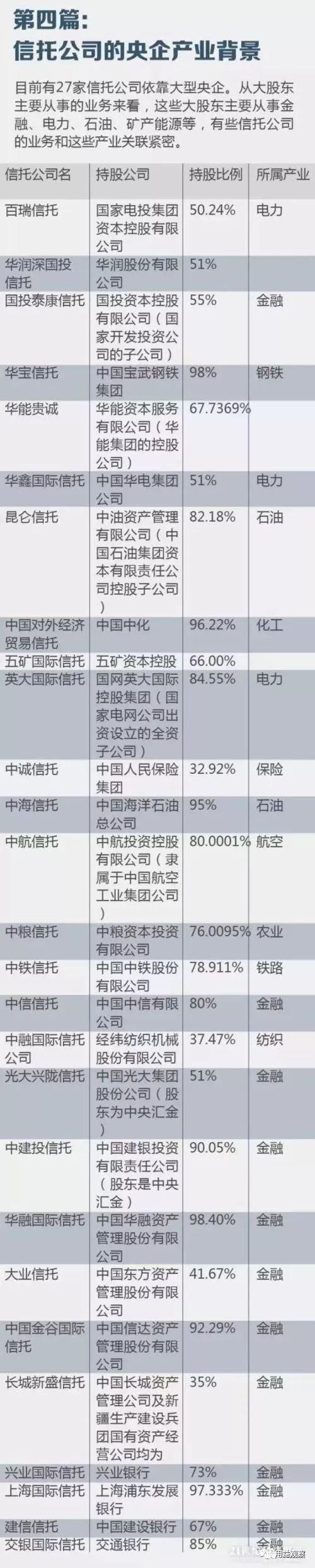

4. 信托公司的央企产业背景

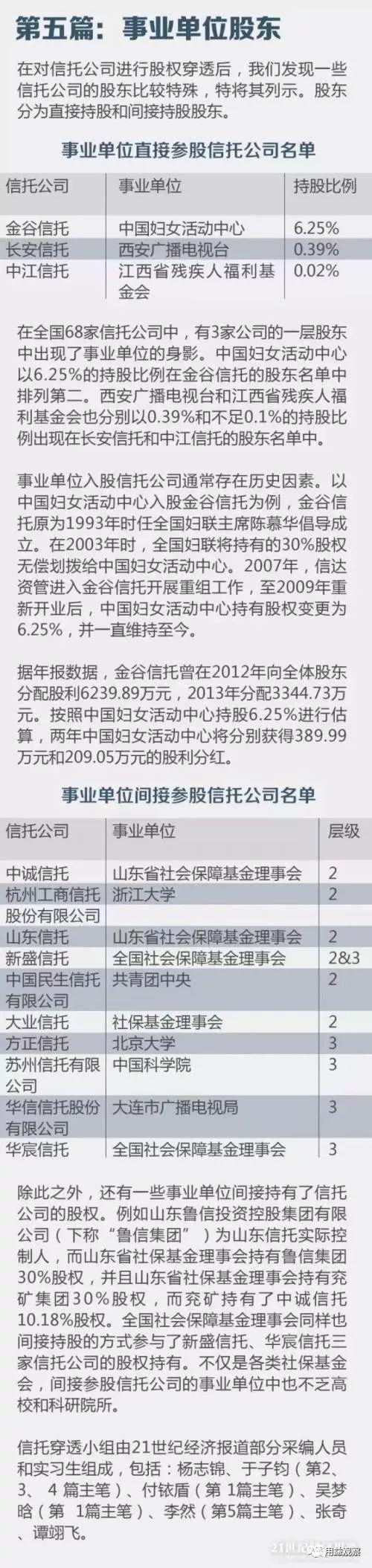

5. 信托公司的事业单位股东

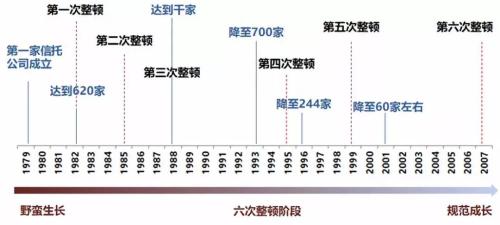

作为中国金融业的支柱行业之一的信托业,自 1979 年至今的 38 年间,共历经数次整顿。最终,信托机构从上世纪 80 年代的上千家减至现在的 68 家。

从整个发展历程来看,信托业经历了从野蛮生长到规范成长这一过程。

1979年10月:中国第一家信托公司成立。

1982年底:全国各类信托机构数量达到620多家。

1988年高峰期:全国信托机构数量达到上千家。

在信托行业盲目发展的同时,监管层进行了六次严厉整顿,大量信托公司相继被清理出局,2007年第六次清理后,银监会不再新批信托公司牌照。

可以说,当前的68家信托公司,是经历了“历史磨难”后幸存下来的,百里挑一,并已经获得了监管层的认可。

再加上信托牌照独特的属性(唯一能够横跨货币市场,资本市场和实业投资领域进行经营)赋予了信托功能的多样性和运用的灵活性,更加凸显了信托牌照的价值。

近年来,监管机构不断加强对金融机构及产品的监管,尤其是要求进行穿透式监管。基于此,我们对全国 68 家信托机构进行了股权上的穿透和分析——层层追踪,直至底层。

如其他的金融细分行业一样,信托行业呈现了高度的国有化控制特征。我们按照股东结构图进行分析,直接控股的称为第一层股东,依次类推。多数信托公司一层股东数在 5 家以内,占比达到 63%,16 家公司在 5-10 家之间。但有两家公司的一层股东数就超过了 30 家。

我们发现,共 53 家信托公司由国企控制(占比约 78%),其中中央政府(包括部委)25 家(占比 37%),地方政府 28 家(占 41%)。民营企业作为实际控制人的信托公司家数为 11 家。

还有 4 家的实际控制人较为特殊,如渤海信托的实际控制人为海南省慈航公益基金会;爱建信托的实际控制人为上海工商界爱国建设特种基金会;重庆信托的实际控制人为 TF-EPICO.,LIMITED,由于 TF-EPI 属于离岸公司,最初由同方股份(600100,诊股)控股,现已难以查出其具体股东情况;中泰信托的实际控制人也十分特殊,其一层控股股东为中国华闻投资控股有限公司,而这一公司由北京国际信托百分之百控股,业内人士称,实际上是信托计划持股,而背后的委托人未知,因此实际控制人成疑。

本报告试图从国有、民营和外资,金融混业,产业背景等多个角度对信托行业全貌进行分析。相关数据来自国家企业信用信息公示系统、天眼查及相关信托公司年报。

下一阶段的中期展望

自2018年以来信托业经营与监管环境的调整传递出下一个阶段悄然开启的信号。资管新规以及相关信托细则的出台对此具有标志性意义。对于新制度环境的影响,可以从两种角度来理解。与上一阶段相比它变化显著,但与四十年前筹备中信公司时业内精英赴海外考察看到的海外信托制度相比仍然存在较大差距。因此,当前不仅无法预测下一阶段的持续期,也不宜参照海外经验想当然地憧憬信托业的长期未来。下面将着重立足于未来3~5年的中期视野进行展望。这种期限在很大程度上充当过渡期。

我们基于上一阶段的事实及情景变化来推测未来中期的重要背景环境及业态边界变迁。第一,社会资金过剩的阶段特征已经演变为宏观经济与资产市场滞胀。经济增速与投资回报率的持续下降仍将压制社会资金向实体经济的流入。伴随宏观负债率的高企及上升,经济与金融形势频繁在胀与缩之间切换。这种背景影响到主营信托业务的市场需求,具体表现为那些类似银行或投资银行风格的金融信托业务面临着低回报率与风险频繁暴露的挑战。第二,金融自由化的退潮与金融监管的加强已经明朗。参照美国金融业在次贷危机之后持续数年的负增长表现,新制度环境的紧缩效应不容小觑。在存量博弈格局中,国内政策支持下的资产证券化业务可能是一个例外。

作为上述制度环境的延伸,资产管理业务产业组织结构的调整及其重要影响更加值得关注。信托业将在更加剧烈的同业竞争中重新探寻自己的业态边界。当银行理财业务被认定为信托关系以及银行理财子公司被赋予牌照优势之后,信托业在资管业务领域的地位及业态边界进一步收缩。该领域的营业信托机构呈现出信托业、基金业、银行理财业的三分天下格局。再考虑到证券业与保险业的分支,可以说,未来中期内资产管理领域的信托业务产业格局有望重现历史,即信托公司专营与其他机构兼营的格局将进一步凸显出来。上述背景下的同业竞争也将推升该领域的行业集中度。优秀的营业信托机构,通过同业及上下游行业兼并做大做强的机会上升了。

因此就不难理解一些业内人士将信托业转型发展的希望寄托于信托法的修订,以期开辟新的业态边界来缓解旧业务受到的挤压。信托机制除了在金融领域发挥投融资功能之外,还有更广阔的应用和更丰富的功能。例如,信托在公共和私人领域财产、财产权及相关事务管理中的应用。对信托业而言,我国社会财富传承与事务管理已经成为长期视角下可见的重要背景环境。近些年来,家族信托与公益信托业务的增长已经可以让人为此窥豹一斑。当然,这些需求的真正释放还需要革新基础性的信托制度——某个新阶段的标志性事件、