打破“规模魔咒”!那些收益超100%的私募都在买哪些股?

摘要 “五穷六绝七翻身”,冲锋在前线的5月收官已久,紧跟其后的6月似乎也并不尽如人意,市场最终以19.4%的累计涨幅结束了上半年。7月初的开门红令不少投资者都对下半年市场充满了期待,但随后突如其来的调整也让投资者再次感到措手不及。回顾过去的半年,A股经历过一季度的疯狂,也经历过二季度的“痛”。以沪指为例,

“五穷六绝七翻身”,冲锋在前线的5月收官已久,紧跟其后的6月似乎也并不尽如人意,市场最终以19.4%的累计涨幅结束了上半年。7月初的开门红令不少投资者都对下半年市场充满了期待,但随后突如其来的调整也让投资者再次感到措手不及。

回顾过去的半年,A股经历过一季度的疯狂,也经历过二季度的“痛”。以沪指为例,一季度涨幅高达23.9%,二季度下跌了3.6%。上证指数、深证成指和创业板指,分别以19.4%、26.8%和20.9%的涨幅收官上半年。

各大概念板块在上半年层出不穷,月月刷新,1月智能家居、2月彩票、3月工业大麻、4月猪肉、5月稀土永磁、6月黄金,中间还伴随着柔性屏、OLED、边缘计算、数字孪生……各种题材概念轮番上场,让市场变得“高深莫测”,伴随着科创板的疯狂开市,市场下半年将会怎么走成为了众人关注的焦点,哪些策略会值得关注,又有哪些板块值得期待?

股票策略赚钱效应显著

截至2019年6月底,中国证券投资基金业协会已登记私募基金管理人24304家,已备案私募基金77722只,管理基金总规模13.28万亿元。而同期,共有135家公募基金管理人,合计管理基金数量5547只,管理基金资产13.41万亿元。由此可见,私募基金与公募基金的规模差距正在不断缩小,私募的八大策略也在市场上大放异彩。

一扫2018年跌跌不休的阴霾,A股成为全球表现最好的市场之一,在市场赚钱效应显著之下,私募基金行业也跨越寒冬迎来小阳春的喜悦,股票、债券、CTA等八大私募策略在上半年全部实现正收益,相比去年同期得到了大幅好转。

在A股市场整体向上的市场氛围下,股票策略无疑在各大策略中拔得头筹。根据私募排排网公布的数据可以看到,上半年表现最好的策略是股票策略指数,涨幅高达15.42%,虽然与同期的沪深300指数还存在一定的差距,但与去年惨淡的跌幅相比,已经十分喜人。值得注意的是,在股票策略中,有高达89%的产品实现了正收益。

在2018年的市场中,股票市场表现较为惨淡,有高达87%的股票策略私募基金出现了亏损,受二级市场低迷影响,其在去年全年的跌幅为-15.93%。而在今年上半年,股票策略交出了喜人的成绩单,尽管在第二季度出现了下跌,但依旧以15.46%的正收益率在八大策略中位居榜首。整个上半年,只有10.87%的产品收益率为负,接近9成的股票策略私募基金收益率为正,其中大部分产品收益率分布在10%至30%之间,高收益率的产品数量同比大幅增加,赚钱效应十分显著。

打破“规模魔咒”,头部私募长期跑赢大盘

在私募江湖中,流传着一种说法,那就是“规模魔咒”,说的是伴随着基金管理规模的逐步增大,基金的业绩将会出现大幅下滑。可事实果真如此吗?

在2018年的时候,百亿股票私募曾经几乎全部折戟,部分私募甚至损失惨重。但在今年上半年,备受关注的百亿私募机构却交出了一份极为优异的答卷,作为私募行业的风向标,上半年百亿私募整体业绩十分出色,并未陷入“规模魔咒”的泥泞中。

根据私募排排网统计数据显示,截止2019年6月底,管理规模在50亿以上的证券类私募有24家,大部分机构都是在2010年之后成立。其中最为年轻的机构是在第二次股灾即2015年成立的基岩资本,仅仅只用了四年的时间就成为了50亿规模以上的头部私募。这24家私募在今年上半年的平均收益是16.35%,表现得最好的是老牌私募景林资产,其在今年以来股票策略私募基金产品的平均收益高达35.76%。

“规模魔咒”是否存在呢?从股灾之后的这三年时间来看,这24家管理人的平均收益率为37.46%,大幅跑赢同期沪深300指数的21.30%,具体到每年的情况来看,这些私募平均都能跑赢市场指数,超过一半的私募表现优于市场。作为后起之秀,基岩资本以高达131.63%的收益率位居近三年收益的榜首,再将时间拉长到五年来看,排名前十的私募在近五年的平均收益都超过了100%。

在选股上,基岩资本向私募排排网介绍,会从两个维度去看公司股票,一个是股票是否被市场低估,另一个是企业本身是否具备足够的长期成长能力。无论是企业的概念,还是行业的市场容量,都要足够的丰富,核心团队能否为长期利益而牺牲短期利益也是重要的考量因素。此外,基岩资本作为企业的基石投资者可以在企业上市前以较低的价格锁定一部分股份,这一价格上的优势为今后投资回报的实现提供了保障。

调研热情高涨,明星私募青睐科技、消费股

上半年的市场行情剧烈震荡,但却没有削减私募基金调研上市公司热情。根据数据显示,今年以来已经有多达1951家私募参与调研了703家上市公司,也许是趁着震荡调整之际,私募趁机调仓换股。

而在这些被调研的上市公司中,其中有80家在半年报业绩预报中预计可以实现翻倍的增长,尤其是对于那些被明星私募调研的企业,往往都能在“明星效应”的发酵下迎来一轮行情。2019年接待私募数量最多的10家上市公司中,中小创公司就占据了8席,海康威视(002415,诊股)、汇川技术(300124,诊股)、迈瑞医疗(300760,诊股)年内接待私募机构数量最多,均超过200家。

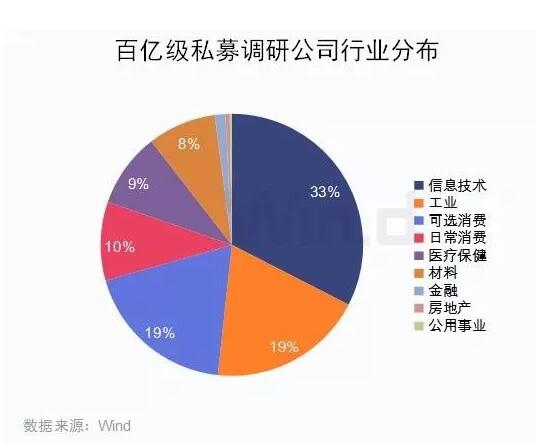

在参与调研的这1951家私募基金中,不乏千合资本、星石资产、景林资产、高毅资产、淡水泉投资等明星私募的身影,这些百亿级明星私募在今年累计调研了189家公司,主要分布在信息技术、工业和消费行业。其中,高毅资产、景林资产、重阳投资、上海朱雀投资和展博投资等5家百亿级私募机构还联合调研了立讯精密(002475,诊股)。

由此可见,百亿私募尤其青睐科技、工业和消费股,而这些板块在今年的表现也的确不负所望。按照申万行业分类(1级)来看,食品饮料涨幅最高,为64.48%,紧随其后的是农林牧渔和非银金融,涨幅分别为46.72%和40.19%。

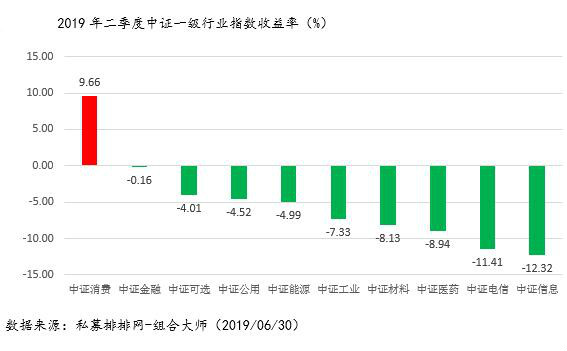

而从中证一级行业指数来看,中证信息行业在第一季度以平均46.62%的表现排名第一。二季度各大板块均出现了调整之际,消费板块独立独行,部分白酒类个股股价不断创出历史新高。整个消费行业指数在二季度以9.66%的涨幅位居第一,也成为上半年行业指数涨幅的第一。

对于A股市场未来的投资,高毅资产董事长邱国鹭表示,对于A股市场未来中长期表现比较乐观,将继续聚焦金融地产、品牌消费和先进制造这三大领域,目前A股市场上的大金融板块、优秀银行股和保险股依然低估。

对于下半年投资者可以聚焦的板块,星石投资董事长江晖认为,未来从中央到地方的政策都可能对标科创板,支持主板、中小板、创业板中具备科技优势或潜力的企业,范围可能包括专利保护、市场建设、工商税法等,这也有望带来新一轮科技上升周期,引导资金流向A股所有的优质科技股,甚至带动优质成长类企业的估值重构,相关企业成长空间扩大。

基岩资本副总裁范波也看好科技板块,其认为业绩增长确定的板块里面的龙头公司,增长比较明确的科技行业里面的白马股,将有比较大的机会。目前基岩重点布局的就是科技板块里面的龙头股,市值100-500亿之间的隐形冠军,比如PCB产业链里面的一些公司,看好下半年市场会有比较好的机会。