KKR、黑石、凯雷接连宣布放弃合伙制 美国PE界发生了什么?

摘要 2019年7月31日,美国PE巨头凯雷在发布上半年财报的同时,宣布将改革目前有限合伙制的上市架构,回到公司制(FullC-Corporation)。此前黑石、KKR已经完成了改制,美国的上市PE巨头们正在集体向公司制回归。这一场席卷美国PE行业的改制运动,源起2017年底的美国税制大改革,公司制PE

2019年7月31日,美国PE巨头凯雷在发布上半年财报的同时,宣布将改革目前有限合伙制的上市架构,回到公司制(Full C-Corporation)。此前黑石、KKR已经完成了改制,美国的上市PE巨头们正在集体向公司制回归。

这一场席卷美国PE行业的改制运动,源起2017年底的美国税制大改革,公司制PE的税率从35%大幅削减至21%。这让公司制PE的税率变得非常有竞争力,反应灵敏的各家PE巨头很快就行动了起来。

当然需要指出的是,所谓改制针对的是管理公司,也就是GP层面,基金层面的架构不受影响。这一点此前被很多中文媒体混淆了。

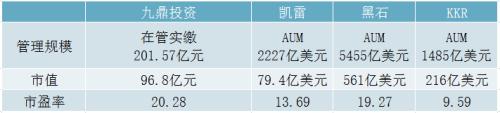

“四不像”上市后遗症:市盈率不及九鼎一半

要理解改制,必须回溯一下美国PE巨头们的上市历程。

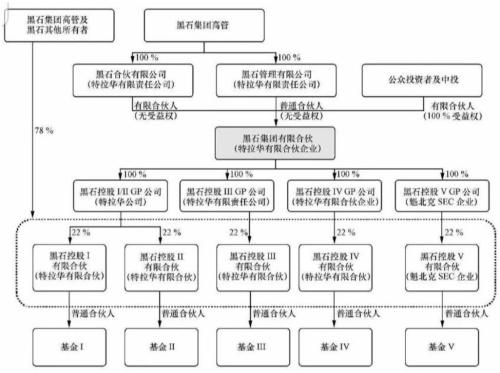

2007年,黑石集团在纳斯达克上市,成为第一家上市的美国PE巨头。由于PE业务的特殊性,同时也是出于避税的考虑,黑石设计了一套复杂的上市架构。简而言之,黑石集团的上市主体是一家有限合伙企业,在股票市场上发行和交易,是这家有限合伙企业的LP份额。

黑石集团上市结构(《私募股权投资管理》,欧阳良宜著,北京大学出版社)

黑石设计的这套架构在美国PE行业大受欢迎,此后KKR、凯雷相继上市都原样复制。它几乎成了美国PE机构IPO的通用架构。

这套架构的优点非常多,由于各层主体都是有限合伙企业,具有所谓税收穿透的特点,避免了双重征税乃至多重征税。

但是,自它诞生之日起,非议的声音就没有断绝过。有限合伙制的上市架构中有些类似AB股的“同股不同权”架构。但在AB股架构中,B股持有人的投票权虽然很低,却也不是0。而在有限合伙制架构之下,LP份额的持有人却对公司治理毫无话语权。批评者认为,LP既缺乏法律上的自我保护权利,没有公司治理的投票权,也难以追究GP法律责任。LP份额单位是公众投资者无法理解的复杂金融产品,不应该面向公众发售。

实际上,这些上市PE机构在美国资本市场上一直不太受欢迎,市盈率多在十多倍徘徊。各家PE的高管们对此抱怨了十来年。

中美各主要上市PE机构估值比较(截至8月2日,以上市所在地货币计价)

黑石等PE巨头尽管收入规模巨大、利润丰厚,却因为“怪异”的上市架构而被绝大多数头部位基金(long-only)、指数基金/ETF排除在投资范围之外。而它们是美国股市的主要参与者,持有美国上市公司约六成的股票。

因此,黑石们对有限合伙的上市架构也并不满意,但因为高昂的公司税,只能两害相权取其轻。

改制将释放美国PE股价

2017年底,美国国会通过了“史上最大的税收减免法案”,将公司税的税率从35%大幅削减至21%。

一石激起千层浪,在新的税率之下,美国的上市PE们再也没有必要保留不讨好的有限合伙制上市架构了。一场改制运动迅速发起。2018年2月,ARES宣布放弃合伙制。2018年5月,KKR宣布放弃合伙制。2019年4月,黑石也宣布放弃合伙制。

改为公司制之后,之前困扰这些上市PE巨头的那些争议都将不复存在,一个最为直接的好处就是提振股价。

改为公司制之后,这些PE巨头将能够被罗素、标普等指数纳入,这将带来海量的投资者。黑石测算,过去能投资于黑石股票的资金规模仅有4.5万亿美元,而改为公司制后,这一数字将翻倍,达到9万亿美元。凯雷的测算结果是,改为公司制后,超过7万亿美元的各类基金将能够把凯雷的股票纳入投资组合,这将显著提高股票交易的活跃度和流动性。

这些巨头们认为,这会是“释放股票价值的最好办法”。

详解美国PE税

在改制之前,采用有限合伙企业形式上市的PE,需要为基金管理费收入缴纳企业税。但是,作为收入大头的业绩报酬收入,却无需缴纳企业税,这就是所谓的“税收穿透”。而公司制的PE,则需要为所有的收入缴纳企业税,这也是为何黑石当年要费尽心思以有限合伙制上市。

2017年底美国税改之后,公司税削减至21%。用黑石集团公告中的话来说就是,公司制PE的税负变得“可以接受了”。根据凯雷的测算,改为公司制之后,针对全部PE的税收,在改制的第一年上升幅度在个位数。

中国的基金管理公司多数为公司制的,需要缴纳一般公司的各项税收。其中企业所得税一项税率为25%,另外还可能需要缴纳增值税,税率一般为6%。

以上是GP层面。在基金层面,如果是有限合伙制基金,美国的LP们需要缴纳资本利得税,一般按长期资本利得缴税(持有期超过一年),如果收入额较低税率可以是0,当然最为常见的税率是15%、20%两种。

在中国,如果是个人LP,按最新政策,实行两种税率由基金自行选择。其一为20%税率,但亏损不能跨年结转,不能扣除管理费和carry;其二为5%-35%累进税,可以跨年结转、扣除管理费和carry。另外,部分基金收入也需要缴纳6%的增值税。

因为美国的资本利得税率比工资税(最高可达35%)更低,因此在美国有限合伙企业常被富人用作避税工具,曾被奥巴马痛批为美国税收体系的漏洞。美国历史上,针对资本利得税率改革的方案层出不穷。最近一次接近成功的尝试是2010年的“美国就业与修补税法漏洞法案”,试图对盈利丰厚的私募基金行业提高征收税率,但在参议院差三票未通过。

反对的议员认为,PE是资本主义鼓励创新与冒险的一大特色。不计其数的小企业正是由于受到PE的一路支持,而成长为全球级的重要企业。美国不少高科技企业,如苹果、CISCO、GOOGLE等,背后都有“冒险犯难”的PE的身影。何况,这些“风险”投资基金也需要为自己所承担的风险负责。因此,对PE实行重税,对美国的产业转型将会产生极大的打击作用。同时,扶植新生企业所带来的新增就业,也将受到严重打击。