万众瞩目!刚刚,上交所官宣:科创板3过3

摘要 6月5日,科创板终于迎来了第一批上会企业,微芯生物、安集科技、天准科技,3家企业分别属于生物医药、半导体、高端装备。经上交所科创板会议审议,深圳微芯生物科技股份有限公司、安集微电子科技(上海)股份有限公司、苏州天准科技股份有限公司等3家企业全部过会。值得注意的是,毕马威华振会所参入了本次3家科创板上

6月5日,科创板终于迎来了第一批上会企业,微芯生物、安集科技、天准科技,3家企业分别属于生物医药、半导体、高端装备。经上交所科创板会议审议,深圳微芯生物科技股份有限公司、安集微电子科技(上海)股份有限公司、苏州天准科技股份有限公司等3家企业全部过会。

值得注意的是,毕马威华振会所参入了本次3家科创板上会中的2家企业,可谓是今天科创板的最大赢家,当然是靠实力说话!而安信证券保荐的微芯生物是科创板过会的第一家企业!

这3家最早过会企业都不是来自3月22日首批获受理的9家企业。从营收规模来看,2018年3家企业的营收规模均超1亿元,其中,天准科技以5.08亿排第一;3家企业全部实现盈利,但是盈利规模都未破亿,也不是最拔尖的,但是最终能第一批上会,足已说明其三家的实力本身就不容小视。

本次参与审议的5名上市委委员分别为陈瑛明、周芊、陈春艳、郭雳和祝小兰的资料如下:

科创板上市委2019年第1次审议会议结果公告

上海证券交易所科创板股票上市委员会2019年第1次审议会议于2019年6月5日下午召开,现将会议审议情况公告如下:

一、审议结果

(一)同意深圳微芯生物科技股份有限公司发行上市(首发)。

(二)同意安集微电子科技(上海)股份有限公司发行上市(首发)。

(三)同意苏州天准科技股份有限公司发行上市(首发)。

二、审核意见

(一)深圳微芯生物科技股份有限公司

- 报告期内,发行人2016年至2018年扣除非经常性损益后归属于母公司股东的净利润分别为502.60万元、1130.00万元、1897.61万元。请发行人结合2019年生产经营情况以及未来产品开发和销售预计情况、研发项目和在建工程预计完成情况、深圳坪山生产基地用房土地使用权取得成本、代建成本预计情况等,补充披露未来是否存在亏损的较大可能性,如存在,相关信息披露和风险揭示是否充分。请保荐机构核查并发表明确意见。

- 请发行人补充披露《深圳市坪山区人民政府关于微芯生物制药厂区的情况说明》的相关内容。

(二)苏州天准科技股份有限公司

- 请发行人补充披露对存货相关会计处理必要的风险提示。

- 请发行人补充披露与可比公司的产品和技术基础存在的差异。

三、上市委会议提出问询的主要问题

(一)深圳微芯生物科技股份有限公司

- 报告期内,发行人2016年至2018年扣除非经常性损益后的归属于母公司股东的净利润分别为502.60万元、1130.00万元、1897.61万元。请发行人代表结合2019年生产经营情况以及未来产品开发和销售预计情况、研发项目和在建工程预计完成情况、深圳坪山生产基地用房土地使用权取得成本、代建成本预计情况等,说明发行人未来是否存在亏损的较大可能性,如存在,相关信息披露和风险揭示是否充分。请保荐机构发表明确意见。

(二)安集微电子科技(上海)股份有限公司

- 报告期内,发行人的研发费用分别为4288万元、5060万元以及5363万元,占营业收入比重均超过20%,主要由人力成本、物料消耗、折旧与摊销等构成,其中,在研发费用中的折旧和摊销占到发行人总折旧摊销的70%左右。截至2018年12月31日,发行人及其子公司拥有授权发明专利190项,但均为2014年及之前取得。请发行人代表进一步说明:(1)研发费用中的折旧摊销占公司总折旧摊销金额比较高的合理性?是否存在将实际生产用设备折旧计入研发费用,从而导致毛利率虚高的情形?(2)研发费用的加计扣除数与实际归集的研发费用存在较大差异的原因及合理性。请保荐代表人发表明确意见。

- 请发行人说明光刻胶去除剂和CMP抛光液产品的相关性,是否有副产品,如有,在发行人财务报表中的反映情况,发行人现有项目是否取得相关环保部门的批准。请保荐代表人发表明确意见。

(三)苏州天准科技股份有限公司

- 招股说明书披露,发行人行业定位为机器视觉行业,视觉传感器是整个机器视觉系统信息的直接来源,是机器视觉行业的关键要素,但发行人报告期内未使用自产传感器。另,国内上市公司中目前尚未出现以机器视觉为核心技术或与公司主营业务相同的企业。但发行人的主要竞争对手部分又披露了精测电子、赛腾股份等公司,并将这些公司作为可比公司进行数据比较。请发行人代表说明:(1)发行人自主研发的视觉传感器产业化生产存在哪些困难和不利因素,发行人未来是否仍将采用外购核心零部件的经营模式。(2)行业分类和产业链定位的准确性,及相关信息披露的准确性。(3)发行人提供的产品、技术基础与可比公司是否存在重大差异。请保荐机构发表明确意见。

- 请发行人代表说明获得苹果公司及其供应商订单的稳定性,是否存在对发行人产品的需求上限,发行人玻璃及其他结构件检测装备是否存在其他供应商,发行人的产品是否存在被替代的风险,上述产品的后续研发能力。请保荐机构发表明确意见。

深圳微芯生物科技

2001年,鲁先平在深圳创立了微芯生物,其创始人和技术带头人均有海外任职的经历。注册资本为3.6亿元。微芯生物的主要产品是自主研究发现与开发的新分子实体且作用机制新颖的原创新药,包括肿瘤、代谢疾病和免疫性疾病三大治疗领域。

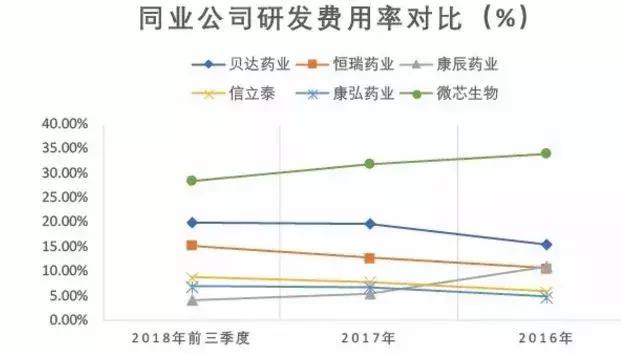

微芯生物在2016年至2018年的营业收入分别为0.85亿元、1.10亿元、1.47亿元,归属于母公司所有者的净利润分别为539.92万元、2590.54万元、3127.62万元,2018年研发投入占比55.85%。

微芯生物的股东共有28名。其中,第一大股东为博奥生物集团有限公司(下称博奥生物),持有的股份占比为11.92%。博奥生物的控股股东是清华控股有限公司,清华控股有限公司则是清华大学的全资子公司。第二大股东萍乡永智英华元丰投资合伙企业(有限合伙)持股比例为7.87%,第三大股东LAV One( Hong Kong)Co., Limited为注册于中国香港的有限公司,持股比例为7.04%。

微芯生物是典型的“三高”特点

第一高是研发投入。2016至2018年,微芯生物营收分别为8536.44万元、11050.34万元和14768.9万元,同期研发投入分别为2901.7万元、3521.58万元和4210.12万元。综合来看,研发投入占营收比例超55%。

第二高是依赖单一产品。已经商业化的西达本胺成为了该公司吸金产品,2016至2018年,上市产品西达本胺为其贡献的销售收入从65.32%增长至92.57%。

第三高是政府补助数额高:近三年,微芯生物分别获得政府补助118.16万元、1386.90万元、1161.88万元,分别占当期利润总额的21.88%、54.41%、36%。

安集微电子科技

安集微电子主营业务为关键半导体材料的研发和产业化,目前产品包括不同系列的化学机械抛光液和光刻胶去除剂,主要应用于集成电路制造和先进封装领域。

2016年至2018年,安集微电子营收分别为1.96亿元、2.32亿元、2.48亿元;净利润分别为3,709.85万元、3,973.91万元、4,496.24万元;2018年研发投入占营业收入的比例为21.64%。

安集微电子共有8名股东,其中控股股东Anji Cayman持股56.64%,为公司的境外控股股东,而Anji Cayman分别由RUYI、北极光、东方华尔等8名股东持股。此外,国家集成电路基金、张江科创、大辰科技、春生三号、信芯投资、安续投资、北京集成电路基金分别持有安集微电子15.43%、8.91%、6.03%、5.81%、4.79%、1.48%和0.91%股份。

其中,国家财政部、国开金融、中国烟草总公司分别持有国家集成电路基金36.47%、22.29%和11.14%股份;上市公司中信通讯、李永良、常熟开晟股权投资基金有限公司分别持有春生三号25%、8.33%和4.17%股份。

安集微电子表示,由于Anji Cayman报告期内无实际控制人,且由于公司现有8名股东之间无关联关系,且不存在一致行动关系,因此无最终股东控制发行人董事会。

苏州天准科技

从新三板摘牌的苏州天准科技股份有限公司专注智能工业的测量、视觉、自动化领域,为精密制造业客户提供工业自动化与智能化的产品与解决方案,主要产品为工业视觉装备、包括精密测量仪器、智能检测装备、智能制造系统、无人物流车等。

天准科技2016年、2017年、2018年分别实现营业收入1.81亿元、3.19亿元、5.08亿元,对应的净利润为3163.59万元、5158.07万元、9447.33万元。招股说明书显示,2016年至2018年,公司投入研发费用分别为4742.16万元、5956.22万元、7959.89万元,占同期营业收入分别为26.22%、18.66%、15.66%,年均复合增长率达29.56%。

天准科技的控股股东为青一投资,合计持有公司55.12%的股份。徐一华和其兄徐伟分别持有青一投资55%、45%的股权。公司实控人为徐一华,其通过青一投资、天准合智合计公司82.85%的表决权。

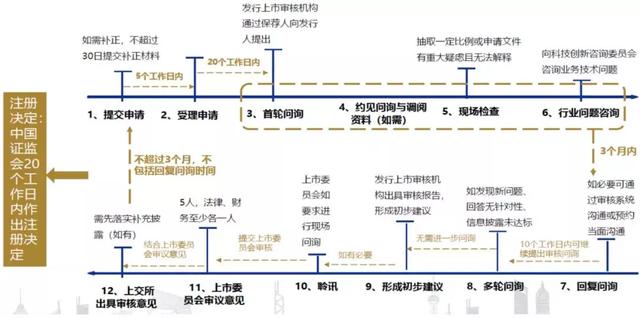

根据制度安排,科创板的发行上市审核要经过受理、审核问询、上市委审议、证监会注册、发行上市等5个环节。

至此,3家过会企业,距离注册及发行上市,仅一步之遥。“从法定时间推算,6月底开板在理论上已不可能,科创板上市开板已必然是7月份的事。十年前创业板首批集体挂牌是28家,预计科创板首批将在30家左右。”资深保荐代表人王骥跃预测。