股灾中只能认怂?NO!这类私募平均赚了5%,还有一批收益超10%!

摘要 厂长的话这几天股指期货要松绑的消息传得沸沸扬扬,监管层也表态了,说是要尽快恢复期指常态化交易。哎呦,今年这行情,股票多头策略几乎集体玩完,做量化对冲的阿尔法策略(市场中性策略)、股票多空策略产品的收益却好得不要不要的,股指期货一放开,对冲的成本更低了,铁定要大火一把。现在很多私募公司都在忙着发量化对

厂长的话

这几天股指期货要松绑的消息传得沸沸扬扬,监管层也表态了,说是要尽快恢复期指常态化交易。哎呦,今年这行情,股票多头策略几乎集体玩完,做量化对冲的阿尔法策略(市场中性策略)、股票多空策略产品的收益却好得不要不要的,股指期货一放开,对冲的成本更低了,铁定要大火一把。现在很多私募公司都在忙着发量化对冲产品,有基金经理已经在朋友圈里招呼“有代销能力的期货公司看过来”,厂长身边的很多朋友也在问这事。量化对冲产品的类型比较多,今天先主要说下上半年业绩最好的阿尔法策略产品。

阿尔法策略熬出头了

现在隔三差五就有朋友在厂长的知识星球里问到一些量化产品:

今年上半年,在“小苹果”的带动下,主观期货收益爆表。除此之外,业绩最好的就是阿尔法策略了,今年上半年阿尔法策略基金的平均收益为3.47%,规模5亿以上的,平均收益更是高达5.02%,有8只产品今年收益超过10%,表现最好的今年取得了21%左右的收益。对比之下,靠天吃饭的股票多头策略就太惨了,也难怪大家开始找点“非主流”产品了。

现在国内的相对价值策略产品主要有两类,一个是套利策略,另一个就是阿尔法策略。可能有朋友还不是很了解阿尔法策略,这个厂长来简单解释下。

投资的额外收益,一个叫β,跟着大盘吃肉喝汤赚的,另一个叫α,主要靠精选行业和个股来超越大盘获得收益。这个阿尔法策略,就是在买股票的同时,卖出等值的股指期货合约,和β说再见,通过选股能力来赚取收益,穿越牛熊。

比如,股市上涨15%时,期货上亏了,但股票组合上涨了20%,不考虑各种费用,超过的这5%就是他们的收益;股市下跌15%时,股票组合跌幅要小于指数,然后在股指期货上赚取收益。当然,这都是理想情况,上涨时股票组合没跑过指数也是很常见的,比如去年的单边“一九”行情,少数“漂亮50”股大涨,其他股却跌跌不休。

阿尔法策略这几年日子并不好过,有个重要原因是股指期货“残废”了。

三年前那波股灾,股指期货背了好大一个锅,明明是配资和粗暴去杠杆惹出来的,偏偏有人说“坏分子”恶意做空。但没办法,舆论压力太大,沪深300、上证50和中证500股指期货各合约的保证金和交易手续费都被大幅提高。

期货里有个“基差”的概念,意思就是期货价格减去现货指数价值。当期货价格低于现货时,基差为负,我们称为“贴水”状态。贴水幅度越大,对冲成本越高。股指期货被“废掉”后,贴水率长期高达20%-30%。

现在股市行情不好,阿尔法策略的优势就出来了,如果股指期货再放开,修复贴水,降低对冲成本,确实有搞头。不过长期来看,股市现在是处于低点,这类产品在上涨行情中往往是跑不赢指数的,大家入手的话也要有心理准备。

上半年业绩哪家强?

具体来看, 成立两年以上,总管理规模超15亿,策略管理规模超5亿,对外公布净值的阿尔法策略产品数超2只的私募中,做的比较好的有九坤投资、牟合资产、幻方量化等8家。

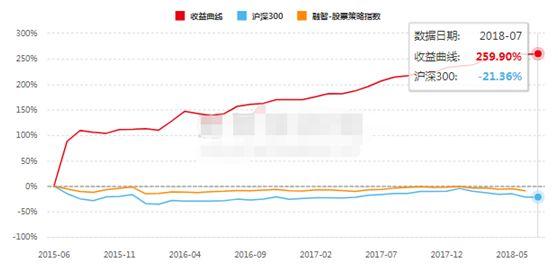

九坤投资是国内做量化的大牛之一,成立于2012年4月,是国内最早开始从事专业量化交易、高频交易的团队之一,现在规模超过50亿,产品的平均收益高达259.9%,2015年的股灾期间赚得比较凶,后面的走势相对平稳些。

股灾里“爆炸”的收益主要来自下面这产品,策略是管理期货复合策略。不过这种往往是不可复制的,九坤后面平稳的收益更具参考性。

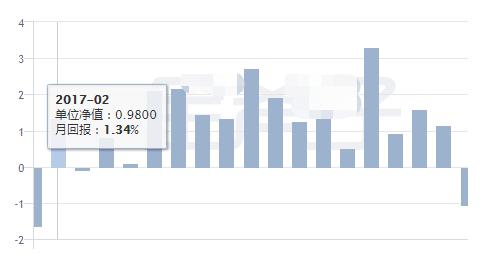

九坤的几只阿尔法策略的产品在去年的极端行情中,没有跑赢沪深300指数,但也没出现严重的亏损,随着今年股市的大跌,已经反超。

单月的回撤也大多都控制在了2%以内。

现在九坤这些产品已经不再对外募资,市面上的产品是股票量化策略的指数增强基金。这产品今年4月成立的,相对指数基金来说费率是蛮高的了,认购费1%,赎回费2%,管理费2%,业绩提成是20%。目前是亏损了6.7%,但是相对收益还行。

牟合资产成立于2014年9月,管理规模为10到20亿,产品以股票策略和相对价值策略为主,平均收益为59.29%。

牟合资产的收益不算突出,具体到单产品中,收益最高的也只有年化10%多点,但比较亮眼的是,公布了业绩的产品中,9成以上的产品收益都为正,比较适合求稳的投资者。

然后再来看下幻方。

这个有两家, 一个是宁波幻方量化投资管理合伙企业(有限合伙),成立于2016年2月,管理规模在10亿以内,产品平均收益率为83.9%。

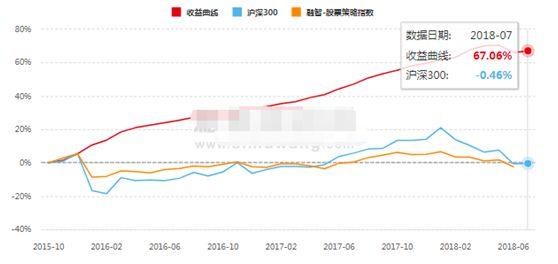

另一个是浙江九章资产管理有限公司,成立于2015年6月,规模在10到20亿,产品类型包括股票策略、复合策略、管理期货策略等,产品平均收益为67.06%。

市面上的产品

现在市场上在发相对价值策略的产品的私募有明汯投资、展弘投资等。

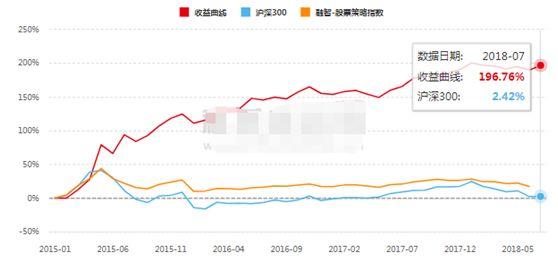

明汯投资是2014年4月成立的,现在管理规模在20亿到50亿,策略包括期货程序化交易,主观期货,股票量化交易和宏观对冲策略等,成立以来的平均收益率高达196.76%,今年的收益并不是特别突出,“只有”2.22%。

明汯投资之前发过多只做相对价值策略的产品,2015年的一只采用相对价值复合策略的收益达到76.87%,最近两年里成立的暂时没有太突出的,收益在4%到10%的样子。

这次发的产品是股票市场中性策略,认购费和赎回费都是1%,管理费是2%,提成是20%。目前成品运行三个月,小幅亏损。

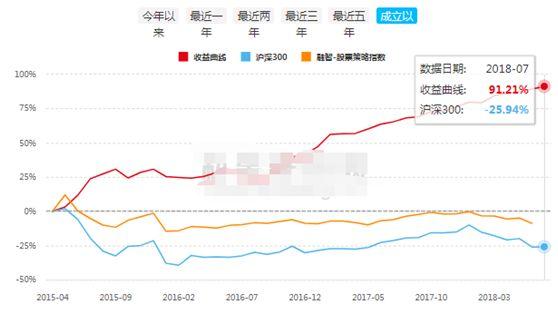

展弘投资是2014年12月成立的,管理规模在10亿以内,成立以来的平均收益同样不俗。

之前发的相对价值策略产品是用的套利策略,运行两年,累计收益超50%。

这次在发的产品同样是采用这一策略,认购费1%,管理费2%,免赎回费,业绩提成较高,25%。目前产品运行四个月,小幅跑赢业绩基准。

厂长看了下,现在很多私募还在发采用股票多空策略的产品,包括保银投资、少薮派投资等等。这种产品其实和阿尔法策略的蛮相似的,不过风险会更大点,预期收益也更高,这个厂长后面再和大家细说。