80%私募对后市乐观,真成长、高品质、大盘蓝筹是未来投资方向

摘要 来源:格上理财研究中心2016年为投资人带来严酷考验,站在2017年起点,对市场是否还应持续悲观?投资者该如何选择资产配置,在哪些领域重点布局?格上财调研了23位知名私募,了解他们对新一年的判断。格上理财调研显示,对于宏观经济,高毅资产、弘尚资产等私募认为“稳中求进”是2017年投资总基调,主要原因

来源:格上理财研究中心

2016年为投资人带来严酷考验,站在2017年起点,对市场是否还应持续悲观?投资者该如何选择资产配置,在哪些领域重点布局?格上财调研了23位知名私募,了解他们对新一年的判断。

格上理财调研显示,对于宏观经济,高毅资产、弘尚资产等私募认为“稳中求进”是2017年投资总基调,主要原因有二:一是政策目标是求稳,二是随着经济惯性脉冲上行,基建及PPP项目仍然维持较高增长,加之房地产投资及新开工的温和复苏,预计宏观基本面仍将保持稳中趋升态势;而淡水泉投资、泓澄投资担忧经济整体企稳内生动力不足,主要源于行政性政策边际效应递减,以及房地产调控政策出台后的滞后效应,加上人民币贬值、中美贸易的影响,经济复苏仍存压力。未来美联储加息、美国新任总统政策和欧洲多国大选等蕴含“黑天鹅”身影。

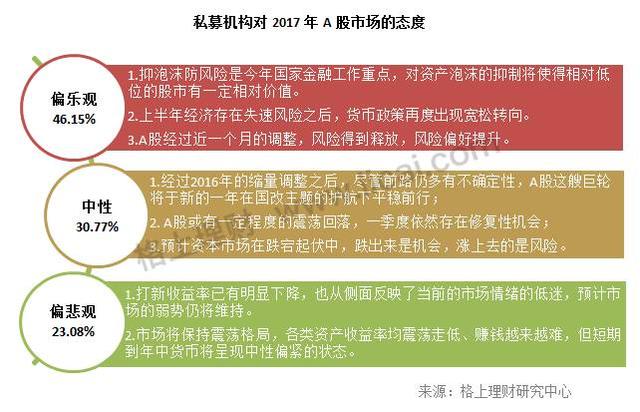

在未来市场的判断上,据格上理财调研统计:对于股市,悲观私募降至两成,有近一半的私募机构持乐观态度;“真成长”、“高品质”、“大盘蓝筹”是私募机构投资方向;对此,私募机构主要有六大操作手法,包括梯次建仓、成长策略、套利策略、防御型配置、阿尔法策略、捕捉错杀机会等。

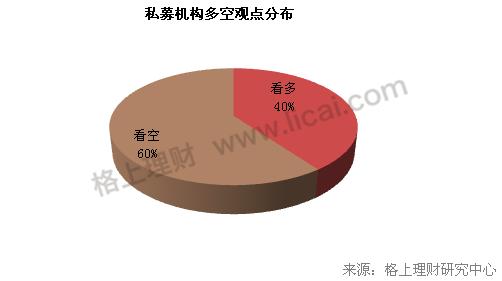

对于债市,格上理财了解到,私募仍处于多空博弈状态:部分私募机构认为目前是利率债较好的介入时点,另有部分私募机构认为货币政策边际收紧,债市承压。

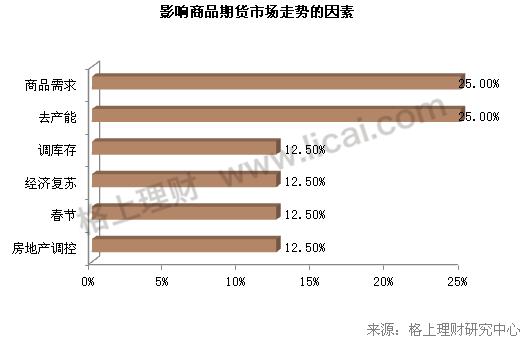

对于期市,格上理财调研显示,在去产能、房地产调控以及调库存等因素的影响下,私募认为商品期货市场高波动性会延续。

A股

悲观私募降至两成,近一半私募持乐观态度

格上理财调研结果显示,悲观私募降至两成左右,有近一半的私募机构对新一年A股的走势持乐观态度。此外,在成长股、价值股的选择上,私募机构也有自己的判断。如何在2017年获得收益,私募大佬在操作上也各有差异,主要包括六大操作手法。

“真成长”、“高品质”、“大盘蓝筹”是私募机构投资方向

淘金“真成长”

淡水泉投资认为,中国正处于新旧经济转型的重要时期,技术变革和消费升级在转型中扮演重要角色。以技术变革为特征的战略新兴产业将成为重点发展产业。淡水泉认为,如人工智能、智能制造这种“行业+技术变革”模式将引领中国经济的产业升级,蕴含在这些领域的成长股将是下一阶段市场机会的重要来源。

弘尚资产认为,由于2016年商品和相当部分工业品价格已经实现了较大幅度的上涨,相关领域的股票也实现了较好的回报和收益。因此,弘尚认为2017年周期品和价值股的机会将明显减弱,整体上其更倾向于选择成长股或价值型成长股。此外,经过四季度成长股的大幅调整,“真成长”股票将出现较好的配置良机。

清和泉资本认为,成长股估值或分化,主因巨额解禁压力、IPO放行再融资收紧、互联互通压缩估值。真正持续增长+行业景气度高+估值经过消化+行业壁垒提升的优质成长股将走出来;壳资源、高估值、题材炒作等个股将渐渐被遗忘。

神农投资认为,成长股于2017年将由小年进入大年,新股发行、供给侧改革等因素将使A股市场更趋市场化,抑制投机,彰显价值。彼时A股炒壳、炒蓝筹的局面将被扭转,成长股的真正机遇来临。

暖流资产认为,2017年通胀较2016年进一步上行,特别是一季度PPI和CPI仍有上冲预期,对于周期股(特别是上游)和消费股有正面刺激;而成长股则面临业绩和估值双杀的窘境。但是,当市场回落到一定阶段之后,伴随着通胀高位企稳,特别是货币政策边际宽松之后,真成长股将迎来再配置机会。

博道投资认为,成长是永恒的投资方向,A股的成长板块(包括消费股)有相当一部分是优秀的企业,之前的问题主要是成长板块的估值泡沫,但2016年成长板块的估值下降得很快(以创业板为例,创业板整体业绩增长35%、但创业板指数下跌27%),从中一定能有EPS增速超过PE降幅、从而能够获得绝对收益的个股。

寻找“高品质企业”

淡水泉投资认为,“高品质投资”进入收获期。当前,尽管宏观经济面临一些不确定性,从微观角度,我们能够找到足够多的高品质企业。首先,经济分化趋势使得优质企业经历考验,集中度提升,市场份额扩大,竞争优势加强;其次,上市公司资本收益率已经出现改善迹象;第三,微观调研中,越来越多的优秀企业家对未来充满信心,为应对未来需求的增加,开始加大投资。因此,淡水泉投资认为,当前微观企业正处于近十年来的最佳投资时机,优秀企业经过过去几年的播种,目前已经进入业绩收获期。

高毅资产认为,这个阶段的市场投资机会在于分化,体现在基本面好、估值合理的公司,它的表现是相当不错的。这种分化比在大牛市和大熊市中的分化明显得多。在这种大的格局和判断下,高毅资产将努力寻找市场 “分化”所带来的结构性机会,沿着产业升级和消费升级的思路持续研究和挖掘,力争把握其间的投资机会。

观富资产强调优质优价这个投资方向,漂亮50若隐若现。周期行业龙头公司蓝筹化,传统稳定行业蓝筹公司再蓝筹化,这是中国版漂亮50的实现路径。从发展的角度看,以军工行业结构性超常规发展带动创新和技术进步,以一带一路和PPP带动中国基建领域公司构建全球竞争力,可能是未来成长型公司的诞生逻辑。

情定“大盘蓝筹”

景林资产在策略上偏重大盘(超级大盘)价值类资产;仓位由被动控制转变为主动控制。看好低估值高股息率的大盘蓝筹股。在资产荒背景下,机构需要用委外业务模式维持增长,今年委外业务仍会保持较大规模,目前委外资金的风险偏好较低,更偏爱稳健投资,个股选择方面将以大盘股、低估值蓝筹股、行业龙头股为主,因此更利好低估值的蓝筹股。

泓湖投资认为,今年上半年股票市场的二八分化会持续,成长股的高估值将受到流动性偏紧的压制而继续回落,周期股和价值股可能会由于盈利回升和机构配置而获得相对收益。

私募大佬操作手法各不相同

鼎锋资产在2017年将重点配置两类策略,一是成长策略,二是是重组套利。成长策略是将重点配置行业空间大,成长前景好,公司竞争力突出,增长速度快、团队务实进取的优质成长股。套利策略重点配置重组股,特别是大股东已经变更,并且大股东实力较强,资产注入还有空间,上市公司市值不大,还有较大弹性的公司。在仓位上,鼎锋将保持相对稳定的仓位,并对重点品种,进行适度的波段操作。

观富资产在具体到操作策略上,短期内会继续保持耐心,等待市场泥沙俱下、玉石俱焚后优质公司被错杀带来的买入机会。

泓澄投资在组合投资方面以泛消费为主体阿尔法的配置,进攻点来源于几个方面:1、长期方向较好的行业如医药,过去几年受政策影响行业增速缓慢,二级市场配置低,但内在增长动力强,今年具备较好弹性;2、自主车相关的产业链到了突破的奇点,自主品牌有较好成长机会;3、阶段性的选择时点参与例如国企改革之类的主题性投资会。

暖流资产认为,风格配置方面,根据季节四方模型,一季度面临库存周期高位回落、流动性预期紧张的局面,市场适合防御性配置,大消费、白马股有相对收益机会。

神农投资将在明年的操作中选择左侧逆市购买优质成长股,梯次建仓,越低越买,拿到足够便宜的成长股筹码,以期获得丰厚回报。

债券市场

多空观点并存

格上理财调研结果显示,部分私募机构认为,银行配置增加提高债券市场价值,信用债亦有机会;另有部分私募机构认为,货币政策边际收紧,债市承压。

看多:银行配置增加提高债券市场价值

泓信投资认为,短端资金的成本是目前决定市场情绪的重要因素,长期银行配置盘估计需要等到春节后才会进入。对于银行来说,目前的国债收益率相对于贷款更具有吸引力。随着房地产市场交易量的下行,新增房地产贷款量也将相应下降,银行将增加利率债的配置。泓信看好2017年债券市场的价值,判断十年国债收益率的中枢在3.0%左右,目前应该是比较好的介入时点。

瞰瞻资产认为,2017年信用风险继续暴露,但违约有序,信用债机会亦有,依然重点投资中高评级债券,深入研究,积极把握信用利差波段。从全年来看,瞰瞻坚持宽幅震荡市的判断,眼下债券市场虽然没有太大的机会,收益并不算亮眼,略显乏味,但相比疲弱的股市,还算是差强人意。

看空:货币政策边际收紧,债市承压

泓湖投资认为,货币政策从宽松回归中性是2017年最大的宏观前提,在一个去杠杆的环境中资产价格的调整是难以避免的结果。从目前观察的现象来看,尽管去年12月金融市场的风波已经阶段性过去,但增长“稳”物价“升”依然是2017年上半年最大概率的基本面情形,这也是货币边际上收紧最坚实的理由。在这一背景下,债券市场是首当其冲的受害者,12月快速上行后的收益率水平并不会重新看到下降的趋势,市场参与者的降杠杆动作会持续造成债券的调整压力。从这一判断出发,泓湖继续维持对债券的谨慎态度。

嘉理资产认为在目前宏观形势下,以及经过上月的剧烈调整后,债券短期的影响因素已经变得非常复杂,其将保持观望。

蓝石资管认为,利率债和信用债出现分化,一级投标趋弱的现象,已经证实年初配置力量并未出现。因此,短期内蓝石可能依然不能对银行的配置力量过于乐观。下周开始,将面临春节现金走款和缴税,12月压制的信贷投放力度也将在1月释放。因此,蓝石依然维持谨慎观点,以吃票息为目的的中高等级信用债可以继续酌情配置,但利率债不宜过早介入。

期货市场

高波动性或延续

格上理财发现,对于期货市场,私募机构认为,2017年在去产能、房地产调控以及调库存等因素的影响下,商品期货市场高波动性会延续。

富善投资认为,从2016年开始,去产能等经济政策,已经由原来的市场化变成了行政化。过度行政化导致效率降低、成本上升,造成了一定成本推动的价格上涨。在价格从行政化向市场化转变的过程种,还会出现反复和波动。另外房产调控政策的逐渐发酵,也会成为影响宏观的重大因素。总体来说,2017年市场趋势性不如2016强烈,波动性可能不会比2016小。预期CTA机会仍有、考验也大大增加。

嘉理资产认为,对于商品市场,虽然其对长线持有看空的观点,但在商品多次突破下行未能成功,且在黑色系列品种目前贴水于现货超过20%,春节后又面临开工旺季的背景下,使得其短期观点转为谨慎。展望2017年,嘉理将特别关注经济继续复苏预期是否能得到证伪,商品的需求会否得到确认。

淘利资产认为,商品在四季度再次上演火爆行情,预期2017年商品市场的高波动性会延续。

泓湖投资认为,商品市场大概率不会重现去年火爆牛市的场景,判断商品市场是以大震荡为主,供给端去产能延续、投资需求高位稳定提供了支撑,但季节性的库存调整可能会给价格波动带来干扰。

博道投资认为,展望2017年,一方面,中国经济短期企稳,美国经济依旧保持温和复苏,特朗普上台后的基建刺激规划对商品价格或将起到进一步的助涨作用。此外,欧佩克达成减产协议,石油价格也有进一步上涨迹象。但另一方面,欧元区经济复苏依然乏力,德意法等国的大选将带来诸多不确定性,同时美联储加息节奏也可能从金融属性角度压抑商品价格。在多种因素交错博弈下,博道投资判断2017年的商品市场依然具备较大的波动性。

【版权声明】本文系“格上理财研究中心”原创文章,任何媒体或个人转载请事先联系QQ:2122399391,并在正文前注明“稿件来源:格上理财研究中心”,违者必做举报处理。