《母基金周刊》完成3000万元A轮融资,以太资本、清科创投等投资

摘要 【猎云网北京】6月13日报道猎云网近日获悉,《母基金周刊》宣布完成A轮融资。截止目前,《母基金周刊》共获得以太资本、清科创投、五岳资本、梅花创投、华映资本、德同资本、雄厚资本、初心资本、清泉石资本、云启资本、老鹰资本、险峰、翔谷投资、凯思博、建发新兴、国都创投、征和惠通以及某国内顶级母基金共18家机

【猎云网北京】6月13日报道

猎云网近日获悉,《母基金周刊》宣布完成A轮融资。截止目前,《母基金周刊》共获得以太资本、清科创投、五岳资本、梅花创投、华映资本、德同资本、雄厚资本、初心资本、清泉石资本、云启资本、老鹰资本、险峰、翔谷投资、凯思博、建发新兴、国都创投、征和惠通以及某国内顶级母基金共18家机构的3000万元投资,A轮投后估值超过3亿元人民币。

《母基金周刊》诞生于2017年底,是一家全球视野下的资本服务平台。彼时《资管新规》发布引起行业地震,二十年创投发展,也走到了十字路口——“双创”的黄金时代结束,私募股权市场信心随之降到冰点,投资机构进入了漫长的资本极夜。跟风的热钱退去,理性的长钱随之开始进入,个人LP在高认知门槛的市场中逐渐退出,机构LP开始活跃,属于母基金的时代正式到来。

私募股权领域的行业机会

据中基协统计,目前国内备案的私募基金管理规模超过12万亿,私募股权基金管理规模7.8万亿。参照美国私募股权市场机构出资人百分之七十的比例,未来将有5~6万亿的资金,来自于母基金及其他种类的机构出资人。而目前国内私募股权基金机构出资人比例约为百分之三十左右,机构出资人的投资管理规模和专业化程度还有着很大的提升空间。

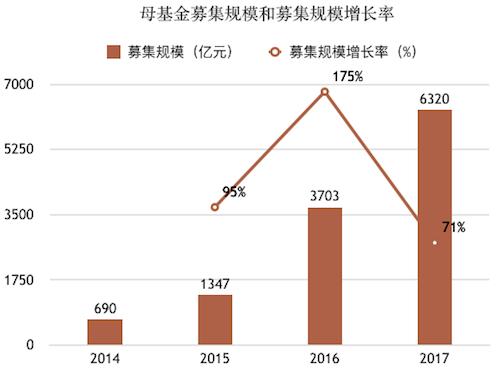

市场愈发寒冷的时期,恰好也是机构出资人发展最快的时期。2016年被称为母基金元年,股权投资市场的“散户”逐渐退水,机构投资人开始在市场中占有越来越重要的地位。以母基金为代表的机构出资人,开始面临着战略上的调整。

由于分工和责任不同,基金的管理人和出资人之间有着天然的信息鸿沟,出资人天然的与底层的创业企业相隔离。LP(有限合伙人,一般为出资人)竭力想要了解GP(普通合伙人,一般为管理人)投资到了哪些资产,并迷信风口和明星投资人。然而目前国内出资人的成熟度,还不能足以支撑其跨国信息鸿沟。一方面他们无法在私募这个私密的市场中识别出有效信息和噪音,同时也缺乏渠道来交叉验证基金管理人的真实业绩和其它要素。

在这样的环境下,无论对于机构出资人还是对于基金管理人,第三方资本服务机构的出现成为二者强烈的诉求。

行业问题待解

《母基金周刊》创始合伙人陈能杰将当目前私募股权行业的资金四类:以政府引导基金、央国企、国有金融机构为代表的“洪流”,带来大体量的资金;以产业集团、上市公司为代表的“静流”,拥有长周期和旺盛的布局需求;以个人财富、私行、家族为代表的“暗流”,在幕后渗透到了市场的每个角落;以外资为代表的“急流”,则挟裹长期资本快速入局。

但同时随着募资难爆发,各个种类的母基金和其它机构出资人各自潜藏的问题也逐渐浮出水面:

1、国资和政府引导基金在2018年规模增长开始放缓,一方面源于银行配资的减少,另外一面也反映出对市场化资金的缺乏,无法再有力的撬动财政资金。原本由于引导基金投资局限而“冷落”引导基金的基金管理人,也因为资金缺乏而转而向引导基金募资。引导基金如何能合理的匹配引导范畴,找到更合适、更优秀的基金管理人,成为目前发展的关键问题。

2、本土市场化母基金在高速发展过后,自身募资也遭遇困境。且受限于民营母基金为追求更高收益,大多数有直投、跟投配比,不可避免的与子基金产生利益博弈。

3、家族办公室、CVC成为基金管理人眼中的“新宠”。家族和产业方为资产配置、战略布局转型而携大量资金入场,成为股权投资行业背后重要的一极。然而,发展时间短,专业化程度不高,成为他们进行基金投资的重要障碍。

4、外资。私募股权市场人民币募资环境收缩恰逢中美贸易持续摩擦,大量人民币基金想要转募美元,但国际局势的不确定在持续推高外资入局风险。另外虽然金融开放和辽阔的市场让外资越来越重视国内市场,但对于私募股权行业来说,水土不服的问题依然没有解决。

而硬币的另外一面,股权投资领域新的秩序也在建立。

一方面,处于头部的基金管理人正在母基金化。红杉、IDG、深创投在2018年纷纷入局母基金,从GP(普通合伙人,此处指基金管理人)摇身一变,变成了LP。

另一方面,二三梯队的基金管理人面临洗牌。大量的基金可能面临白热化的同质竞争。基金管理人必须要抓住的当前的战略窗口,找准自己的定位来应对残酷的洗牌潮。

基金管理团队专业化分工更加精细,专业化要求提升。投资、研究、投后、募资,每一个模块都需要专业化的人才支持。尤其募资端,大量机构IR缺位或者专业能力不足,使机构在竞争当中捉襟见肘。

解决路径

行业的需求催动着资本服务机构的发展,而《母基金周刊》的出现,则恰好弥补了行业的空白。《母基金周刊》成立之前,行业还没有一家专业垂直媒体,而LP的活动,也大多夹杂在以创业项目和VC为主的会议中间。国内更没有专业的资本配置代理机构(Placement Agent,简称PA),只有少数顶级美元基金,才能得到EATON等国外专业PA机构的服务,人民币基金只能“望洋兴叹”。

于是,《母基金周刊》以行业资讯切入,致力于以专业、深度、有调性的行业资讯和报告来弥合私募股权基金与母基金之前的信息鸿沟。200多篇高质量的中英文原创文章,《中国母基金行业报告》、《中国GP生存发展报告》、《中国私募股权行业IR成长报告》等行业报告填补了行业资讯传播的空白。随着发展加深,《母基金周刊》链接到大量的行业信息和智力资源,近百位行业精英成为《母基金周刊》的智库成员。未来《母基金周刊》,将挖掘与扶持行业的潜在KOL,集行业之力推动行业的专业化进程。

同时,《母基金周刊》的社群端以提升出资人和管理人链接效率为使命,为行业搭建线下交流和合作的平台。成立至今,《母基金周刊》在国内外累计举办近百场母基金行业的专业会议,包括“中国母基金开年大会”、“母基金周刊年中盛典”、“中国母基金峰会”、“中国母基金年会”等多次大型会议,为上千家LP与GP提供了精准对接,为多支顶级人民币与美元基金提供募资咨询服务,并成为全球权威媒体《PEI》、联合国责任投资原则组织(UN PRI)、SuperReturn、AVCJ、Preqin等国际机构的合作伙伴。

除此之外,《母基金周刊》有着来自咨询公司、市场化母基金,政府引导基金、海外捐赠基金的专业服务团队,为私募股权行业的出资人和基金管理人提供募资咨询、海外市场开拓等专业服务,目前已服务多家国内知名VC、PE基金管理人和FOF。

在未来《母基金周刊》将继续以媒体、社群、服务三个维度,全面赋能资产管理行业,成为全球第一母基金服务平台。