瑞威资本港股IPO!会趟出一条私募上市之路吗?

摘要 6月28日,私募股权基金瑞威资本在港交所递交了上市申请。在此之前,致力于一级市场的基岩资本,在端午前夕,也已经赴美递交了招股说明书。据媒体报道,最近更是有近十家私募机构表达了会考虑赴港上市的想法,此番瑞威资本赴港IPO真会趟出一条私募上市路吗?在众多房企为了回血而千方百计想要提高周转率之时,很多私募

6月28日,私募股权基金瑞威资本在港交所递交了上市申请。在此之前,致力于一级市场的基岩资本,在端午前夕,也已经赴美递交了招股说明书。据媒体报道,最近更是有近十家私募机构表达了会考虑赴港上市的想法,此番瑞威资本赴港IPO真会趟出一条私募上市路吗?

在众多房企为了回血而千方百计想要提高周转率之时,很多私募股权基金在此时也选择了海外上市,扎根于不动产投资的瑞威资本就是一个典型的例子。房企负债居高不下之时,难道瑞威资本真的是现金流告急,才仓促赴港上市?瑞威资本港股IPO,又如何为私募上市淌出一条出路?

瑞威资本现金流净额下降明显,赴港上市迫在眉睫?

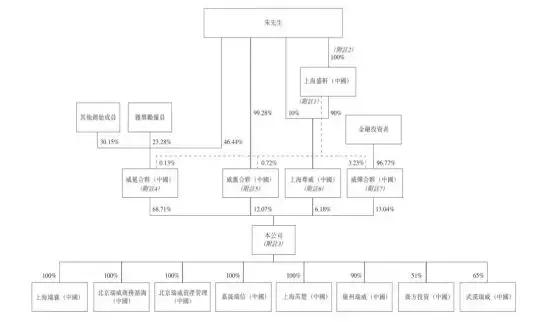

成立于2010年的瑞威资本,业务集中于不动产投资,并逐渐旅游、教育、养老、工业等“地产+”领域延伸。其于2018年6月28日在联交所递交了招股说明书。招股说明书中显示,截至目前,瑞威资本的实际控制人为朱平,持股比例50.16%。专注于不动产基金管理的私募基金瑞威资本,并不是2018年第一家准备赴海外上市的私募基金。

早在瑞威之前,华兴资本和基岩资本就已经分别赴港和赴美递交了招股说明书。在这批私募基金扎堆海外IPO之前,A股市场上只有九鼎投资一家私募股权基金,其他诸如中科招商等都只能停留在新三板的层面上。

这一次私募基金海外上市潮,十分惹人注目。然而私募基金上市的市盈率普遍极低,瑞威资本又为什么会选择在这样的时间节点选择上市?

根据瑞威的招股说明书显示,2015年至2017年、2018年4月30日,营业收入分别为3486.9万元、8342.2万元、1.31亿元、5646.7万元;归母净利润为1034.8万元、4310.9万元、6334.6万元、2761.9万元;经营活动产生的现金流量净额为-1152.5万元、5773.2万元、-452.5万元、3466.8万元;毛利率为100%;净利率分别为29.68%、51.68%、48.4%、48.9%。另一项十分引人注意的数据是,截至2018年4月30日,瑞威资本的期末现金及现金等价物仅为1291.9万元,而该项数据在2016年至2017年的数值还高达9374万元和4166万元。

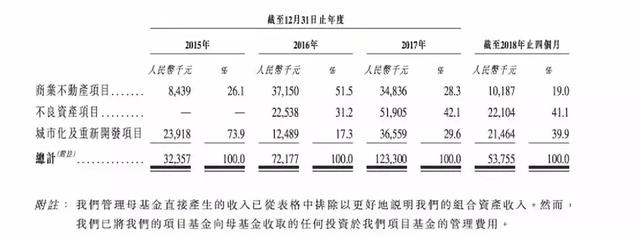

瑞威资本此次的招股说明书现显示,瑞威资本目前的业务仍然集中于不动产投资,但是自2016年以来开始承接不良资产,不良资产的收入也开始逐年提高。

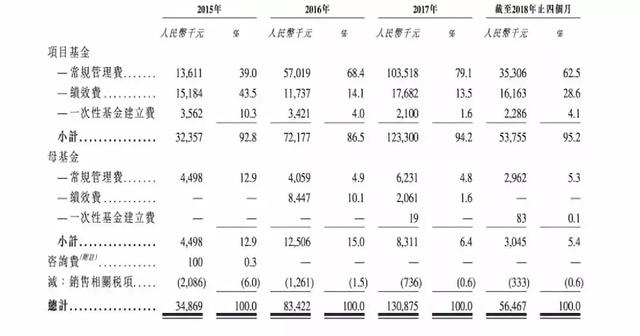

按照招股说明显示,如果按照收入来源划分,收入可以大致分为项目基金和母基金。项目基金,只能投资到专门项目,期限通常为15-48个月;母基金,可在不同阶段投资到指定范围内的不同项目,灵活性高,期限通常为36-60个月。

2017年的数据显示,瑞威资本94%以上的收入都来自于项目基金。更为有趣的是,瑞威资本2017年的数据显示,其收入的近83%竟都来源于常规管理费,而这一数据在2015年-2016年的数据为51.9%和73.3%。

一般说来,私募股权基金的盈利分为两类,一类是固定部分,也就是常规管理费,这类收益按资产管理规模收费,不与基金盈利;另一类是浮动部分,就是绩效费,如果基金退出是收益高于预订值,绩效费则是对于这类基金的绩效奖励。

从上述数据可以看出,最近几年,瑞威资本管理的基金收益也许并不突出,从2016年2017年,瑞威资本项目基金的常规管理费从5701.9万元增长到了1.04亿元,而其对应的绩效费仅从1173.7万元增长到了1768.2万元。实际上,2016年瑞威资本项目基金的绩效费较2015年相比,更是下降的。

瑞威资本的收入模式似乎越来越趋向于仅依靠基金管理费。也许,2018年开始的资本市场募资难也传导到了瑞威资本。根据投中研究院的资料显示,今年一季度,中国风险投资/私募股权投资(VC/PE)只有103家完成募资,同比减少54.82%;募资规模为110.3亿美元,同比下降74.85%。而4月份,完成募资的VC/PE数量更是同比下降69.41%,募资规模同比下降85.78%。

以不动产起家的瑞威资本,自2016年以来进入不良资产市场,也许并没有抓住好时机。根据招股说明书显示,中国不良资产市长的资产增长率下滑开始日趋严重。而中国本就有四大不良资产处置公司,作为后辈的的瑞威资本又如何与其分庭抗礼?

也许此时选择赴港上市,变成了瑞威资本的“上上策”,作为私募基金,也许市盈率并不算高,但是能够缓解资金上的压力。本想要了解更多关于瑞威资本的项目信息,但不知为何,至今瑞威资本的官网仍然无法打开。

私募股权上市成热潮?

早在瑞威资本之前,就有华兴资本和基岩资本两大私募基金递交了海外上市申请。这两家公司在招股说明书中,也表示出了希望通过IPO募集资金来拓展业务。而在此之前,更是传出了此前被新三板强制退市的中科招商,有意赴港上市。

而根据阿尔法工场的报道称,中科招商自去年在新三板上遭到强制退市之后,有2000多户中小股东,以及众多通过百亿定增进来的投资者,他们需要找寻退出的出路,如果不能再次上市,中科招商更无法交代。

而上文所提到的募资难,二级市场变成为了私募基金获取资金的最好渠道,这也许便是近来私募基金想要赴海外上市的重要原因。

私募基金一方面在寻求海外上市,也许IPO成功后,会学九鼎那样在市场上抛出大额定增来轰动市场,另一方面私募的业务范围,更不再局限于股权基金部分。

彼时,中科招商曾经在A股“囤”过数十个壳;九鼎及其旗下公司更是拿了多个金融牌照,寄希望于变身金控,然而仅仅九鼎旗下的借贷宝似乎就是一个填不满的坑。

说到私募股权基金,不得不提到贝尔斯登的三位银行家,正是其成立的KKR,开启了私募股权基金的先河。事实上,私募上市最早的一批还是海外私募。早在2007年和2008年,一批海外私募便开启了首轮私募上市潮,然而截至到目前的股价确实差强人意。

全球私募巨头KKR 2008年上市的发行价为11.85美元,截至7月20日收盘,股价为27.27美元,涨幅130.12%;2011年上市的阿波罗全球管理,发行价为19美元,截至最新收盘日,股价为35.4美元,涨幅为86.32%;2012年上市的橡树资本(OAK),发行价为43美元,截至最新收盘日,股价为41.65美元,下跌3.2%。

而另一家私募股权基金巨头,黑石集团,2007年上市时的股价为31美元,截至7月20日收盘,股价为35.95美元。而黑市上市前后的业绩波动却十分大。黑石集团2016年的销售额和净利润较上一年大幅增加,收入增长率和净利润增长率分别达到66.9%和70.31%。由于全球金融危机,黑石上市当年便出现收入增长减缓和净利润下滑,2008年的收入和净利润的下滑幅度更是分别达到111.45%和171.65%。

这些海外上市的私募机构几乎都是在2008年经济危机来临之前上市,而在此之后的几年,私募股权基金上市的案例便是寥寥,即便2008年上市的著名私募基金KKR以及黑石等,近年来因经营活动产生的现金流量净额更是屡屡告负。根据资料显示,KKR 2016年和2017年,经营活产生的现金流净额分别为-15.62亿美元和36.3亿美元,黑石集团近2年的该项数据也为-5.41亿美元和-24.49亿美元。而在2016年之前,这两家公司的经营活产生的现金流净额却是常年为正。

在香港上市潮下,众多金融机构赴港IPO屡屡破净的背景下,也许此时选择IPO,对于上市后市盈率本就不高的私募股来说,更是极大的考验。瑞威资本此时选择赴港上市似乎并不是一门好生意。