瑞威资管挂牌交易,成私募基金香港上市第一股

摘要 近日,瑞威资管(1835.HK)正式在港交所挂牌交易,成为国内第一家在港股市场IPO上市的私募基金。截至今日收盘,瑞威资管上涨6.57%,收于5.70港元。瑞威资管在2018年6月28日向港交所递交招股书,10月30日通过上市聆讯,发行价为每股H股5港元。11月13日,瑞威资管上市首日报收5.17港

近日,瑞威资管(1835.HK)正式在港交所挂牌交易,成为国内第一家在港股市场IPO上市的私募基金。截至今日收盘,瑞威资管上涨6.57%,收于5.70港元。

瑞威资管在2018年6月28日向港交所递交招股书,10月30日通过上市聆讯,发行价为每股H股5港元。11月13日,瑞威资管上市首日报收5.17港元,上涨3.4%。

与国内目前主流的私募证券基金管理人,或是私募股权基金管理人不同的是,瑞威资管在中基协备案的机构类型为其他私募投资基金管理人,基金的主要投向是商业不动产项目、不良资产项目及城市建设项目,目前在中基协备案的产品数量为27只。

公司的实控人、法人代表朱平毕业于华东政法大学,曾先后在上海虹桥律师事务所、上海邦信阳中建中汇律师事务所担任律师、合伙人。2006年,朱平转任易居(中国)控股有限公司销售部副总裁。随后,他与汉庭集团创始人成军等人一起创办了瑞威资管。

绩效承压

成立于2010年的瑞威资管,到2015年年初时资产管理规模仅为5.83亿元。在2015到2018年的三年时间利,得益于房地产行业的一轮上行走势和国内私募行业的发展,瑞威的管理规模迅速增长到近50亿元。根据瑞威资管招股书提供的数据,截至2018年4月30日,瑞威资管所管理的基金资产总值为49.9亿元人民币。

根据招股书所提供的近三年财务数据,瑞威资管的营收中90%以上的收入来源均为项目基金,且在2017年的收入贡献中,公司254名客户中的前五大客户的贡献度超过50%,最大一个客户贡献的收益达到18.4%。

而另外一个更值得关注的现象是,基金常规管理费的收入在瑞威资管的收入占比中与日剧增。

众所周知,基金的管理费用与基金的资产规模相挂钩,规模越大收入越多,但绩效费用的收入才更能真实地反应出基金产品的收益究竟如何。

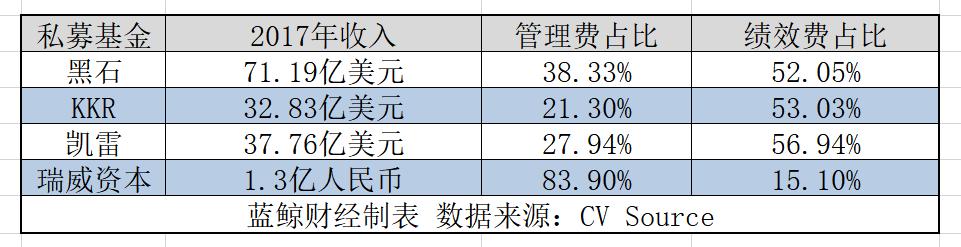

2017年基金管理费收入为10.97亿元,占总收益的比例高达83.9%,绩效收入仅占比15.1%,2015年年报中,两者的占比分别为51.9%和43.5%,尚且平分秋色。而如今,尽管公司的资产管理规模迅猛增长,项目的赚钱能力却似乎并不尽如人意,2017年的绩效收入总额甚至低于2016年的水平。

如果与海外基金管理人进行横向比较的话,差距则更加明显。2017年同期,黑石集团、KKR、凯雷集团等绩效费的收入比例均超过了50%。

缓解募资压力

下滑的绩效收入,叠加2018年以来国内募资环境的恶化,似乎也在逐渐向瑞威资管的管理规模上传导。截至2018年4月30日,瑞威资管的管理资产总值为49.92亿元,净值44.11亿元,同比2017年年末均出现明显下滑。

业绩承压,同时国内募资环境发生变化,对于瑞威资管来说,这个时候选择港股上市,或许也是出于缓解资本压力的考虑。

值得一提的是,除了瑞威资管外,今年奔赴香港或海外市场上市的私募基金并不在少数。早在瑞威资管之前,华兴资本和基岩资本两大国内知名私募基金就已经向美国递交了海外上市申请。

此外,据21世纪经济报道的消息称,今年已表态或开始筹划赴港上市的私募机构已经不下10家,其中就包括但斌的东方港湾投资和已经被新三板摘牌的中科招商。

私募机构的抱团冲击海外IPO,也从一个侧面反映出今年国内资本环境的凛冽。根据投中网的统计,2018年三季度,国内VC/PE,仅139支基金进入募资阶段,同比下降41.35%,同时VC/PE完成募集的基金仅1130支,同比下降超过62%。2018年前三季度,完成募资规模明显回落,募资难度日益加剧。

一名VC/PE机构的从业人员告诉蓝鲸财经,自从证监会叫停私募挂牌新三板之后,私募基金要在国内上市基本无望。今年又因为金融去杠杆、资产新规等因素,募资本来就比较困难,再加上监管的要求比较严格,去海外上市寻找机会也是比较无奈的选择。