中国式股权投资:寒冬中的下一个掘金地

摘要 伴随着次贷危机的爆发而引发的全球经济颓废已是不争的事实,股市萎靡不振,大宗商品震荡加剧,银行理财、P2P等投资收益不断下滑,楼市限购限贷政策频出,在寒冬中的经济预期背景下,投资人开始被迫接受理财产品的收益率越降越低。应该说,目前国际私募股权行业的日子并不好过,但牛市总是在悲观中诞生,在怀疑中成长,在

伴随着次贷危机的爆发而引发的全球经济颓废已是不争的事实,股市萎靡不振,大宗商品震荡加剧,银行理财、P2P等投资收益不断下滑,楼市限购限贷政策频出,在寒冬中的经济预期背景下,投资人开始被迫接受理财产品的收益率越降越低。应该说,目前国际私募股权行业的日子并不好过,但牛市总是在悲观中诞生,在怀疑中成长,在乐观中成熟,最终在亢奋中崩溃。从2007年以来,中国私募股权投资行业就已开始进入了全民PE时代,著名经济学家巴曙松先生曾在自己的微博上描述反映了市场过热的程度,他指出“在金融街(000402,股吧)或者国贸附近的餐厅,服务员对于Pre-IPO,PB/PE等行业专业词汇耳熟能详。”在宏观经济不确定性较高的大势下,高净值人群急需一个投资出口,从而实现财富管理目标。事实上,从国内外私募股权投资行业的现状与发展趋势来看,未来几年内,私募股权投资基金的投资步伐会继续加快,而中国正在成为世界私募股权投资的主要市场,中国特色股权投资更将成为经济寒冬中的下一个掘金地。

一、资本寒冬中配置股权投资的原因:

第一个是经济周期关联性弱。在大量历史数据和海外案例中,股权投资产品的业绩表现通常与经济周期的关联性较弱,被认为是具备“穿越周期”的投资品种。股权投资可以和经济周期同向而行,也可以不那么相关。在经济周期低迷时反而是投资的绝佳时机,而经济周期的高点则是良好的退出时机,这就可以参考炒股的最基本原理:高抛低吸。而从国内外的统计来看,从长期整体的回报来看,PE/VC的平均回报要高于传统模式。因此,即便是在恶劣的宏观经济环境下,股权投资也往往被看作拥有着极强的投资价值,它们作为新兴以及实体经济的重要发展推手,亦是推动经济转型的核心力量。这种“逆势而为”的投资策略,成为经济寒冬中选择股权投资的重要因素。

第二个是专业机构前置把关。与在二级市场上炒股不同,股权投资属于一级市场,极少有投资人可以直接参与到企业的股权投资当中去,大多数投资客仍然需通过认购私募股权投资基金参与到股权投资当中。一般来说私募基金公司都会配备专业的PE投资团队,经过繁琐的行业及公司研究确定拟投企业,再联合律师事务所及会计师事务所驻场尽职调查,对拟投企业进行全面客观的剖析,掌握大量的信息和数据以便供投资经理判断该企业的投资价值,最终决定是否投资以及投资金额。这一投资过程是需要专业人员以及大量的时间才能完成的,普通投资者是没有这样的资源和经历。所以在优秀的私募基金公司购买私募股权投资基金产品,其实背后是经过专业的投资人员提前把关,对于投资和风险都做了良好的管理。

值得注意的是通常股权投资是通过私募基金形式存在,而私募基金的投资门槛很高,最低投资金额在100万人民币以上,对于投资客的风险承受能力和收入及金融资产也是有一定要求的,因为股权投资具有高风险高收益的特性。股权投资的收益回报期短的话在4年以上,长的话需要8-10年的时间,而收益率却无法准确预计,风险因素也随时存在。对此,建议投资者选择优秀的投资机构进行投资,此外可以把资金分散到几个项目中去,从而分散风险提高成功概率。

二、我们目前最关注的四大投资领域:

根据中国证券投资基金业协会公布的数据显示,截至2016年10月,中国市场上共有 17268家基金公司备案。中国私募股权投资市场2016年上半年共发生投资案例1,394起,其中披露金额的投资事件共计1,234起,涉及金额3,540.96亿元人民币,投资案例同比下降4.7%,而投资总金额则同比上升85.9%。而中国私募股权基金与国际同行最大的不同在于成长资本和创业投资占据绝对优势。(见图二)。

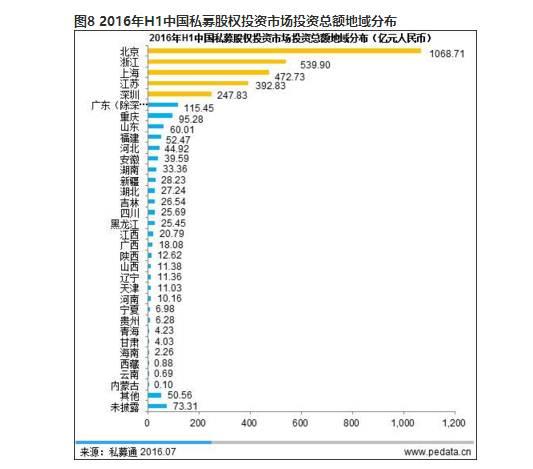

记者采访了海佑基金高级投资经理赵振尧,他对此现象提出了海佑基金方面的看法:“从清科投资界所提供的报告显示(见图三),中国私募股权投资者主要青睐于北京、上海和浙江一带发达省份的项目投资。私募市场依旧集中于经济发达地区。”为此,海佑基金还为记者提供了他们就目前投资趋势所做出的项目分布研究。赵振尧认为,从投资集中领域来看,可以有以下集中分布:

第一个是TMT。TMT是股权投资的必争之地,竞争异常激烈。互联网首先向零售业渗透产生电商;向服务业渗透产生了O2O;向金融领域的渗透产生了互联网金融,目前正逐步向企业服务和传统产业渗透产生互联网+。2014年之前外资对国内TMT领域地毯式投资,从2015年新三板扩容才打开国内TMT股权投资的新局面。由于TMT很多行业已经是护城河高筑的红海,我们更加关注未被渗透或者目前还是蓝海的领域,例如:互联网医疗、VR/AR、智能硬件等。

第二个是文化娱乐。政策红利集中释放的领域,2012年文化部发布《十二五时期文化产业倍增计划》,明确提出“十二五”时期文化部管理的文化产业增加值年均增速高于20%,5年至少翻一番的目标,2014年文化部明确了“十三五”时期文化改革发展的总体思路:以文化产业转型升级为突破口,推动文化产业成为国民经济支柱型产业。在政策的大力引导之下,文化娱乐服务的需求增长呈现较高弹性,我国电影票房在过去的十年间的年复合增速达34.5%,近几年电视剧市场规模同比增速持续攀升一度达到30%以上。影视、体育市场并购投资均呈现火热态势。

第三个是医药健康。医疗行业被称为“永远的朝阳行业”,该行业关系到人类的生命安全与质量。随着社会老龄化的迈进和人民日益增长的对高品质生活的追求,医疗健康行业将在未来的二十年中持续高速发展。政策方面,中国在“十三五规划”中明确提出要“建立中国本土的医疗技术能力、扩大医疗服务覆盖面、利用数字化减控费用及改进就医便利度等目标”。规划的出台刺激了中国去年放量交易,交易重心由生物制药向提供商和数字化医疗资产转移。我们认为新型治疗方法、医药、医院、医疗器械、医疗服务、健康体检等六类企业都有较多的机会。

第四个是智能制造。无论是中国制造2025的提出还是工业4.0概念的深入传播,都预示着我国制造业正在向着智能化、机械化方向迈进,工业机器人的快速发展就是其中最具代表性的一项产业。以机器人行业为例,近五年来,全球服务机器人产量以每年40%左右的速度增长,2016年全球机器人工业产值为220亿欧元,预计到2020年平均年产值可达到500亿欧元到620亿欧元之间,该行业的增长动力十分强劲,潜力巨大。除了机器人,比较热门的细分行业还有新能源汽车,工业4.0,军工,人工智能等。

在面对众多国内外股权投资专业分析报告的同时,我们不难发现一个不争的事实,那就是中国现在已经成为了世界私募股权的主要市场。在过去几年不同机构的问卷调查中,中国始终名列最受关注的投资目的国。会计师事务所普华永道在2016年3月发布的一份报告显示,受创新创业活跃的推动,2015年中国私募股权基金交易额大幅上升,几乎占到了全球交易规模的一半。虽然中国私募股权市场处于狂热的上升期,但投资总金额仍然在GDP总额中占比不高。这与欧美国家近1%的比例还是有一定差距的。如果资本市场改革能进一步深入,那么我国私募股权业未来仍将有相当大的发展空间!海佑基金高级投资经理赵振尧,套用《小时代》的一句话对记者风趣地说:“这是最好的时代,也是最坏的时代,抓不抓的住这一波股权投资红利,关系到每一个投资人的在寒冬中的整体收益水平。”