谁来接盘格力电器?高瓴和厚朴争夺公司控股权 珠海国资委将获400余亿资金

摘要 董明珠面临抉择!一文详解大白马股格力电器15%的股权转让谁来接盘格力?揭开这个盖头,已经到了“二选一”的阶段。9月2日晚间,格力电器公告称,格力集团函告公司,本次公开征集期内,共有两家意向受让方向格力集团提交了受让申请材料,并足额缴纳相应的缔约保证金,分别为珠海明骏投资合伙企业(有限合伙),以及格物

谁来接盘格力?揭开这个盖头,已经到了“二选一”的阶段。

9月2日晚间,格力电器公告称,格力集团函告公司,本次公开征集期内,共有两家意向受让方向格力集团提交了受让申请材料,并足额缴纳相应的缔约保证金,分别为珠海明骏投资合伙企业(有限合伙), 以及格物厚德股权投资(珠海)合伙企业(有限合伙)与 GENESIS FINANCIAL INVESTMENT COMPANY LIMITED 组成的联合体。企查查工商信息显示,珠海明骏投资合伙企业(有限合伙)背后有高瓴资本、兴业银行(601166,诊股)、太平洋(601099,诊股)人寿保险、上海汽车集团的身影。此外,格物厚德股权投资(珠海)合伙企业(有限合伙)控股股东是厚朴投资。

无论是高瓴资本还是厚朴资本承接格力电器15%的股权,都将引起格力电器实际控制人的变更。

援引上海证券报报道中分析人士观点(查看全文),此番格力电器股权的变更,将是一个多方共赢的结果。首先,珠海国资委退出15%的股份,可以获得400余亿元的资金,盘活国有资产;其次,原先代表国资委的格力集团与格力电器管理层之间的直接矛盾可以化解;再次,候选实控人的资本方实力雄厚,可以给格力带来相关资源,也将为公司治理带来改善的机会。此外,备受外界关注的格力电器核心管理层和经营团队,也将消除体制机制所潜藏的不稳定因素。

此前,格力集团提出的方案就明确提出了多项条件,其中一个条件是,受让方还要有能力为上市公司引入有效的技术、市场及产业协同等战略资源,甚至拥有推进珠海市产业升级或产业整合的资源,具备为珠海市导入有效战略资源的能力。

根据此前披露的方案,此次股份转让价格不低于45.67元/股。8月6日,格力电器实施2018年度权益分派,即每10股派发现金红利15.00元,股份转让价格依据上述除权除息事项相应调整为不低于44.17元/股。

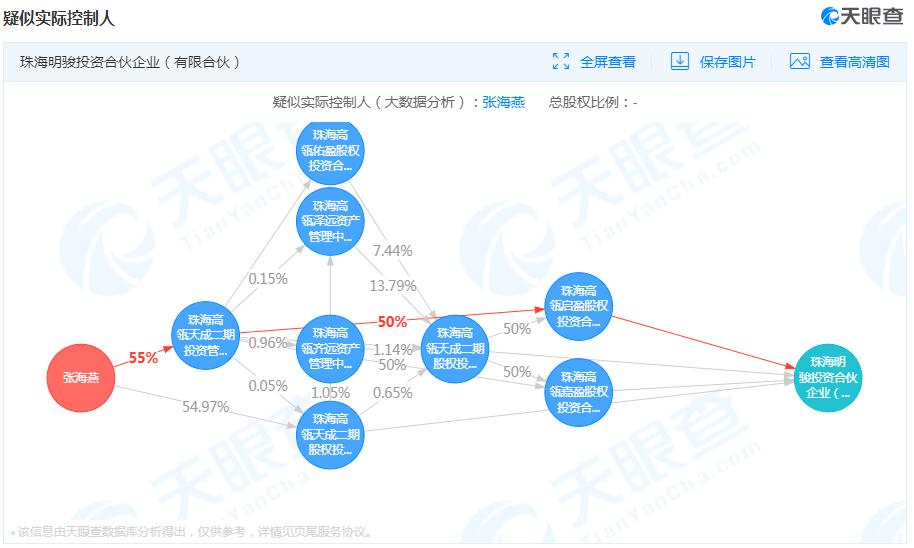

据天眼查信息显示,珠海明骏投资合伙企业(有限合伙)成立于2017年5月,执行事务合伙人为珠海贤盈股权投资合伙企业(有限合伙),同时珠海明骏投资合伙企业的最终受益人为珠海贤盈股权投资合伙企业,珠海贤盈的股东为珠海高瓴天成二期股权投资基金(有限合伙)、珠海高瓴天意投资管理有限公司,二者各持股50%,最终受益人为张海燕。

此外,其他受益人包括兴业财富、太平洋人寿、上汽集团(600104,诊股)、清华大学教育基金会等,在这个复杂的资本运作中,高瓴资本深度参与其中。

格物厚德股权投资(珠海)合伙企业(有限合伙)成立于2019年5月,执行事务合伙人为格物厚德投资控股(珠海)合伙企业(有限合伙),背后为格物厚德投资管理(珠海)有限责任公司,该公司法定代表人陈蕊指向厚朴资本。

厚朴基金是由高盛集团(Goldman Sachs Group Inc.)的中国合伙人方风雷创立的一家私募股权公司,管理着25亿美元的资产,高盛和新加坡淡马锡控股(Temasek Holdings Pte. Ltd.)为该基金提供支持。

以下为全文:

珠海格力电器股份有限公司关于控股股东拟协议转让公司部分股份公开征集受让方的进展公告

珠海格力电器股份有限公司(以下简称“格力电器”或“公司”)分别于2019年4月1日、2019年4月9日、2019年8月13日披露了《重大事项停牌公告》(公告编号:2019-015)、《关于控股股东拟通过公开征集受让方的方式协议转让公司部分股权暨复牌的提示性公告》(公告编号:2019-016)、《关于控股股东拟协议转让公司部分股份公开征集受让方的公告》(公告编号:2019-052)。经珠海市人民政府国有资产监督管理委员会批复同意,公司控股股东珠海格力集团有限公司(以下简称“格力集团”)拟通过公开征集受让方的方式协议转让其持有的格力电器902,359,632股股份,占格力电器总股本的15%,股份性质为非限售法人股,转让价格不低于45.67元/股。2019年8月6日,格力电器实施2018年度权益分派,即每10股派发现金红利15.00元,本次股份转让价格依据上述除权除息事项相应调整为不低于44.17元/股。

2019年9月2日,格力集团函告公司,本次公开征集期内(2019年8月13日至2019年9月2日),共有两家意向受让方向格力集团提交了受让申请材料,并足额缴纳相应的缔约保证金,分别为:珠海明骏投资合伙企业(有限合伙),以及格物厚德股权投资(珠海)合伙企业(有限合伙)与GENESIS FINANCIAL INVESTMENT COMPANY LIMITED组成的联合体。

格力集团将尽快组织评审委员会对两家意向受让方进行综合评审,按照《上市公司国有股权监督管理办法》等有关规定,在综合考虑各种因素的基础上择优选择受让方,并与最终确定的受让方签署附条件生效的《股份转让协议》。该协议内容是双方权利义务的最终约定,以国有资产监督管理机构及其他有权政府部门审批通过为生效条件。

经综合评审,如最终没有产生意向受让方,则格力集团可重新公开征集受让方或者终止本次转让股份事项。

格力集团能否征集到符合条件的最终意向受让方尚存在不确定性。在确定最终意向受让方后,所签《股份转让协议》仍须经国有资产监督管理机构及其他有权政府部门批准后方能生效,是否能够获得国有资产监督管理机构及其他有权政府部门的批准以及股份转让是否能够最终完成尚存在不确定性,敬请广大投资者注意投资风险。

公司将与格力集团保持密切联系并根据相关事项进展情况,严格按照相关法律、法规的规定及时履行信息披露义务。公司指定的信息披露媒体为《证券日报》、《证券时报》、《上海证券报》、《中国证券报》和巨潮资讯网(www.cninfo.com.cn),敬请广大投资者谨慎决策,注意投资风险。

特此公告。

珠海格力电器股份有限公司董事会

二〇一九年九月三日

上文根据格力电器公告、上海证券报等信源资源整理