转让底价定了!中国信达出清幸福人寿 近51%股权挂牌75亿 谁将接掌?

摘要 中国信达转让幸福人寿股权再进一步。10月12日晚,上海联合产权交易所发布幸福人寿股权转让消息:幸福人寿第一大股东中国信达公开转让幸福人寿50.995%股权,转让底价为75亿元。简单以此估算,幸福人寿估值约147.07亿元。回归主业,信达清盘幸福人寿股权从6月11日首次公告股权转让通过董事会决议,到6

中国信达转让幸福人寿股权再进一步。

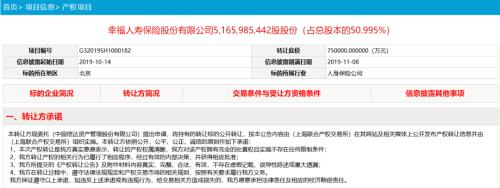

10月12日晚,上海联合产权交易所发布幸福人寿股权转让消息:幸福人寿第一大股东中国信达公开转让幸福人寿50.995%股权,转让底价为75亿元。简单以此估算,幸福人寿估值约147.07亿元。

回归主业,信达清盘幸福人寿股权

从6月11日首次公告股权转让通过董事会决议,到6月25日获得股东大会批准,到7月10日股权转让预披露,再到此次转让信息披露,中国信达出清幸福人寿股权耗时多日,终于进入倒计时阶段。

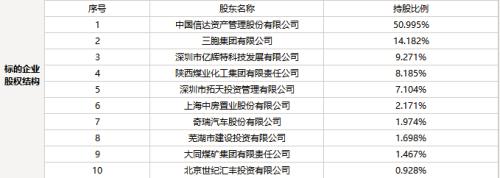

中国信达于2007年发起设立了幸福人寿这一寿险子公司,持股至今。目前幸福人寿共有10家股东,其中中国信达为第一大股东,用于绝对控股权。

今年7月10日,上海联合产权交易所已经预披露了该转让项目:中国信达拟公开转让所持幸福人寿的全部股权,即约51.66亿股股份,对应股权比例50.995%。当时尚未涉及挂牌底价信息。

此次转让公告显示,幸福人寿注册资本101.3亿元,职工人数4400人。另据资产评估报告显示,截至2019年3月31日,幸福人寿资产总计650.85亿元,负债总计594.25亿元,净资产56.6亿元,对应评估价值为136.61亿元。转让标的对应评估值69.66亿元。

据了解,信达人寿拟清盘幸福人寿股权与监管要求金融资产管理公司“更加专注主责主业”有关。同时,中国信达作为上市公司,也要考虑资本回报率这一重要的财务指标表现。幸福人寿占用了较多的资本,但是回报较差。

业内认为,无论是落实监管回归主业的要求,还是自身作为上市公司的需求,中国信达出售幸福人寿股权都是正确选择。

中国信达此前称,这次转让幸福人寿股权,是“为落实有关监管精神,优化整合子公司平台资源”。

谁将接掌幸福人寿?交易款需一次性支付

根据《保险公司股权管理办法》、《外资保险公司管理条例》、《关 于加强非金融企业投资金融机构监管的指导意见》等相关规定,保险公司股东应具备相应的股东资质。

公告称,综合考虑持股比例、资质条件和对保险公司经营管理的影响,本次产权交易仅接受符合保险公司战略类股东及以上资格条件的意向受让方查阅转让标的商业信息。

受让方资格条件方面,此次产权交易接受单一主体受让和联合体受让。采用组成联合体方式受让的,联合体成员最多不得超过3名,并且应至少包括一名战略类(指拟受让标的企业百分之十五以上,但不足三分之一股份的意向受让方)以上的意向受让方。

战略类股东,是保险公司四个股东类别之一,其以上的股东要求为控制类股东。根据《保险公司股权管理办法》,保险公司四类股东具体为四类,为综合考虑持股比例、资质条件和对保险公司经营管理的影响划分的:

(一)财务Ⅰ类股东。是指持有保险公司股权不足5%的股东。

(二)财务Ⅱ类股东。是指持有保险公司股权5%以上,但不足15%的股东。

(三)战略类股东。是指持有保险公司股权15%以上,但不足1/3的股东,或者其出资额、持有的股份所享有的表决权已足以对保险公司股东(大)会的决议产生重大影响的股东。

(四)控制类股东。是指持有保险公司股权1/3以上,或者其出资额、持有的股份所享有的表决权已足以对保险公司股东(大)会的决议产生控制性影响的股东。

受让方的资金来源上,根据相关规定,信达要求拟投资幸福人寿的资金源于合法的自有资金,并非使用银行等金融机构贷款及其他融资渠道资金等非自有资金,也未接受他人委托持有投资幸福人寿保险股份有限公司的股权。

交易价款支付方式上,信达要求采用一次性支付。其中保证金为15亿元,交纳时间在挂牌公告截止日16:00(11月8日16:00)前。在《产权交易合同》签署次日起10个工作日内,受让方应将除保证金外的其余交易价款一次性支付至上海联合产权交易所指定银行账户。

根据幸福人寿公司章程,幸福人寿现有其他股东在同等条件下,对转让标的享有优先购买权,现有其他股东如本次拟参与商业信息查阅并行使优先购买权。

根据最新的转让公告披露,中国信达已向标的企业的其他股东发送关于股份转让以及征询是否行使优先购买权的书面通知,截至目前,相关股东未明确表示是否放弃优先购买权。

幸福人寿未来走向何方?

早在2014年就传出中国信达有意转让幸福人寿股权的消息,如今历经多轮程序,终于即将走到最后一关。即将转换归属的幸福人寿,未来将走向何方?

从经营情况来看,幸福人寿盈利情况不算太好。幸福人寿去年曾以68亿亏损额位列寿险公司亏损之首,今年一季度盈利2.6亿元,但二季度又转亏4.7亿元。不过,虽然幸福人寿近年来亏损情况较突出,但仍有一定的经营特色。

首先是公司治理情况较好。幸福人寿2007年11月成立以来,均由中国信达做单一大股东,并有数家中小股东,治理结构较稳定,业务经营整体上比较合规。

其次,幸福人寿成立已近12年,目前经营区域覆盖22个省级地区,开设各级分支机构253家。这在如今一家险企一年获批两家省级分公司为主的节奏下,达到这样的机构网络布局,并不容易。同时,背靠信达乃至建行,幸福人寿在“准银行系险企”的优势下,也积累了一定的业务资源和银行合作关系。

另外,幸福人寿积极参与国家的健康养老产业,是国内住房反向抵押养老保险的先行者,该业务亦简称为以房养老。目前,这一业务实质性开展的险企也只有幸福人寿一家,在特定受众中,这一业务具有一定社会口碑。

正如一位信达系人士此前所说,“幸福还是有很好的基础,在信达手里没有充分发挥出来,在别人手里可不一定。”

股权转让后,职工劳动关系如何处理?公告显示,本次股份转让不涉及幸福人寿职工劳动关系改变,在职工自愿的前提下,幸福人寿将继续履行与全体职工签订的现有劳动合同。