私募“老鼠仓”处罚力度加大 凡得基金原执行董事被罚

摘要 导言近日,中国证监会发布行政处罚决定书,对深圳凡得基金管理有限公司原法定代表人、执行董事、总经理刘晓东等人的违规行为责令改正,并合计罚款100万元。该决定书显示,刘晓东等人的违规行为是利用未公开信息交易股票,即俗称的老鼠仓行为。值得注意的是,去年的两起私募老鼠仓顶格罚款仅3万元,中国证监会的监管决心

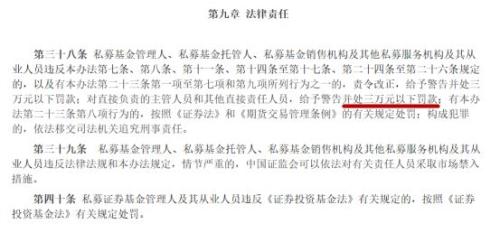

导言 近日,中国证监会发布行政处罚决定书,对深圳凡得基金管理有限公司原法定代表人、执行董事、总经理刘晓东等人的违规行为责令改正,并合计罚款100万元。该决定书显示,刘晓东等人的违规行为是利用未公开信息交易股票,即俗称的老鼠仓行为。值得注意的是,去年的两起私募老鼠仓顶格罚款仅3万元,中国证监会的监管决心可见一斑。 01铤而走险玩起老鼠仓 老鼠仓是指泄露因职务便利获取的未公开信息,并利用该信息从事或者明示、暗示他人从事相关的交易活动。 据悉,刘晓东自2014年8月至2016年2月任凡得基金的法定代表人、执行董事、总经理,并且当时是公司的实际控制人。据Wind数据显示,刘晓东持公司99.99%的股份,为凡得基金的第一大股东,而第二股东高东丽的持股比例仅为0.01%。 那么,老鼠仓的操作流程是怎样的呢?决定书显示,自2015年5月1日至2016年5月31日,刘晓东将其账户刘晓东交给当时凡得基金的投资经理杨威和交易员李儒柏操作,而杨威、李儒柏作为从案人员则分别被处以20万元和10万元的罚款。 在凡得基金的一位投资顾问的帮助下,杨威获取了公司相关产品包含板块、股票品种、仓位等信息的交易指令,随后要么根据具体情况决定买入、卖出的时间,要么根据投资策略选股后,将指令分配给李儒柏等交易员。 此后,杨威每天都会向刘晓东汇报股票交易情况,因此刘晓东、杨威、李儒柏三人知悉凡得基金组账户交易标的股票的未公开信息,并共同操作刘晓东账户。数据显示,该账户与凡得基金组账户的趋同度较高,其行为已构成利用未公开信息交易股票违法行为。 戏剧性的是,在涉案的13个月间,尽管获得了内部信息,刘晓东账户也并未获益,反而亏损203.7万元。 02 私募老鼠仓成监管重点 由于私募行业监管起步晚,近年来,私募基金老鼠仓案频发。公开信息显示,2017年中国证监会对老鼠仓立案13件,其中8起案件涉及私募从业人员老鼠仓,数量超过公募基金、保险资管、券商自营等传统多发领域。 有分析人士认为,这与私募老鼠仓的监管不严、处罚力度低有关。以去年由福建证监局查处的两起私募老鼠仓为例,两个获利均超过500万的涉案人员所受处罚仅为3万元。因为依据《私募投资基金监督管理暂行办法》的第38条规定,不管获利多少,3万元罚款即是顶格处罚。 今年,中国证监会也意识到了这一点,对私募老鼠仓进行猛烈打击,加大了处罚力度。今年3月,证监会依据《基金法》对上海拓璞投资管理有限公司的投资总监文宏老鼠仓行为作出没一罚一的行政处罚:没收违法所得251.44万元,并处以251.44万元的罚款。 那么,如何遏制老鼠仓呢?著名对冲基金经理韩玮对《国际金融报》记者说道:一方面,要进一步加大对违法违规的处罚力度,让违法犯罪者倾家荡产或牢底坐穿;另一方面,要加大合规与监管资源投入,提升监管技术装备,优化监管程序,利用大数据、云计算、证据倒置的手段,大幅提升老鼠仓等案件侦破率,祛除这类不法分子的侥幸心理。 其实,自去年7月起,就有厦门证监局尝试在私募专项现场检查中加入老鼠仓检查项,并因此发现厦门睿誉资产等5家私募存在问题,公布了2起老鼠仓事件。 但打击私募老鼠仓仍然是一场长仗。著名经济学家宋清辉在接受《国际金融报》的采访时分析称:由于老鼠仓行为更加隐蔽,例如可以从开户、资金、交易等多方面进行规避,导致监管难以发现,对其查处堪称 ‘世界性难题’。

|