三只个股高位腰斩 八成回撤超30% 科创板又要火了

摘要 来源:私募排排网原标题:三只个股高位腰斩,八成回撤超30%,但“降温”后的科创板又要火了!截至10月11日,有包括华兴源创、睿创微纳、天准科技、容百科技在内的33只科创板股票上市交易,其中近七成科创板股票在上市首日涨幅翻倍,涨幅最大的是7月22日上市的安集科技,上涨400.15%;涨幅最低的则是9月

来源:私募排排网

原标题:三只个股高位腰斩,八成回撤超30%,但“降温”后的科创板又要火了!

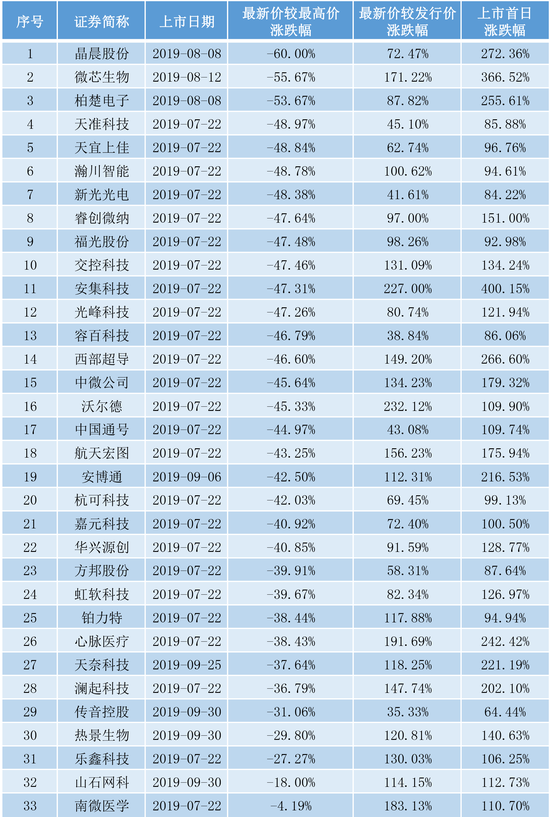

截至10月11日,有包括华兴源创、睿创微纳、天准科技、容百科技在内的33只科创板股票上市交易,其中近七成科创板股票在上市首日涨幅翻倍,涨幅最大的是7月22日上市的安集科技,上涨400.15%;涨幅最低的则是9月30日上市的传音控股,上市首日涨幅64.44%。

但整体来看,科创板依旧在调整。根据wind数据显示,目前上市的33只科创板股票中,有29只个股,也就是说87.88%的科创板股票在10月11日的收盘价已经较年内最高价回撤超过30%,回撤最大的是晶晨股份,上市以来股价最高达到166元/股,但10月11日收盘仅报66.40元/股,较最高价刚好跌去60%,微芯生物与柏楚电子较年内高点也分别跌去55.67%和53.67%。

虽然较年内高点均有不同程度下跌,但33只科创板股票较发行价均有较大涨幅,沃尔德最新股价较发行价上涨232.12%。较发行价涨幅最低的是传音控股,发行价35.15元,最新收盘价为47.57,仅领先发行价35.33%。

外资加速配置A股方向不改,MSCI下月纳入科创板个股

近期科创板股票再迎重磅利好,北京时间10月10日MSCI宣布从11月起将科创板上市股票中符合条件的股票纳入MSCI全球可投资市场指数(GIMI)。科创板7月22日才开始交易,到如此短的时间就被纳入到国际主流指数中,也显示外资对出科创板的认可。此外,科创板股票被纳入MSCI,还将带来更多长线增量资金,有助于推动科创板股票中的外资占比。

10月11日,MSCI中国区研究主管魏震表示,科创板股票加入陆股通且MSCI完成既定指数纳入流程之后,科创板股票将被MSCI中国指数和相关衍生指数纳入,届时科创板股票在指数中的纳入因子将和其它A股股票等同。MSCI是全球最大的指数编制公司之一,MSCI指数更是全球投资组合经理采用最多的指数。在MSCI纳入科创板后,外资增配A股将更加便捷。

从以往经验来看,当国际指数公司宣布纳入指数名单之时,入选公司会出现股价上涨,在10日消息发布后,33只科创板股票中除了天奈科技,其余32只股票均实现股价上涨。

国盛证券也点评称,依照此前MSCI扩容的基本假设,若科创板标的悉数纳入,以科创板市值比例以及20%纳入因子粗略估计,短期带来增量规模有限。此次MSCI纳入科创板表态的信号意义更重要。尤其在美国白宫限制美对华投资消息公布后,市场曾普遍担忧国际指数扩容A股的进程。MSCI纳入科创板标的,表明有序、稳步推进A股扩容的趋势不会改变。

理性看待科创板高估值,百亿私募备战科创板交易

科创板估值过高是不少投资者一直难以在二级市场“下手”的重要原因,这主要是由于目前科创板股票数量尚少,所以让已经上市的科创板股票受到资金的追捧。截至10月11日收盘,科创板33只个股的平均市盈率为71.45倍,同期主板的平均市盈率为13.95倍。

除了参与科创板打新,不少私募也在积极备战科创板二级市场交易,8月以来就有包括并且8月以来就有包括淡水泉、源乐晟、拾贝投资等知名百亿私募发布标的基金/信托拟投资科创板股票的公告。

对于如何看待科创板的估值,伊洛投资在接受私募排排网采访时表示,科创板是定位于符合国家战略、具有核心技术、行业领先、有良好发展前景的企业,上市企业的估值是市场行为,这些企业是具有潜在高成长性的科技股,不能按照原有的逻辑去判断估值的高低,企业的成长性是最重要的特质,所以估值比主板高是有一定合理性的。科创板必定会出现基本面和成长性双优的企业,二级市场的参与是很有必要的。

纯达基金也向私募排排网介绍,目前上市交易的33家科创板公司现价对应的估值水平确实比较高,但由于这些公司所处的行业受政策支持、未来前景广阔,所处的发展阶段也是初创期,需要大量的投入,影响了利润,但纯达基金认为随着这些公司上市后资金实力大大增强,未来发展速度将在同行中遥遥领先,必然会占有更大的市场份额,伴随行业蛋糕急剧扩大,假以时日,不少公司未来的增长速度会超过大家预期。新兴产业的特点就是人们往往高估短期、低估长期,所以要用长期的眼光来看待新事物。

磐耀资产总经理辜若飞也指出,科创板的公司估值方法和传统公司有所差异,当采用不同估值方法和兼顾成长性时,科创板的价格有“高”的原因,目前部分科创板股票高估也有炒作的因素存在,长期来看,还是会回到自身的合理估值。辜若飞表示,磐耀资产一直在跟踪科创板的公司,当基本面出现好的时机时,可能会参与二级市场投资。

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:陶然