这些年信托公司已积累下多少客户?102万自然人+5.28万机构客户不是全貌…

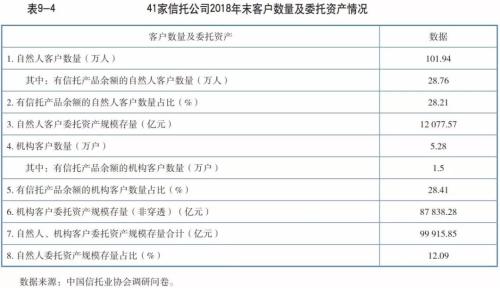

摘要 当各大信托公司将财富管理升级奉为转型之道,稳稳抓住核心客户群体也成为了重中之重。中国信托业协会根据41家信托公司的有效样本统计发现,共有101.94万人自然人客户和5.28万户机构客户投资过这41家信托公司的信托产品。截至2018年末,尚有28.76万人自然人客户和1.5万户机构客户仍在上述41家信

当各大信托公司将财富管理升级奉为转型之道,稳稳抓住核心客户群体也成为了重中之重。

中国信托业协会根据41家信托公司的有效样本统计发现,共有101.94万人自然人客户和5.28万户机构客户投资过这41家信托公司的信托产品。

截至2018年末,尚有28.76万人自然人客户和1.5万户机构客户仍在上述41家信托公司有信托产品投资余额,占全部自然人客户和机构客户数量的28.21%和28.41%。也就是说,71.79%的自然人客户和71.59%的机构客户存在流失风险。

业界观察人士认为,如何继续有效吸引这些目前没有信托产品投资余额的客户是各信托公司面临的严峻考验。信托公司应从加强财富管理人员营销管理、客户信息系统建设以及塑造财富品牌等方面着手,注重客户资源的长期有效积累。

自然人客户占比仅12%

目前,信托公司主动管理类项目的绝大部分委托资产来源仍然是机构客户。

根据信托业协会的调研,截至2018年末,41家信托公司自然人客户委托资产规模占自然人、机构客户委托资产规模总额的比例为12.09%。

另有数据显示,41家信托公司有信托产品余额的自然人客户数量超过5万人的信托公司只有中航信托和中信信托,相对应的委托资产规模均超过1500亿元,这两方面数据均明显高于其他39家信托公司。

进一步分析数据可以发现,庞大体量的自然人客户信托投资规模在千万元以下,这也说明客户的投资潜力可挖掘的空间依然较大。

根据44家信托公司的有效样本数据,截至2018年末,44家信托公司有信托产品余额的自然人客户存量约为24.92万人,投资规模合计约1.02万亿元。投资规模在1000万元以下的自然人客户数约为23.18万人,占比93%,贡献的投资规模占比62.49%;投资规模超过5000万元的超高净值自然人客户数量为1086人,占比0.44%,贡献了11.61%的投资规模。投资规模在5000万元以上的超高净值客户数量较为有限。

25家公司配备专门APP

根据信托业协会调研收集到的60家信托公司的有效样本数据,各信托公司基本上通过官网开通了网上信托预约功能和财富热线电话,同时也开通了微信公众号服务。

截至2018年末,26家信托公司上线了客户信息管理系统,用于协助财富顾问培养以客户为中心的经营行为以及实施以客户为中心的业务流程。25家信托公司推出了专门的公司App客户端,功能不一,基本具备客户预约、账户查询等最基础的功能。近10家信托公司的App客户端具有身份识别、视频面签、电子签约和网上认购赎回等功能。

业界观察人士表示,视频面签和电子签约是信托公司推进财富管理业务信息化的重要发展方向,可以有效提升客户的投资体验和营销人员的服务效率。

在财富管理信息化方面,中融信托确实为行业做出很好的表率。

2018年7月,中融信托上线新的营销服务综合管理平台,新平台涵盖了原系统的发行管理、客户管理、投后管理功能;根据信息的绩效制度开发完成新的绩效管理模块;优化了报表功能,新增代销板块。同时,作为客户版App和员工版App的后台管理系统,强化系统的数据处理和业务对接功能。客户版App于2018年1月上线,截至2018年末,访问超过10万人次。客户版App能够支持客户的产品购买查询、资产查询、信息披露、实时的视频面签以及电子合同签署。员工版App相当于营销综合管理平台的移动版,理财顾问可在App端进行产品预约、到账申请、合同申请、视频面签、订单进度查询、客户管理、绩效管理。2015年12月在业内首家上线了视频面签系统,该系统支持理财顾问与客户在异地的双向面签、理财顾问与客户在同一端的单向面签以及座席直接接入的模式。系统引入了身份信息的公安验证,确保业务办理人的身份准确确认及相应的效力。

财富管理直面四大挑战

一直以来,信托产品相对高的收益率使其在高端理财市场颇受欢迎。“资管新规”实施后,面对越来越统一的资管行业监管标准,信托业在财富管理部门及人员建设、产品销售渠道、客户发展以及信息化建设等方面不断完善,力求增强在财富管理市场上的竞争力。而不可否认,信托行业财富管理仍然存在不小的挑战。

1、财富管理业务整体发展水平与信托公司发展需求之间仍存在一定差距:一是行业监管政策引导不足。二是财富管理业务定位不清晰。三是专业人才力量不足。

业内人士表示,目前,绝大部分信托公司的财富管理部门仍主要致力于满足公司信托产品的资金募集需求,缺少成本收益乃至利润中心的综合考量,这严重制约了财富管理业务的有效发展。很多信托公司对信托产品的发行收入只进行虚拟核算,少数对财富管理部门进行独立核算的信托公司通过大规模的财富中心和财富人员布局可以实现一定的发行收入,但同时也要承受较高的营销成本费用。信托公司较高的营销展业成本和相对较弱的财富品牌效应在一定程度上制约了信托公司财富管理业务的发展。

2、信托产品供给较为单一,普遍缺乏非固定收益类产品供给。

3、以银行理财子公司为代表的金融同业竞争加剧。

4、信托产品营销风险仍不时显现。

探索财富管理多样化路径

随着监管部门对发展财富管理业务的政策鼓励导向日益明确,信托公司对财富管理业务的重视程度不断提升,多层次、多样化的财富管理业务发展路径也日渐清晰。

根据行业观察人士总结,信托行业财富管理战略主要有四大方向:

(一)实现资金端和资产端的协同发展

信托公司的客户包括自然人客户和机构客户,其中机构客户是目前信托公司销售渠道的主要资金来源。这些客户既有将闲置资金进行投资以实现保值增值的目的,同时也存在一定的融资需求,不时需要通过信托公司进行资金融通缓解流动性压力。信托业协会调研统计数据显示,51家信托公司直销规模中,公司资产端业务部门销售占比达36.28%,销售对象包括不少业务部门在资产端的合作客户。

因此,信托公司在积极布局信托财富中心、增加财富营销人员的同时,应高度重视资金端和资产端的协同发展。一方面,应适当激发财富管理人员开拓资产端项目的意愿,培养同时具备财富营销和信托项目拓展能力的综合营销人才。另一方面,资产端业务人员具备较为丰富的机构业务拓展经验,通过有效的激励机制可以促使资产端业务部门积极寻找并落实项目资金,在一定程度上可以较好地实现资产端项目和资金端的协同发展。

(二)发展以保险金信托为代表的同业合作业务

目前保险金信托有三种业务模式:一是客户的保险与家族信托均成立后,投保人(也是信托委托人)将保险受益人变更为信托公司;二是客户的保险与家族信托均成立后,将保险投保人和受益人均变更为信托公司,由信托公司利用信托财产继续缴纳保费;三是家族信托成立后,由信托公司利用信托财产购买保险,订立保险合同,并约定投保人和保险受益人均为信托公司。

除了保险金信托,信托公司应充分发挥信托公司风险隔离和财产转移的制度优势,加强与证券公司、基金公司等金融机构的合作力度,为合作机构客户创设合适的信托产品,实现同业共赢。

(三)通过家族信托培育综合财富管理能力

2018年8月,中国银保监会发布《关于加强规范资产管理业务过渡期内信托监管工作的通知》,该通知有利于引导信托公司积极发展家族信托业务和提升高端财富管理水平,这也标志着家族信托业务进入了一个新的发展阶段。

(四)积极培育家族办公室

目前,国内部分信托公司已设置了专门的家族办公室,不过无论是从客户可投资资产规模还是从发展水平来说,均与国际上成熟的家族办公室存在较大差距。通过积极培育家族办公室,充分借鉴境外先进成熟的业务模式和业务经验,信托公司有望将财富管理业务提升到更高水平。