新鲜出炉:私募、社保养老、外资持仓大曝光

摘要 来源:中国基金报原标题:新鲜出炉!私募、社保养老、外资持仓大曝光2019年三季报正在火热披露,随着首批三季报的曝光,私募基金、社保养老、外资等备受关注的机构资金的调仓换股情况也随着浮出水面。三季报显示,有两家私募基金继续持有贵州茅台,甚至加仓,一点也不恐高,目前其合计持有市值达到83.54亿元;还有

来源:中国基金报

原标题:新鲜出炉!私募、社保养老、外资持仓大曝光

2019年三季报正在火热披露,随着首批三季报的曝光,私募基金、社保养老、外资等备受关注的机构资金的调仓换股情况也随着浮出水面。

三季报显示,有两家私募基金继续持有贵州茅台,甚至加仓,一点也不恐高,目前其合计持有市值达到83.54亿元;还有私募买进了格力地产、安纳达、喜临门等多个股票。值得注意的是,北向资金减持了贵州茅台、增持了中信银行。另外,多只社保、养老基金买进恰恰食品、星辉娱乐等,但退出牧原股份等。

私募不恐高、继续加仓茅台

总共持有市值超80亿

10月15日晚间,贵州茅台披露的三季报显示,此前重仓的两家私募依旧坚定持有,其中有一家还加了仓。深圳市瑞丰汇邦资产管理有限公司-瑞丰汇邦三号私募证券投资基金,持有364.66万股,占总股本比例的0.29%,该私募在三季度加仓茅台4.53万股。按照茅台的最新股价1183.33元算,该私募持有市值达到43.15亿元,现位居第七大流通股东。

同时,深圳市金汇荣盛财富管理有限公司-金汇荣盛三号私募证券投资基金,也依旧坚定持有茅台,最新持股是341.34万股,占总股本的0.27%,保持持股不变。按茅台最新股价算,该私募持有市值也达到40.39亿元,位列第九大流通股东。

要知道,贵州茅台的股价在今年三季度继续上涨了16.87%,达到1150元/股,再度刷新市场眼界,但两家私募一点都不恐高,依旧坚定持有茅台,不仅没有减仓,还有继续加仓的。

基金君发现,瑞丰汇邦三号是在2018年四季度就进入了茅台的前十大流通股东名单,随后继续加仓;而金汇荣盛三号则稍微晚一点,在2019年二季度首次进入茅台的前十大流通股东。截至三季度末,今年贵州茅台的股价涨幅达到97.80%;而年初至今茅台的涨幅更是达到103.53%。可见,两家私募买茅台今年赚得盆满钵满。

在今年8月,深圳市瑞丰汇邦资产总经理郑松有表示,十分看好茅台,价值投资最好的标的还是茅台。今年,单单茅台的分红就超过5000多万。后市还会长期持有,并不排除继续加仓茅台的可能。

三季报也显示,贵州茅台今年1-9月实现营业收入609.35亿元,同比增长16.64%;归属于上市公司股东的净利润为304.55亿元,同比增长23.13%;基本每股收益为24.24元/股。券商认为,贵州茅台全年业绩弹性仍在,股份公司直销带来可观的业绩增长。

私募买进格力地产、安纳达等多股

除了茅台,最新三季报也显示,广州市玄元投资管理有限公司旗下的玄元投资元宝1号私募投资基金,出现在格力地产第五大流通股东之列,持有10265.49万股,占总股本比例的4.98%,较二季度保持持股未变。

格力地产三季报显示,2019年前三季度,公司实现营业收入34.32亿元,同比增幅高达88.69%;归属于上市公司股东的净利润为5.02亿元,同比增长28.65%。从股价表现看,格力地产在今年三季度上涨了10.27%,年初至今的涨幅更是达到27.41%。

安纳达三季报显示,深圳市向阳资本管理有限公司旗下的向阳1号精选证券投资基金,成为公司新进的第十大流通股东,持有96.65万股,占总股本比例的0.45%。

财报显示,安徽最大的钛白粉生产企业安纳达在今年前三季度实现营业收入7.89亿元,同比减少7.94%;归属于上市公司股东净利润3946.51万元,同比减少40.87%。对于前三季度净利润下滑的原因,安纳达表示,主要是受产品钛白粉的销售价格同比下降、毛利率有所降低以及子公司利润同比增加共同影响所致。

再来看该公司的股价表现,今年三季度跌幅为4.96%,年初至今也有微跌,可见表现并不算好。因此,私募基金可能是逆势低位加仓了安纳达这只股票。

另外,宁聚映山红5号私募证券投资基金、上海呈瑞投资-永隆精选D私募基金,分别新进了喜临门,持有954.65万股、738.52万股。

社保、养老基金三季度忙调仓

社保基金、基本养老保险基金的持仓向来被市场视为投资风向标,其以稳健、价值投资的风格著称,那么,在今年三季度A股震荡行情中,其又买了哪些股票,退出了哪些上市公司的前十大流通股东?

数据显示,多只社保、养老基金在今年三季度继续持有恰恰食品,比如全国社保基金105组合、117组合,分别新进该股前十大流通股东,持有662.36万股、360万股;但全国社保基金115组合减持了恰恰食品,最新持股为1000万股,基本养老保险基金805组合也减持了该股,持有960万股。

同时,星辉娱乐同时被全国社保基金102组合、108组合看好,分别持有1718.5万股、3508万股,一个持股未变、一个有所增持;红旗连锁则被基本养老保险基金805组合、全国社保基金115组合增持,分别持有1800万股、2288.95万股;高能环境则被两只社保基金一增一减,全国社保基金414组合持有1408.31万股,全国社保基金419组合持有1399.99万股。

另外,值得注意的是,两只社保基金退出了牧原股份前十大流通股东,包括全国社保基金101组合、108组合;还有全国社保基金604组合退出了长亮科技前十大流动股东。

社保基金在今年三季度买进的个股还包括维尔利、许继电气、奥士康、喜临门、蓝晓科技、齐峰新材、九华旅游、星源材质、欧菲光、旗滨集团等。

北向资金增持中信银行、减持茅台

外资三季度在调仓

今年中国资本市场对外开放更进一步,外资的持股也越来越受市场关注,基金君发现,今年三季度,北向资金、QFII布局动作也不少。

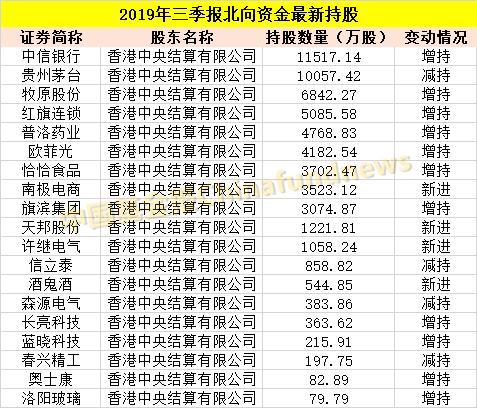

截至目前,首批三季报中,以香港中央结算公司(陆股通)为代表的北向资金持有19只A股股票。从持股数量看,比较大的是中信银行、贵州茅台两家,分别持有11517.14万股、10057.42万股,值得注意的是,北向资金增持了中信银行,但减持了茅台。

同时,北向资金新进的个股包括南极电商、天邦股份、许继电气、酒鬼酒,分别持有3523.12万股、1221.81万股、1058.24万股、544.85万股。北向资金增持的个股包括牧原股份、红旗连锁、普洛药业、欧菲光、恰恰食品等多只股票。

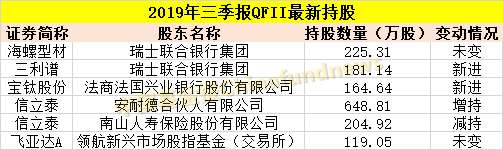

另外,目前QFII曝光的持股还比较少,瑞士联合银行、法商法国兴业银行两家QFII在今年三季度新进了三利谱、宝钛股份;安耐德合伙人有限公司增持了信立泰,但南山人寿保险减持了该股。

责任编辑:陶然