“贵了”?浙商银行延后三周发行 已是行业“惯例”!

摘要 (原标题:“贵了”?浙商银行延后三周发行已是行业“惯例”!)“贵了”?浙商银行延后三周发行,已是行业“惯例”!看这家新锐股份行如何加速拓展全国版图。10月23日,浙商银行(601916.SH)公告称,原定10月24日进行的网上、网下申购将推迟至11月14日,网上路演推迟至11月13日;若此次发行成功

(原标题:“贵了”?浙商银行延后三周发行 已是行业“惯例”!)

“贵了”?浙商银行延后三周发行,已是行业“惯例”!看这家新锐股份行如何加速拓展全国版图。

10月23日,浙商银行(601916.SH)公告称,原定10月24日进行的网上、网下申购将推迟至11月14日,网上路演推迟至11月13日;若此次发行成功,该行预计募集资金总额为125.97亿元,扣除发行费用后预计募集资金净额124.38亿元,用于补充资本金。

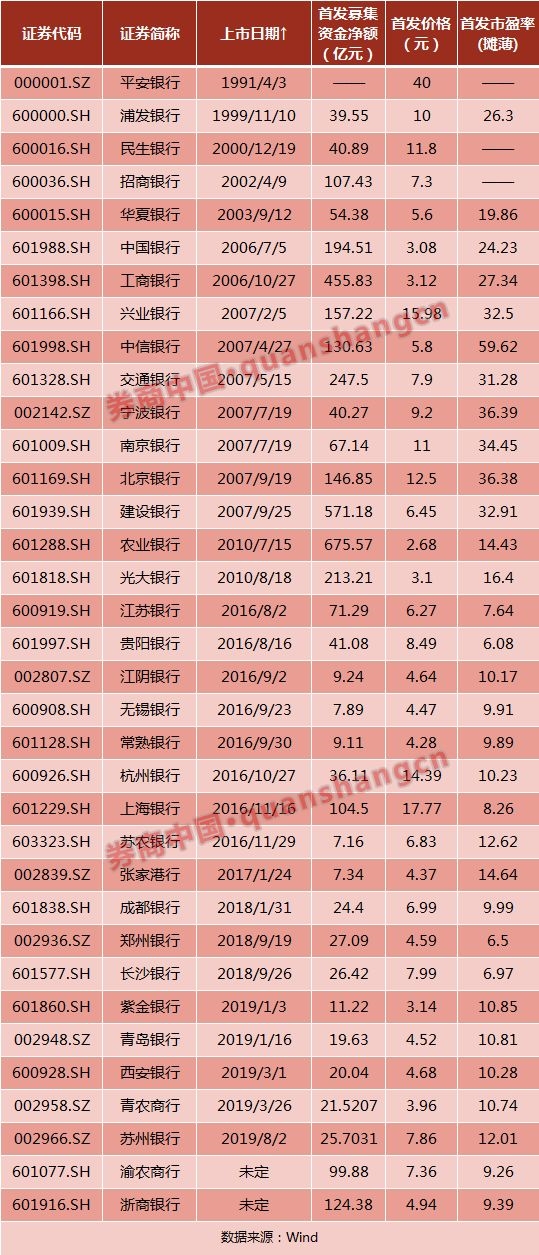

事实上,银行IPO延后三周并非首例,仅仅是今年初登陆A股的紫金银行、青岛银行、青岛农商行,均刊出过推迟发行公告,原因一致:新股发行价对应的摊薄后发行市盈率高于所属行业二级市场市盈率。

“这个现象很正常,很多银行都遇到过这种情况,因为市盈率是根据行业平均市盈率决定的,从过往的情况,发行价必须保证1倍静态PB,这就导致目前很多银行市盈率很容易就高于行业平均,这个也可以说是制度或者定价上的约束所造成。”一位券商机构分析内人士告诉券商中国记者。

浙商银行延期三周发行,拟A股募资125亿元

贵了?因市盈率高于行业均值,浙商银行公告延期三周发行,遇到多家银行上市新股发行时都遭遇到的相同经历。

10月23日,浙商银行发布《首次公开发行股票初步询价结果及推迟发行公告》。公告显示,因本次发行价格对应的2018年摊薄后市盈率高于中证指数有限公司发布的行业最近一个月平均静态市盈率,原定于2019年10月24日进行的网上、网下申购将推迟至2019年11月14日,网上路演也相应推迟至2019年11月13日。

根据该公告,发行人和联席主承销商根据初步询价结果,综合考虑浙商银行所处行业、市场情况、可比公司估值水平、募集资金需求及承销风险等因素,协商确定本次发行价格为4.94元/股,这一价格也与该行今年二季度末每股净资产相同。

具体来看,浙商银行本次发行价格4.94元/股对应的市盈率,按照该行扣非后归母净利润除以本次发行后、发行前总股本计算,分别对应的市盈率为9.39倍和8.27倍。而截至2019年10月18日,中证指数有限公司发布的该行业最近一个月平均静态市盈率为6.91倍。

很明显,浙商银行发行价格4.94元/股对应的市盈率高于行业最近一个月平均静态市盈率,存在未来发行人估值水平向行业平均市盈率回归的风险,即股价下跌给新股投资者带来损失的风险。根据证监会《关于加强新股发行监管的措施》相关规则,该股需在网上申购前三周内连续发布投资风险特别公告,发行相应延期。

公告显示,浙商银行股票代码为“601916”,此次发行股份数量为25.5亿股,若成功发行,预计募集资金总额125.97亿元,扣除发行费用1.59亿元(不包含增值税)后,预计募集资金净额为124.38亿元,用于补充资本。

银行业基本面改善,机构看好估值修复空间

稍加留意会发现,银行推迟首发申购的案例也非个案,这些银行推迟发行原因只有一个——银行新股发行市盈率高于所属行业二级市场平均市盈率。

去年12月,青岛银行发布公告称,原定于12月13日的IPO新股申购,延迟至2019年1月4日,发行价格为4.52元/股,对应的摊薄后静态市盈率为10.81倍,中证指数有限公司发布的行业最近一个月平均静态市盈率(6.72倍)。去年11月,紫金银行也出现延期三周上市,其发行价格3.14元/股对应的市盈率为10.85倍,高于中证指数发布的该行业当月平均静态市盈率(6.86倍)。

此前还有成都银行、无锡银行、江苏银行、江阴银行以及今年新上市的紫金银行、青岛银行、青岛农商银行,以及近期拟上市的渝农商行,均由于该原因导致延期发行。

“这个现象很正常,很多银行都遇到过这种情况,因为市盈率是根据行业平均市盈率决定的,从过往的情况看,发行价须保证1倍静态PB,这就导致目前很多银行市盈率很容易就高于行业平均,这个也可以说是制度或者定价上的约束所造成。”一位券商机构分析内人士告诉券商中国记者。

而另一个原因是,银行二级市场市盈率普遍偏低。“目前,银行板块整体估值偏低,大部分已上市银行股的二级市场股价均跌破了每股净资产(破净)。若银行新股按照一倍及以上每股净资产定价发行的话,则市盈率很容易高于行业平均水平。”一位银行业机构人士评价,这次浙商银行A股发行是以1倍市净率进行定价,说明投资者认可该公司长期价值。

事实上,近期二级市场银行股行情向暖,机构分析认为,近期银行股三季报相继披露,预计行业利润增速环比进一步提升,基本面确定性向好;银行板块具备估值低、机构持仓低、ROE高的特点,基本面与估值存在偏差,具备核心资产估值修复的空间。

国信证券认为,决定银行股PB估值的核心变量是ROE、分红率、折现率,其中又是以ROE最为关键;目前A股银行股PB徘徊在历史低位,而尽管净息差仍有下行空间,但过去5年未在全行业出现信贷低质和过度投放的局面、资产质量预计平稳,严监管已处于常态化、权益乘数下行空间很小,ROE下探空间不大。

最新一期的穆迪中国银行体系展望分析,受益于政府的支持性政策、国有企业借款人大体稳固的能力以及银行不断增加的不良贷款处置;银行资本水平将保持稳定与重充足,在银行资本内生能力、良好的资本发行情况及风险加权资产的快速增长之间取得平衡。

“新锐”股份行加速拓展全国版图对公客户数突破十万

浙商银行若顺利上交所挂牌交易,将是时隔9年后再有一家全国性股份制银行登陆A股。

与其他A股已上市股份行相比,2004年成立的浙商银行为唯一一家总部位于浙江的全国性股份制商业银行,2016年3月登陆香 港联交所,2016年至今处于快速发展阶段,截至今年6月末,该行资产规模突破1.74万亿元,分支机构不断增加,近两年已在香 港、长沙、武汉、贵阳、青岛、南昌等多地设立分行,业务覆盖区域不断扩大。

从业务上看,浙商银行对公客户数稳健增长,突破了十万大关。该行招股书称,本行实施全资产经营战略,着力打造“企业流动性服务银行”和“全价值服务银行”,推进产品和金融服务模式的迭代创新,综合服务实体经济,满足客户多元化的融资需求。

从数据看,截至今年6月末,该行公司贷款及垫款总额高于A股已上市农商行、城商行平均值,但低于已上市大型商业银行、股份行平均值。分析人士认为,该行成立时间较晚,但相比城商行、农商行在机构网点扩张等方面不受跨区经营的限制,服务公司客户的能力较强,渠道建设和客户积累还有进一步扩展的空间。

截至今年6月末,该行以打造企业流动性服务为重点,长期耕耘的池化融资平台、应收款链、易企银三大平台,服务公司客户10.38万户、比年初增长11.15%,公司贷款总额6124.62亿元,其中通过深入打造“智能制造服务银行”、同期智能制造板块信贷余额较上年末增长9.36%。

具体来说,今年6月末,该行池化融资平台资产池(票据池)签约客户24092户、比年初增长8.08%,池内资产余额及融资余额均有所增长;易企银平台落地265个、较年初增长13.25%,累计融资额616亿元、较年初增长67.55%;应收款连平台落地1848个、较年初增长31.06%,区块链应收款链保兑余额722亿元、增幅达10%。

从财报披露情况看,今年上半年,浙商银行持续优化资产负债结构,存贷业务占比分别进一步提升至64.49%和51.92%;后起发力的零售业务收入增幅明显。业内人士指出,后续该行在零售转型发力的同时,未来三大平台能否持续高效运营、激发动能支撑浙商银行对公业务维持较快增长,值得关注。