震荡市跑赢大盘资金持续买入 4季度能加仓银行股吗?

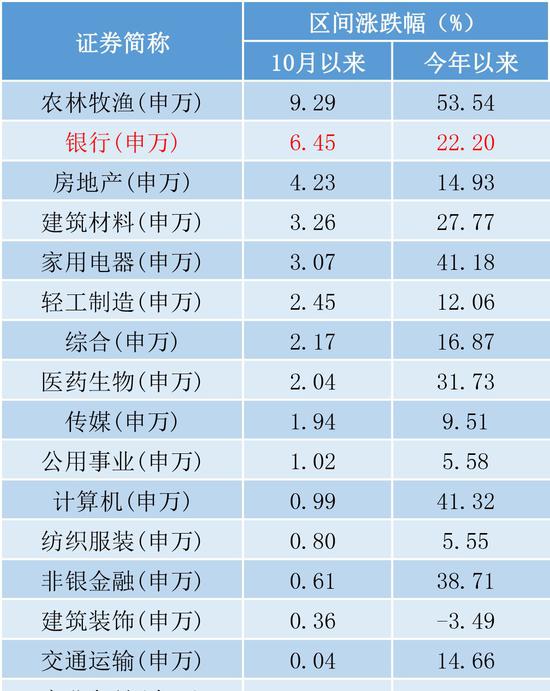

摘要 来源:排排网官微近期A股持续震荡,截至10月24日收盘,10月以来上证指数微涨1.25%,同期申万银行指数涨幅6.45%,大幅跑赢同期大盘指数。最近两周以来银行股的整体走强对指数形成支撑,形成护盘效应,也有机构认为认为银行股整体估值优势明显,四季度有望出现估值修复。中信建投证券银行组分析师杨荣表示:

来源:排排网官微

近期A股持续震荡,截至10月24日收盘,10月以来上证指数微涨1.25%,同期申万银行指数涨幅6.45%,大幅跑赢同期大盘指数。最近两周以来银行股的整体走强对指数形成支撑,形成护盘效应,也有机构认为认为银行股整体估值优势明显,四季度有望出现估值修复。中信建投证券银行组分析师杨荣表示:“高估值并不是问题,基本面好才是关键。在经济下行期,风控比较严格的银行股更加受益。”

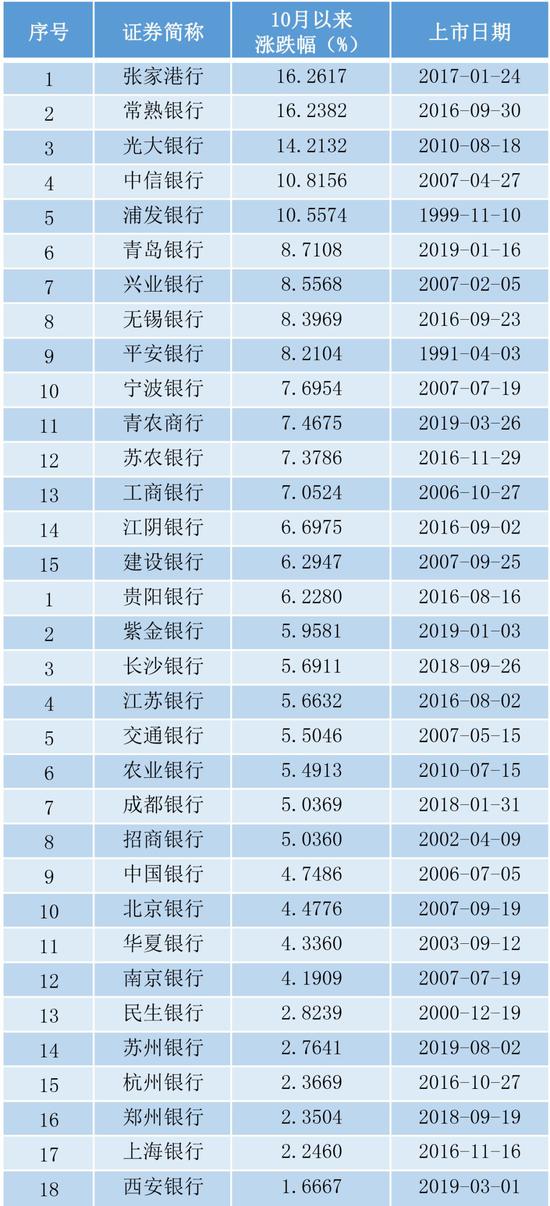

从工农中建四大行的月度表现来看,与银行板块指数涨幅不相上下。有巨无霸之称的工商银行10月以来上涨7.05%,同期建设银行涨幅6.29 %,农业银行涨幅5.49 %、中国银行涨幅4.75 %。与同期上证指数1.25%的月度涨幅相比,银行股表现强势。

中信银行还是33家A股上市银行中首家发布三季报的银行,中信银行前三季度实现营收1423.87亿元、归属于本行股东的净利润407.52亿元,分别同比增长17.30%和增长10.74%。平安银行前三季度营业收入1029.58亿元,归属于本公司股东净利润236.21亿元,分别同比增长18.8%和增长15.5%。此外银行股还受到外资的亲睐,10月以来北向资金连续加仓银行股。

年末资金抱团求稳,银行股反弹护盘

前期一直横盘震荡的银行股在步入十月之后开始持续走强,截至10月24日收盘,申万银行指数10月以来涨幅6.45%,仅次于农林牧渔,还大幅领先于非银金融与计算机。其中张家港行、常熟银行、光大银行、中信银行、浦发银行的股价涨幅更是超过10%,最高达到16.26%。

对于为什么10月以来银行股屡屡走强,新富资本研究中心在接受私募排排网采访时表示,四季度以来银行股反弹幅度较大,主要是三季度成长风格表现亮眼,消费医药及科技板块估值打到历史估值的高位,9月底科技板块出现显著调整,资金有避险需求,银行股业绩稳健,估值低,同时机构仓位配置低,而且在历史上,银行股在四季度容易跑出相对收益,在市场面临不确定性的时候,机构这个位置配置银行股攻守兼备。

滨利投资基金经理梁滨也表示,四季度银行股的整体走强首先是估值一直处在历史低位,分红率稳定,有补涨的需求,其次在全球量化宽松背景下,四季度央行的宽松货币政策,准备金率的下调从而导致银行股整体估值修复行情。

千波资产研究中心向私募排排网介绍,银行股作为大盘价值股的代表,一直是稳健型机构投资者和国家队资金的首选标的。四季度对于已经取得较好业绩排名的基金来说,为了保住全年收益,稳定业绩,规避年末市场的不确定性,往往会调仓至银行股。四季度随着年报预披露,上市公司的风险将集中释放,市场在此时也会动荡不安,业绩稳健的银行股恰恰起到了稳定市场的作用,吸引各路资金抱团。

浙江以太投资基金经理庞春则认为四季度银行股的强势“反攻”有多方面原因:首先,9月央行公布年内的第三次“定向+全面”降准以及财政部发布的《金融企业财务规则(征求意见稿)》,一方面有利于银行降低资金成本,对冲息差收窄压力,另一方面拨备率调节空间压缩,预期会加速业绩释放;其次,银行业估值接近10年最低,板块年内涨幅靠后,价格较为充分反应经济下行的不利因素,而业绩增速相对稳定,高股息率带来的收益率确定性较高。另外,从市场博弈角度看基于年末排名机制,机构也有配置银行的需求,有明显抱团迹象。

四季度银行股投资优势明显,关注业绩高增长龙头

银行股的投资价值向来备受争议,虽然银行股具备低估值、稳定的盈利与分红,但是对应的却是股价走势的“波澜不惊”。值得注意的是,近年来不少上市银行高管对银行股进行了增持,仅今年以来,就有超过14家银行保险机构高管增持自家上市公司股票,增持行为也可以解读为对银行股发展前景的看好。

对于如何看待A股银行股的投资价值,千波资产研究中心介绍称,根据统计,近十年银行板块四季度平均涨幅超过10%,在所有行业里排名第二,足以可见银行股在四季度有很大的投资机会。如果再配合降准降息等政策红利,涨幅会更大。但对银行股配置的也不可眉毛胡子一把抓,因为银行股在四季度体现的是防守的配置价值和业绩的稳定价值,所以在配置时也应按照这个思路进行选择,一是四大行和四分领域龙头标的,二是业绩增速超过行业平均水平的高增长二线龙头。

庞春认为A股银行的估值洼地是长线价值投资的逻辑,随着外资配置A股的比例增加,高R0E、高股息、高拨备、低不良的优质银行将会越来越受到长线资金的青睐。对于银行股的配置应该注意哪些问题?庞春指出,银行股的配置,除了关注业绩、估值、股息率、资产质量等因素外,还应重点考虑负债成本、零售业务能力等核心竞争力、业务战略方向选择的问题。

万霁资产董事长牛春宝介绍,目前银行板块预测2019年市盈率仅6.6倍,考虑到临近年底,估值标准即将切换到2020年,按2020年板块业绩仅增长10%简单计算,估值仅6倍左右。银行股分红率约5%,仅仅从分红角度,也值得大举介入。考虑到中长期利率下行,投资回报率要求降低,银行股无疑是最确定的板块。配置角度,首选优秀,次选绝对低估,但需要谨慎对待农商行。

梁滨认为A股银行股整体有一定的投资价值,只是在全业去杠杆的背景下会导致一定的坏账产生,从而减少银行业的利润,这也是目前银行股是全市场估值最低的板块原因所在。不过虽然银行整体行业的增速会有所下降,但是一些重点做个人零售业务、风险管理能力突出的银行,在未来的业绩表现会明显超过同行业的增速。

新富资本研究中心建议投资者在配置银行股时,应该选择业务有特色、资产质量好、拥有竞争优势的银行。

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:陶然