24年实现正收益!老牌私募韩广斌为何只投资优秀到卓越的企业

摘要 新思哲投资成立于2009年,由资深投资人韩广斌创办,现旗下运行基金9只,公司管理规模超过20亿。新思哲曾获得业内多项重量级奖项,在近期私募排排网公布的分规模股票策略公司榜单中,新思哲投资荣获五年期股票策略私募基金收益榜第一名。新思哲追求长期稳健的确定性收益率,公司在2010年4月发行首只产品,截至2

新思哲投资成立于2009年,由资深投资人韩广斌创办,现旗下运行基金9只,公司管理规模超过20亿。新思哲曾获得业内多项重量级奖项,在近期私募排排网公布的分规模股票策略公司榜单中,新思哲投资荣获五年期股票策略私募基金收益榜第一名。

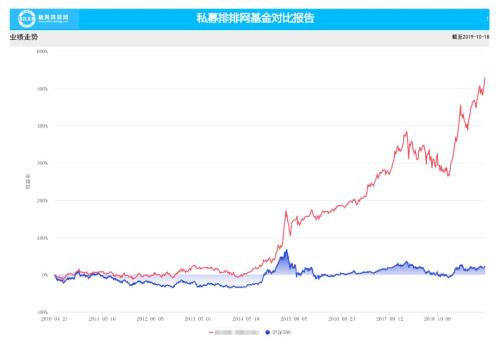

新思哲追求长期稳健的确定性收益率,公司在2010年4月发行首只产品,截至2019年10月11日,近十年的时间里大盘指数从3033.28点下跌至2973.66点,但新思哲的这只产品却逆势获得516.04%的累计收益,大幅跑赢同期市场指数500.79%。

新思哲投资董事长韩广斌在1993年开始从事证券投资,期间除2008年和2018年外,连续24年获得正收益,大幅战胜市场,胜率超过九成。韩广斌本人擅长上市公司估值、行业基本面分析及宏观策略应用,注重宏观和微观的把握,操作风格灵活,注意风险控制,在投资过程中累积了丰富的多策略经验。近期韩广斌做客私募排排网春瑜会客厅,与私募排排网创始人李春瑜一道畅聊私募十年,投资长跑路上的那些感悟与收获。韩广斌表示,投资是一场反人性的修行,投资需要专注,新思哲追求长期稳定的收益率。

高仓位拥抱2019年行情,3500点以下继续满仓

从净值走势图很容易看出,新思哲的业绩并非长期维持高位,而是从2014年才开始发力。

新思哲在2014年以前并没有在A股挣到钱,这是因为在此之前A股都是互联网行情,但是A股并没有优质的互联网企业,新思哲当时也入手了包括腾讯、facebook等在内的互联网公司。国内方面,受限塑令、三公消费等影响,A股以茅台为首的蓝筹股表现也不尽如人意,所以在2014年以前新思哲的海外投资与A股投资收益大抵持平。直到2014年以后,A股核心资产开始起舞,新思哲业绩也由此开始腾飞。

2018年股市的下跌让投资者热情降至冰点以下,韩广斌预判接下来的2019年核心资产会创新高,所以熊市中一直坚持满仓运行。2019年A股行情不负众望,在满仓与选择优质标的的双重合力下,2019年新思哲的净值也是如期反弹。截至10月11日,2019年以来新思哲平均收益就高达64.47%,同期上证指数涨幅仅为29.93%。

韩广斌介绍,在近十年的投资历程里,公司空仓的时间屈指可数,股市熔断至今更是一直满仓,并且大盘在3500点以下会继续满仓,主要是因为现在还是idea比钱多的阶段。

以奋斗者为本,投资者口碑相传而至

众所周知,金融行业是一个压力非常高的行业,但是对于新思哲来说,压力仅来自投资本身,并无投资者施加的压力。这主要是由于新思哲的基金持有人均为口碑相传而来,高度认可公司的投资理念,即便在熊市里基金遭遇大幅回撤时,也从未施压给公司,多年磨合积累下的信任让基金持有人相信公司能够力挽狂澜。

也正是由于投资者的高度信任,让新思哲可以将全部精力都投入到投研中,在投资中保持比较好的专注力和战略定力。从而力争为投资者带来尽可能高的收益率,这也是新思哲的核心战略。

韩广斌认为以奋斗者为本有两个意思,一方面是只找以奋斗者为本的投资标的;一方面是公司也需要以奋斗者为本,虽然奋斗者各个部门都有,但是韩广斌更强调投研部门的奋斗精神,尤其需要非常强的主观能动性。高比例跟投也是新思哲的一大特色,公司利润一直留存以待发展,不仅董事长韩广斌的大部份资金均投在公司旗下的基金产品中,团队与自有资金更是占到新思哲管理规模的30%。高比例的跟投,既是对自己投资能力的高度信任,也保证了与投资人利益一致,驱使管理人更加集中精力做好投资。

2008年折戟金融危机,全球思维筛选核心资产

2015年的股灾来得猝不及防,市场上不少基金从高位跌落,净值至今依旧回天乏力,但是新思哲在2015年不仅获得正收益,平均收益更是高达94.52%。虽然在国内的金融危机中毫发无损,但是在全球金融危机中,韩广斌也没能全身而退。

回顾过往投资经历中最为深刻的年份,2008年金融危机带来的损失依旧让韩广斌记忆犹新,也正是这次全球金融危机让韩广斌认识到自身缺乏全球视野的短板。新的思维、新的哲学,公司取名新思哲,也正与这段经历有关。要跟得上时代,就需要将西方的投资哲学与中国的传统哲学结合在一起。最前沿的现代科技技术基本都在西方,对西方哲学、投资学的学习,对韩广斌的投资生涯与人生都产生了极大的影响。

当下中国与全球市场的联系更加紧密,为了让投资更有高度,新思哲也将全球重要信息纳入投资决策的考量。韩广斌认为必须以全球的视野、宏观的考量,制定复合对冲策略,使投资脱离平面更加立体化。

韩广斌认为投资中的沉没成本和幸存者偏差是非常重要的,很多人都理解两者的字面意义,但如果没有深入骨髓的理解,就难以做好投资。以沉没成本为例,在审视一个投资组合的时候,投资者总是以当下成本去讨论,但是这个逻辑是有问题的,也会导致这部分投资者会在股票赚钱时得意洋洋,一旦套住就卖不掉。

幸存者偏差体现在不少投资者会在讨论诸如“前两年我看好***股票”,韩广斌认为这些是没有意义的,事后去看总会很容易,但是最有意义的是你今天看好什么股票,看好什么策略,然后三年以后再来验证,这才是真正的本事。也就是说解释没有意义,预言才有价值。

养猪理论做投资,价值与成长不可分割

投资行业经常会用价值和成长对投资风格进行区分,但新思哲从未划分价值与成长的分界线。在韩广斌看来,价值成长是一体的,一般来说,没有价值就没有成长,没有成长也就没有价值,所以投资并不用区分价值与成长,只需区分好公司和坏公司即可。

公司估值是否合理?有没有未来?是否正在周期中?这些都是新思哲考量一家公司是否具备投资价值的重要指标。企业有两个周期,一个是大的宏观周期,一个是企业的生命周期,除此以外,新思哲还自创了养猪理论。

养猪理论是说猪在50斤以前长得很慢,200斤以后也长得慢,但是从50斤到200斤是涨得最快的,所以说这个时候的猪是比较值得投资的,现在很火的猪周期也是这个意思。

将养猪理论运用到投资上,就体现在新思哲不投初创公司,虽然专注二级市场,但是也不多投刚上市的企业,因为这些公司不仅容易夭折,而且长得慢。虽然从10斤长到500斤好像能赚很多,但是算上赔率后不一定划算。而且只投已经相对“茁壮”公司的好处是,买入时这家公司已经几百亿市值,但是他大概率会到1000-2000亿市值。

多维度组合策略,打破冠军魔咒

一般来说,短期投资做得太好,往往长期收益并不出彩,这主要是由于管理人在追求短期高收益的过程中扩大了不匹配的风险敞口,这也就是人们经常所说的“冠军魔咒”。从历年收益来看,新思哲投资在每一年的排名中均很难拿到冠军,甚至进入每年的前100名都很难,但是长期来看,业绩明显领跑,五年期以上的平均收益更是位于国内私募机构前十。

韩广斌表示,在进入私募行业之初,自己就是追求长期打胜仗,而不能在某一仗中被灭掉。如果在短期和长期之间做选择,新思哲一定选择长期靠谱的东西,落实在投资上就是追求长期稳定的收益率。

新思哲的短期业绩并不出色,是因为公司是多维度组合策略,也就是这个策略涵盖不同的维度。比如说今年有猪周期,如果全买了猪周期的股票,就没有多维度,而是只有一个维度了。人总是会犯错,所以要各个维度去做这个组合,做内部对冲。组合越强大,纠错的成本会更小,更有利于长期持续的稳健发展,取得长期收益率。

并且在新思哲的持仓中,长期保持20多只投资标的,单票仓位不超过30%,在这个组合下又会根据不同周期、不同状况、以及核心标的变化进行调整,所以即便满仓,风险敞口也不会很高。

关注上市公司管理团队,及时淘汰“不合格”企业

解释没有意义,预言才有价值。但是预言只看几个冷冰冰的财务数字是没有活力的,比如研究华为,就必须研究任正非;研究福耀玻璃(600660,诊股),就必须研究曹德旺;研究格力,必须研究董明珠;研究康美,也必须要研究他老板。所以说团队是很重要的,也正是因为如此,95%以上的公司都是被新思哲否定的。在新思哲的投资策略中,只投资核心资产,投资优秀到卓越的企业。

在韩广斌看来,好公司需要满足几个条件,第一,这个行业和这个公司都不错;第二,他能挣大钱;第三,他的员工也能挣大钱,收入显著高于同行业;第四,他还愿意分钱给股东。按照这几个标准,99%的公司就被“淘汰”,好公司也就非常清晰了,而这些条件是否具备,都与公司管理者紧密相关。

了解上市公司老板可以从多个方面入手,除了公开信息披露,还可以通过参加股东会、业绩推介会,抛点尖锐的问题给他,看他怎么回复。以深圳某家上市公司为例,投资者去开股东大会,对方当场问“买100股来参会的目的是什么”,韩广斌认为这种公司就可以“淘汰”掉。因为这些事情反映了企业文化,而管理层正是组织中最为关键的。通过多种方法否定掉一些公司之后,既可以减轻工作量,也能避免踩坑。

未来核心资产继续强化,关注企业龙头

回顾市场走势,2005年到2007年的行情主要来自基建地产周期,2010年以后则是互联网周期,2014年以后进入核心资产周期,符合新思哲选股标准的企业不超过20家。韩广斌认为中国的好企业本来就非常少,而且好的企业也在变化。以格力为例,从朱洪江时代到董明珠主导,格力在变化,格力与美的之间也在发生变化,所以做投资一定要关注变化,还要关注它是往好的方向变化,还是不好的地方变化。

A股的核心资产会强化,边缘化的还会继续边缘化,科创板中间会有一些花絮。公司会坚持目前的核心策略,总体上,今年市场还是比较好做,今年过后就难以预料了,期间可能会有很多黑天鹅的出现。但是市场的脉络还是十分清晰,核心资产继续走强主要是由于很多资源向优势企业集中,它对同行业有降维打击的能力,包括消费、医药,周期类行业中的龙头企业,都将是后市的一条投资主线。目前A股市场有两个外围风险因素需要关注,主要是外贸摩擦和香港问题。

韩广斌投资感悟

我们最重要的投资哲学框架就是不确定性,就算我们做了很多功课,它也是不确定的,明天总是不确定的。我最喜欢的两句话,一个是“明天的太阳不一定照常升起”,还有另外一句话更重要,叫做“科学只能证伪,永远不能证实”,这两句话对我人生观都有改变。

人的大脑对整个世界的认知是有限的,你认为对的东西其实往往是错的。我们投资的第一条理念就是我们总是在犯错,对手在犯错,市场也在犯错。

好的企业家都有不安全感,觉得太安逸的话,企业就麻烦了。我们特别喜欢投创始人一直在公司前线的企业,因为整个企业文化比较难变化。

只要每个人把自己的工作做好,就是对社会的贡献,就对社会有价值。作为专业投资者和财富管理人,我们就很纯粹地做好投资,以投资者利益为重,把长期投资收益率做好,就是承担了社会责任。

做投资一定要看到别人看不到的东西,一定要顶住别人顶不住的压力,一定要做别人做不到的东西。很多人不太研究组织,那我们就会研究;很多人关心短期的业绩,我们就关心长期的业绩。如果你能做到跟别人不太一样,多少就会有点降维打击,这时候你的决策战略定力会好一些。