证券期货经营机构私募资产管理业务2017年统计年报之二

摘要 证券期货经营机构私募资产管理业务2017年统计年报之二:证券公司资管业务情况整体情况截至2017年,97家证券公司及资管子公司开展资产管理业务,存续产品22031只,管理资产规模16.52万亿元,较2016年底减少7959亿元,减幅4.6%,证券公司资管业务规模全年月均减少663亿元。2017年以来

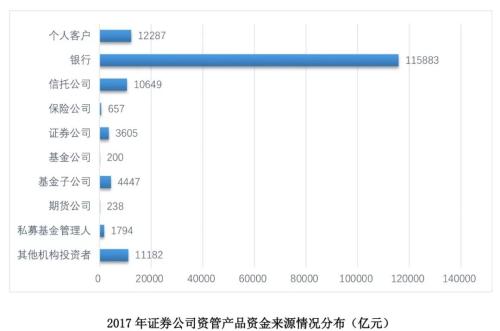

证券期货经营机构私募资产管理业务2017年统计年报之二:证券公司资管业务情况整体情况截至2017年,97家证券公司及资管子公司开展资产管理业务,存续产品22031只,管理资产规模16.52万亿元,较2016年底减少7959亿元,减幅4.6%,证券公司资管业务规模全年月均减少663亿元。2017年以来,银行同业、理财和表外资金受到严格管控,出表需求下降,证券资管通道业务规模下降明显,证券公司发挥投资研究核心优势,大力发展证券投资类产品,主动管理能力的提升直接促进收入水平提高,证券公司在管理资产规模下降的情况下收入仍实现正增长。 从产品类型来看,截至2017年底,集合计划存续产品3718只,管理资产规模2.11万亿元;其中大集合453只,规模9127亿元;小集合3265只,规模1.20万亿元;定向资管存续合约18298份,资产规模14.39万亿元;专项资管计划[1]存续产品15只,资产规模89亿元。 从管理方式来看,存续的主动管理产品7489只,管理资产规模4.56万亿元,较2016年增加481[2]亿元。存续的通道产品14527只,管理资产规模11.95万亿元,较2016年减少4214亿元。 从投资标的来看,存续产品投向交易所、银行间市场的标准化资产规模约6.37万亿元,以债券投资为主;其他投向各类非标资产的规模约11.12万亿元,包含金融机构资管产品3.11万亿元、委托贷款和信托贷款2.64万亿元、债权投资1.36万亿元、票据1.22万亿元、资产收益权8899亿元、股票股权质押融资7598亿元、股权3542亿元等。 新设情况2017年,证券公司新设资管产品6881只,规模2.57万亿元,月均新设规模2144亿元,较2016年月均新设规模减少2.9%。新设集合计划1469只,规模2775亿元;新签订定向合约5383份,规模2.20万亿元。 新设集合计划中,固定收益类产品规模1267亿元,占比45.7%;混合类产品规模726亿元,占比26.2%;非标类产品规模488亿元,占比17.6%;权益类产品规模74亿元,占比2.7%;其他类产品规模220亿元,占比7.9%。新签订定向合同中,主动管理定向合约1412份,规模2319亿元;通道定向合约3971份,规模1.97万亿元。 资金来源情况2017年,银行资金仍是证券公司资管业务的主要资金来源。截至2017年底, 证券公司资管产品资金来源主要包含:个人委托资金1.23万亿元,占比7.6%;银行委托资金11.59万亿元,占比72.0%;非银金融机构委托资金1.98万亿元,占比12.3%;私募基金管理人委托资金1794亿元,占比1.1%;其他机构委托资金1.12万亿元,占比7.0%。 投向情况1、主动管理类产品投向 主动管理产品主要投向债券市场。截至2017年底,主动管理产品主要投向以债券为主的证券类资产,投资规模3.63万亿元,占主动管理产品总投资规模的67.4%。其中,投资债券规模3.08万亿元,占主动管理产品投资规模的57.1%。 非标资产投资中,投资银行理财、信托计划、证券公司资管、基金专户等持牌机构资管产品[3]和私募基金规模5601亿元,占主动管理投资规模10.4%;同业存款、同业存单等现金类资产规模3202亿元,占比5.9%;以银行委托贷款、信托贷款、收益权、股权为形式的债权投资规模2084亿元,占比3.9%。 证券公司资管主动管理产品通过信贷、债权、收益权等方式对实体经济投资的规模3860亿元,占主动管理产品总投资规模的7.2%。其中,投向一般工商企业、地方融资平台、房地产、基础产业的规模分别为2054亿元、653亿元[4]、612亿元、992亿元。 2、通道类产品投向 2017年同业、理财等资金对固定收益资产的需求稳定增长,通道类产品投资债券规模大幅增加。截至2017年底,定向通道业务投向持牌机构资管产品及私募基金规模2.55万亿元;投向银行委托贷款、信托贷款规模2.51万亿元,较2016年减少22.2%;投向以债券投资为主的证券类资产规模2.16万亿元,较2016年增长10.5%;投向票据类资产规模1.21万亿元,较2016年减少22.6%。 从最终投向来看,通道业务投向实体经济规模合计4.97万亿元,投向一般工商企业、基础产业、房地产及地方融资平台规模分别为2.65万亿元、1.11万亿元、9469亿元及6907亿元[5],分别较2016年底增加3851亿元、7395亿元、33亿元和2944亿元。 收入情况2017年,证券公司资产管理业务收入受益于主动管理能力提升而显著增长。证券公司资产管理业务全年收入288.71亿元,较2016年增加76.11亿元,增长36%。全年资管收入中,管理费收入181.11亿元,占资管业务收入的63%;业绩报酬93.20亿元,占资管业务收入的32%。从业务类别来看,主动管理业务收入合计217.28亿元,占资管业务收入的75%;通道业务收入合计66.02亿元,占资管业务收入的23%。证券公司资管业务全年平均管理费率0.16%,较2016年提升0.02个百分点。资产管理业务收入对证券公司收入的贡献度有所提升,达9.3%,较2016年提升0.3个百分点。 集中度情况2017年,中小证券公司加强资管业务发展,证券公司资管业务集中度小幅下降,排名前10的证券公司资管业务规模合计占资管业务总规模的45.0%,前20的证券公司占比为62.1%,较2016年分别下降了2.5个百分点、2.4个百分点。 [1]专项资管计划中不包含资产证券化业务。 [2]2016年末主动管理产品中包含了资产证券化产品规模,由于2017年对专项产品的填报口径进行了修正,此处主动管理变化规模未将专项产品规模计算在内。 [3]持牌机构资管产品包含:商业银行理财计划、信托计划、保险资产管理计划、证券公司资产管理计划、基金公司及子公司资产管理计划和期货资产管理计划。 [4]证券公司主动管理产品投资地方融资平台的资金中有46亿元投资到房地产、405亿元投资到基础产业,这两部分投资在房地产、基础产业分项中也有统计,因此地方融资平台、房地产、基础产业分项统计中共451亿元存在重复计算。 [5]证券公司通道资管产品投资地方融资平台的资金中有611亿元投资到房地产、3682亿元投资到基础产业,这两部分投资在房地产、基础产业分项中也有统计,因此地方融资平台、房地产、基础产业分项统计中共4293亿元存在重复计算。 [6]证券公司资管业务收入中不包含资产证券化业务收入。

|