卖私募产品送“会所养生”的金诚财富,140亿兑付危机从何而来

摘要 11月16日,业界知名新媒体《环球老虎财经》对外发布一篇标题为《卖私募产品送“会所养生”的金诚财富,140亿兑付危机从何而来?》的深度调研文章,引起了中访网和各大财经媒体、社会公众的关注。据《环球老虎财经》撰文:11月14日,港股上市公司金诚控股大跌7.98%。而上市公司股价大跌,很大程度上受其母公

11月16日,业界知名新媒体《环球老虎财经》对外发布一篇标题为《卖私募产品送“会所养生”的金诚财富,140亿兑付危机从何而来?》的深度调研文章,引起了中访网和各大财经媒体、社会公众的关注。

据《环球老虎财经》撰文:11月14日,港股上市公司金诚控股大跌7.98%。而上市公司股价大跌,很大程度上受其母公司金诚财富集团有限公司(以下简称金诚财富)遭遇的兑付危机有关。

近日,陆续有投资者曝出,金诚财富旗下部分私募基金产品迟迟无法赎回,因而引发大规模维权。据了解,其中一个维权微信群,人数就达到500人上限。以私募认购最低100万元计算,至少超过5亿资金到期无法兑付。

根据金诚财富官网介绍,公司由韦杰成立于2008年,通过携手各地政府打造新型城市,发行以城市化发展基金为主的稳健类理财产品。即向高净值客户募资资金,再将资金投入地方政府基础设施建设,以及特色小镇建设中。

不过,这套模式的缺陷在于期限错配,特色小镇等基础设施建设的周期很长,有的项目建设周期甚至长达十年,而私募基金投资人显然没有这么好的耐心。私募资金募集一向比较困难,这些项目之所以顺利募集,很有可能是私募产品进行了“公募化”营销。

私募发行-销售一体化

其实,这次兑付危机源自2018年4月浙江证监局的检查,在这次私募机构的专项中,浙江证监局发现5家公司存在不配合现场检查工作的情况,分别为浙江金观诚基金销售有限公司、杭州观复投资管理合伙企业(有限合伙)、杭州金仲兴投资管理有限公司、浙江金诚资产管理有限公司和杭州金转源投资管理合伙企业(有限合伙)。

有趣的是,这5家公司均与金诚财富创始人韦杰有关联。穿透核查这5家公司,浙江金观诚最终由金诚财富控股;杭州观复、金诚资管、杭州金转源最终由新余金诚实业集团有限公司(以下简称金诚实业)控股;而杭州金仲兴最终由金控香港管理有限公司控股。

据悉,韦杰持有金诚实业93.76%的股权,为公司第一大股东,同时,韦杰也是杭州金仲兴执行董事兼总经理。

通常情况下,私募基金的营销活动存在诸多限制。根据相关规定,私募基金管理人“不得公开推介或者变相公开推介私募基金”,以及“未经特定对象确定程序,不得向任何人宣传推介私募基金”。

而韦杰通过复杂的股权关系,打造出一个私募募资矩阵,似乎便是为了规避监管要求。该私募募资矩阵包括1家基金销售公司和6家备案的私募平台。其中,销售公司为浙江金观诚,6家私募平台包括杭州观复、杭州金仲兴、杭州金转源、金诚资管、新余观复和新余观悦。

其中,5家位于浙江的公司上文已经提到,新余观复和新余观悦均位于江西。查询工商资料发现,新余观复最终由金诚实业控股,新余观悦最终由金控香港管理有限公司控股。

简单梳理后发现,韦杰是通过金诚财富控股了基金销售公司金观诚,而6家私募平台则通过金诚实业、金控香港管理有限公司控股。

这样做的好处是,一方面通过基金销售公司以多种渠道吸引高净值人群购买私募产品,另一方面通过6大备案的私募平台大量发行私募产品。如此一来,私募基金销售与私募产品发行无缝对接,推动韦杰旗下基金产品募资规模快速膨胀。

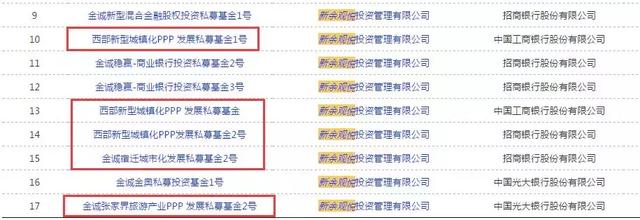

根据证券投资基金业协会数据,韦杰旗下6大平台共发行基金产品319只,目前仍有136只正在运作。其中,杭州观复111只、杭州金转源72只、新余观悦30只、新余观复31只、金诚资管47只、杭州金仲兴29只。金诚财富公布的信息中曾透露,其管理规模约为140亿元左右。

疑似私募销售公募化

一般来说,由于营销限制较多,私募基金的销售相当困难。基本上,百亿以上都已经在业内鼎鼎大名。然而,金诚财富名气不大,规模却达到了140亿元。

或许,“私募公募化”是其重要的营销方式。上述5家公司不配合浙江证监局现场检查,也很有可能与私募基金公募化销售有关。

2018年5月23日,浙江证监局称浙江金观诚存在“借用关联方经营场地销售私募基金产品、公开夸大宣传等情形,反映出公司内部控制存在重大问题,经营管理存在较大风险。”

决定暂停其基金销售业务半年。

金观诚“公开夸大宣传”,可能就是利用其公募销售牌照为掩护,向不合格的私募投资人推销产品。

其实,金诚财富提供的多项服务,也违背了“不得公开推介”的原则。如悦龙会、西湖论金和逸旅游。以逸旅游为例,公司定期组织投资者赴金诚特色小镇项目地考察,保证所见即所投。此外,悦龙会还提供小镇考察、素能教育、酒店娱乐、会所养生、健康医疗和高尔夫赛事等。

据金诚财富私募投资人表示,他们就是在听信了金诚集团理财师的推荐或看到亲友邻居等购买金诚产品盈利后,才做出投资决策。

期限错配陷兑付危机

事实上,金诚财富关联方私募产品,绝大部分都是投入到特色小镇等PPP项目建设上。以新余观悦为例,目前运行的多只产品中,很大一部分都是城镇化PPP发展私募基金,如金诚宿迁城市化发展私募基金2号、金诚张家界旅游产业PPP发展私募基金2号等。

这些项目的特点是私募基金通过自有资金建设生态公园,医院,学校,产业园等,再通过招商引资吸引企业入驻为地方政府带来增量税收。同时,随着人口流入、产业聚焦,地方政府的土地拍卖收入也随之增加。

于是地方政府便用多余的财政收入支付私募基金的初始投入。同时,私募基金依靠前期以低廉的成本拿地,也可以获得土地增值的回报。

这相当于,地方政府把招商引资的职能外包给金诚财富管理费私募基金了。不过,该模式的命门是,初始投入资金压力和招商引资能力。若特色小镇发展不及预期,初期的大量投入便很有可能打水漂了。

由此可知,特色小镇的建设难度大、周期长,很多项目甚至长达十年形成规模化产业集聚。而私募投资人显然没有这样的耐心。因此,若有投资人退出,就需要通过强力的销售,吸引新的投资人进入。

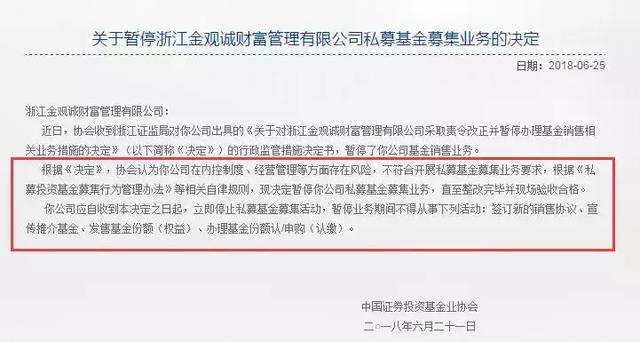

但是,一旦私募基金销售的渠道被切断,金诚财富关联方私募产品就很容易遭遇赎回压力。6月25日,证券基金业协会发发布公告表示,根据相关自律规则,暂停金观诚财富私募基金募集业务,直至整改完毕并现场验收合格。

随即,金诚财富关联方私募产品相继出现兑付问题。2018年7月初,金诚易4号私募基金公告称,因目前赎回量过大,管理人决定暂停本基金赎回业务,预计6-12个月重启本基金赎回业务。此外,金诚政信宝6号私募基金、金诚新沂城市化发展私募基金7号等产品也相继遭遇兑付问题。

运作不规范,涉嫌自融

除了期限错配外,金诚财富关联方私募产品在具体运作上也存在不规范之处,甚至还涉嫌自融和玩资金池。

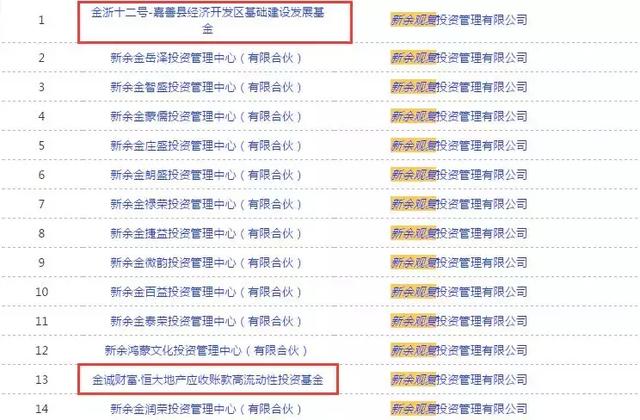

以新余观复为例,这是一只私募证券基金。根据相关规定,私募证券基金只能投资标准化证券产品。有意思的是,新余观复竟然发行过金浙十二号-嘉善县经济开发区基础建设发展基金和金诚财富-恒大地产应收账款高流动性投资基金。

据了解,杭州观复金浙一号主要投向为西湖区基础建设及市政公用类项目,所投资项目本金及预期收益由西湖区财政局出具还款差额补足协议。金浙十二号作为系列产品,应该由嘉善经开区偿还本金和收益。

另一只投资的是恒大地产应收账款,这应该属于其他类私募业务范畴。可以看出,这两只基金,均不符合新余观复作为私募证券基金的定位。

此外,金诚财富销售的私募产品,也有自融的嫌疑。一方面,金诚财富大肆收购上市公司、新三板挂牌公司,以及购买酒店、投资地产企业,另一方面,宣传的特色小镇却基本上没有起色。

2016年,金诚财富以7.35亿元的价格收购机电工程上雅骏控股75%权益,后又将其更名为金诚控股。此外,根据金诚财富官网显示,公司旗下还有用新三板挂牌公司太悦健康和丽晶光电。

通过旗下公众公司,金诚财富持续购买资产。2017年6月,上市公司金诚控股收购宝明(香港)房地产集团有限公司,随即,又通过宝明地产投资了5家地产置业类企业,主要分布在苏州、扬州、盱眙、淮安等地。

公开信息显示,目前金诚财富拥有新城镇投资集团、财富管理集团、学校教育、医疗健康、酒店集团、宝明地产集团、农业、餐饮、智能家电、文化旅游等业务板块,成为一家综合性的现代城市发展集团。

然而,几年来快速扩张资产,不得不令人怀疑庞大的资金从何而来。在收购这些资产之前,金诚财富主要从事基金销售,显然没有这么强大的资金实力。

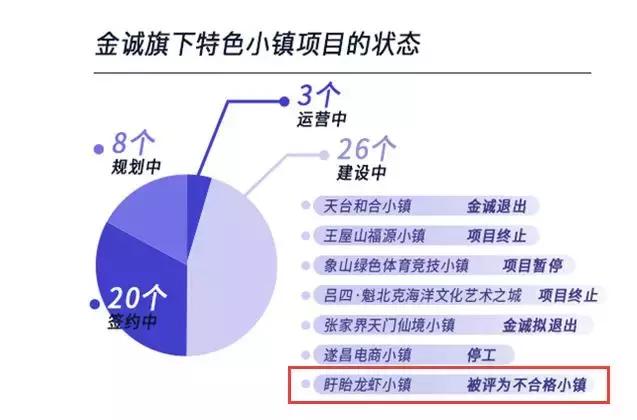

有趣的是,金诚财富资产规模不断扩张,其关联方私募基金投资的特色小镇,却发展得泛善可陈。根据网易数据显示,金诚旗下共有57个特色小镇,其中26个处于建设者、20个签约中、8个规划中,只有3个正在运营。

建设中的26个特色小镇中,有7个还存在项目暂停、项目终止和停工等问题,盱眙龙虾小镇甚至还被评为不合格小镇。

这不禁令人怀疑,金诚财富是否把关联方私募基金募集的资金,挪用至自身业务中,通过私募基金为自身的资产扩张输血。(作者: 朱成祥)